Maquiladoras en México

Anuncio

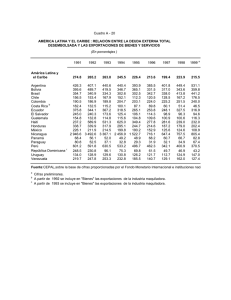

Maquiladoras en México Por: M.A, M.F, C.P. José Luis Jasso Ayala jljasso@castillomiranda.com Antecedentes Como consecuencia de la terminación del Programa Bracero durante los años sesentas, el gobierno mexicano creó un programa en el que las empresas gozaban de ciertos beneficios a cambio de crear los empleos necesarios para los exbraceros que regresaban al país. Dicho programa abrió la frontera a inversionistas extranjeros para el establecimiento en territorio nacional de empresas denominadas “Maquiladoras”. El concepto de maquiladora de acuerdo al Diario Oficial de la Federación, ha venido sufriendo diferentes adecuaciones desde sus inicios, sin embargo el concepto publicado más reciente es el siguiente: “Proceso industrial o de servicio destinado a la elaboración, transformación o reparación de mercancías de procedencia extranjera, importadas temporalmente, para su exportación o a la prestación de servicios de exportación”. Con este programa, el Gobierno de México buscaba conjuntar las ventajas otorgadas por las modificaciones aduaneras introducidas por el gobierno norteamericano, así como la cercanía al mayor mercado del mundo. Inicialmente, la Ley requería que las empresas maquiladoras de exportación se ubicaran en la frontera norte del país, sin embargo el gobierno emitió posteriormente, un acuerdo a través del cual las empresas de esta rama industrial podrían establecerse en todo el país. Concepto de Maquiladora El término “maquila” se origina en España, con los propietarios de los molinos, que cobraban por procesar el trigo a los agricultores locales. Actualmente el término se refiere a cualquier manufactura parcial, ensamble o empaque llevado a cabo por una empresa que no sea el fabricante original. Factores que influyeron en el desarrollo de las maquiladoras en México Los aspectos que se presentaron para el surgimiento y evolución de la industria maquiladora en México fueron varios, sin embargo cabe resaltar los siguientes: • El bajo costo de la mano de obra mexicana que hizo propicio el establecimiento de estas plantas en el país • La cercanía física con Estados Unidos Pero no fue sino hasta el inicio del Tratado de Libre Comercio de América del Norte (“TLCAN”) entre México, Estados Unidos y Canadá, cuando las maquiladoras en México sufrieran una transformación espectacular. La apertura comercial y el crecimiento económico de Estados Unidos durante los años noventa, hicieron que las Maquiladoras iniciaran un proceso de cambio en el que entraron en juego los siguiente factores: • Aumentó la confianza en México por los inversionistas extranjeros debido al TLCAN • La devaluación de 1994 repercutió de manera positiva en los resultados financieros de las maquiladoras • El crecimiento económico de Estados Unidos • La mano de obra calificada a un costo bajo A continuación se presentan datos estadísticos sobre el número de maquiladoras en el país y el número de empleados de éstas, desde su creación en 1965. Año 1965 1970 1980 1990 2000 2001 2002 2003 2004 2005 2006 Fuente: INEGI Número de Maquiladoras 12 120 620 1,920 3,590 3,630 3,003 2,860 2,810 2,816 2,810 Número de Empleados 3,000 20,327 119,546 460,258 1,291,232 1,198,942 1,071,209 1,062,105 1,115,230 1,166,250 1,202,134 Ventajas de operar en México Actualmente las empresas internacionales, además de la mano de obra barata, buscan otros factores para su localización, como lo son las ventajas fiscales, infraestructura adecuada, costos de transporte, etc., factores que México tiene como aceptables. En México, la industria maquiladora opera al amparo de un sistema simplificado de importaciones temporales, las empresas deben de contar con la autorización de la Secretaría de Economía para realizar operaciones de maquila; además de tener la ventaja de operar prácticamente sin restricción alguna en cuanto a composición de su inversión extranjera directa y con libertad absoluta para utilizar insumos nacionales o de importación. Es importante indicar que la industria Maquiladora de Exportación en México, sigue una dinámica distinta al resto de los sectores en el país. Esta actividad depende en mayor medida del ciclo económico de los Estados Unidos. Por otro lado, es importante mencionar que se ha visto una creciente transición de procesos industriales sencillos a procesos productivos técnicamente más complejos, debido a la mano de obra calificada del país. El sector de maquiladoras ha contribuido directamente a reducir el déficit en la cuenta corriente de México. Aspectos contables especiales maquiladoras en México de las En términos generales, podemos decir que los estados financieros de las maquiladoras (balance general, estado de resultados, estado de variaciones en el capital contable y estado de flujos de efectivo) pueden formularse apegados a las Normas de Información Financiera Mexicanas, o Principios de Contabilidad Americanos (US GAAP) y/o con base en Normas Internacionales. Sin embargo, por la naturaleza de las operaciones que llevan a cabo las maquiladoras, existen situaciones especiales cuyo manejo contable puede diferir de lo tradicional. Estas situaciones especiales normalmente se presentan en los siguientes rubros de los estados financieros: Inventarios propios • Inventarios • Activos fijos • Reconocimiento de ingresos A continuación exponemos los aspectos especiales de estos rubros: • Sin embargo, existen casos en los cuales la maquiladora adquiere parte de los inventarios. Esto normalmente sucede cuando la Matriz decide que los productos de la maquiladora sean realizados parcialmente en México • En este caso, los inventarios adquiridos por la maquiladora se asimilan a los adquiridos por cualquier empresa industrial y, en consecuencia, se utilizarán en la producción, para posteriormente ser destinados a la venta de acuerdo a las instrucciones recibidas • Al tener la maquiladora inventarios propios, el valor de los mismos se tendrá que reflejar en sus estados financieros, es decir, en el balance general y en el estado de resultados por el consumo de los mismos • El valor de los inventarios se determinará con base en el sistema de costos elegido, histórico o predeterminado, y utilizando cualquiera de los métodos de valuación más comunes y que son el costo promedio, últimas entradas primeras salidas (UEPS) y el de primeras entradas primeras salidas (PEPS) Inventarios Inventarios en consignación • • • Es práctica común que las maquiladoras no sean las propietarias de los inventarios, en consecuencia, estos inventarios no son registrados en los libros de la maquiladora Los inventarios de las maquiladoras normalmente se reciben en consignación, para ser utilizados de acuerdo con las instrucciones de la Casa Matriz. Esto significa que los inventarios siguen siendo propiedad de la Matriz y por lo tanto estos inventarios se mantienen registrados contablemente por dicha Matriz Bajo este esquema de operación, la maquiladora no presenta en sus estados financieros un rubro de inventarios, pues como ya se mencionó los inventarios son propiedad de la Casa Matriz Esta forma de operar normalmente se presenta cuando los inventarios que se reciben en la maquiladora, en su totalidad, serán retornados al extranjero transformados de acuerdo con las instrucciones de la Casa Matriz Control físico de inventarios • En el caso de que la maquiladora no tenga la propiedad de los inventarios, el control físico de los mismos es muy importante, con el objeto de ayudar a su Casa Matriz en la salvaguarda y valuación de los mismos • Si la maquiladora es propietaria de la parte de los inventarios, el control físico de los inventarios le sería muy útil para determinar que el valor en libros está soportado por dicho inventario y su correlativa valuación Maquinaria y equipo La maquinaria y equipo que utilizan las maquiladoras presenta cualquiera de las siguientes modalidades: Maquinaria y equipo en comodato • • Bajo esta modalidad, la Casa Matriz y la maquiladora celebran un contrato de Comodato, en el cual se precisa que la Casa Matriz sigue siendo propietaria de la maquinaria y equipo, y que la maquiladora puede usarlo sin costo alguno por el periodo establecido en el contrato Lógicamente, si la maquinaria y equipo sigue siendo propiedad de la Casa Matriz, esta última es quien deberá seguir manteniendo el registro contable de la misma. Por tal motivo, dichos activos no se registran en la contabilidad de la empresa maquiladora • Sin embargo, en la práctica, el método que más aplican las maquiladoras para el reconocimiento de ingresos consiste en facturar los costos y gastos incurridos, y agregar un porcentaje de utilidad convenido con la Controladora y/o el que resulte de la aplicación de las disposiciones fiscales relacionadas con precios de transferencia y/o Safe Harbor, lo cual se explica más adelante Información con base en US GAAP y/o NIFF Normalmente los usuarios principales de la información financiera de las maquiladoras es la Casa Matriz, en consecuencia, la información de referencia puede ser solicitada conforme a la unidad monetaria y normas de información aplicables al domicilio de la Casa Matriz. Esta información puede discrepar de la obtenida conforme a las Normas de Información Financiera Mexicanas, pues en algunos casos el tratamiento contable de las NIF, US GAAP y NIFF, puede ser diferente. Maquinaria y equipo propio • Si la maquinaria y equipo es adquirida por la empresa maquiladora definitivamente este renglón se sujetará a las reglas de valuación, presentación y revelación establecidas por la normatividad que resulte aplicable (NIF, US GAAP y/o NIFFS) Reconocimiento de ingresos • • Nuestras normas de información no incluyen normatividad relacionada con el reconocimiento de ingresos de maquiladoras. Por tal motivo, y de acuerdo con dichas normas en ausencia de normatividad, se pueden aplicar en forma supletoria las Normas Internacionales de Contabilidad y concretamente la NIC 18 En la NIC de referencia, se mencionan diversos métodos para el reconocimiento de ingresos cuyo objetivo es repercutir los costos de manufactura o ensamble de la maquiladora a la Casa Matriz Lo que sí es importante resaltar es que de acuerdo con las Leyes Mexicanas, la maquiladora establecida en México, definitivamente debe manejar su contabilidad en pesos. Lógicamente, si la Casa Matriz requiere información con base en las Normas de Información y unidad monetaria de su país de origen, la maquiladora podrá, paralelamente o al final del periodo, obtener dicha información. Aspectos fiscales de las maquiladoras en México Impuesto sobre la Renta (ISR) Como mencionamos con anterioridad, la Casa Matriz y la Maquiladora pueden acordar un precio de enajenación de los productos procesados y/o ensamblados. Este ingreso, menos los costos y gastos, arrojarán una utilidad o pérdida contable en la maquiladora. determinar la utilidad con base en el régimen general de la Ley del ISR, es decir, ingresos menos deducciones autorizadas. En condiciones normales, la utilidad se determinará con base en los ingresos menos las deducciones autorizadas. Impuesto general de importación Sin embargo, en el artículo 216-BIS de la Ley del ISR se señala la forma para determinar los precios de venta en operaciones de maquila y se dan las siguientes opciones: • Determinar los precios de venta con base en estudios de precios de transferencia • Que los precios fijados permitan obtener una utilidad fiscal que represente, al menos, la cantidad mayor que resulte de aplicar lo dispuesto en los incisos a) y b) siguientes (Safe Harbor): a) El 6.9% sobre el valor total de los activos utilizados en la operación de maquila durante el ejercicio fiscal b) El 6.5% sobre el monto total de los costos y gastos de operación en cuestión, determinados conforme a los principios de contabilidad generalmente aceptados Cabe mencionar que a través de un decreto expedido el 30 de Octubre de 2003, se otorga un beneficio a las maquiladoras consistente en reducir del impuesto sobre la renta que resulte sobre la utilidad fiscal mayor determinada conforme a los incisos a) y b) antes mencionados, el impuesto sobre la renta que resultaría de calcular dicha utilidad fiscal aplicando el 3% en ambos casos, es decir, en lugar de aplicar el 6.9% y/o 6.5% sobre la base determinada. Derivado de la aplicación de las opciones antes señaladas, normalmente se presentan ajustes a la utilidad fiscal determinada por la maquiladora en función de ingresos y deducciones autorizadas. La diferencia que nos ocupa se incorpora como un ingreso de la maquiladora y se factura a la Casa Matriz. Es importante señalar que si la maquiladora realiza ventas en territorio mexicano, deberá Las maquiladoras normalmente importan los inventarios que utilizarán en el proceso de producción o ensamble y la maquinaria y equipo que requieren para desarrollar dichos procesos, en forma temporal libre de aranceles (impuesto de importación). Cabe mencionar que las maquiladoras deben retornar al extranjero los artículos importados, antes de que venza el plazo de permanencia establecido por la Ley Aduanera, el cual normalmente es de 6 meses y de un año, según lo aplique. Si la maquiladora exporta completamente los inventarios importados, mantendrá la exención del impuesto antes mencionado. Si la maquiladora vende en territorio nacional una parte de los inventarios importados temporalmente, deberá hacer el cambio de régimen temporal a régimen definitivo y proceder a efectuar el pago de impuesto de importación correspondiente. Impuesto al Valor Agregado La importación de inventarios que realizan las maquiladoras bajo el régimen temporal no son sujetas al pago de este impuesto, de conformidad con el artículo 25 fracción I, de la Ley de referencia. Por otro lado, la enajenación de bienes exportados son sujetos a este impuesto y se consideran afectos a la tasa 0%. El hecho de que la exportación de bienes esté sujeta a la tasa 0%, proporciona a la maquiladora el derecho al acreditamiento del impuesto al valor agregado que les trasladen por los bienes y servicios adquiridos en territorio mexicano. • Para estos efectos lo que procede es otorgar o recibir constancia de las retenciones entre las partes De este acreditamiento se deriva un saldo a favor de impuestos, sobre el cual se puede solicitar la devolución del mismo ante las autoridades correspondientes o compensarlo contra otros impuestos a cargo, por ejemplo, impuesto sobre la renta, retenciones sobre sueldos y salarios, etc. • En el caso de prestación de servicios, tales como agua, luz, profesionales, etc., no opera la exportación virtual ni el procedimiento de retención antes mencionado Si la maquiladora vende parte de los inventarios procesados o ensamblados en territorio mexicano, deberá trasladar el impuesto correspondiente de estas ventas a sus clientes. Este impuesto entró en vigor a partir del 1° de enero de 2008 y grava la diferencia entre ingresos y deducciones sobre la base de flujos de efectivo. Cabe mencionar que en la práctica es común utilizar el concepto “Operación Virtual”, cuando la maquiladora y sus clientes son altamente exportadores, a través del cual se puede lograr lo siguiente: • Que los proveedores mexicanos de bienes no le trasladen el IVA a la maquiladora. En estos casos se requiere que el proveedor elabore un documento de exportación virtual y la maquiladora elabore un documento de importación virtual temporal • Que la maquiladora no traslade el IVA por las ventas realizadas a sus clientes en territorio mexicano. En estos casos se requiere que la maquiladora elabore un documento de exportación virtual y el cliente elabore un documento de importación virtual temporal • Para estos efectos se requiere comunicación y aceptación entre las partes Otro procedimiento que se usa en la práctica es que la maquiladora retenga el IVA trasladado por sus proveedores de bienes, cuando se adquieren productos listados en los programas de maquila. Lo mismo sucede cuando las maquiladoras venden a clientes que, a su vez, son exportadores y adquieren productos listados en programas de maquila. Impuesto a la Tasa Única (IETU) Esta Ley coexistirá con la Ley del ISR y se deberá pagar el impuesto que resulte mayor al aplicar ambas Leyes. La tasa que será aplicable a la utilidad fiscal determinada para efectos del IETU será la siguiente: Año 2008 2009 2010 Tasa 16.50% 17.00% 17.50% La opción que elijan las maquiladoras para efectos de ISR, ya sea estudios de precios de transferencia (Determinación de ingresos) y/o “Safe Harbor” (Determinación de la utilidad fiscal), deberá ser la misma opción que elijan para efectos del IETU, sin embargo, para efectos de la determinación de la utilidad fiscal de este último impuesto deberán considerarse los ingresos cobrados y los costos y gastos pagados. A través de un Decreto relacionado con el IETU, al igual que en ISR, cuando se utilice la opción del “Safe Harbor”, se otorga una reducción de impuesto determinada bajo cierta mecánica establecida en dicho decreto. Si las maquiladoras tienen inventarios y maquinaria y equipo, de su propiedad, tendrán que sujetarse a las reglas de deducción establecidas en esta Ley. En el caso de sueldos y salarios se tendrán que sujetar a las reglas de crédito establecidas en la Ley. Maquiladoras hacia el futuro No sólo en México, sino a nivel mundial, las Maquiladoras han emergido como una respuesta para complementar el proceso productivo, elevando la competitividad a través de mayores volúmenes de producción, niveles más altos de calidad a costos competitivos. La importancia de las maquiladoras en la economía de México no debe detenerse ante los hechos de creación de empleos y generación de divisas, hay que recordar que México tiene la ventaja de contar con varios aspectos únicos en comparación con otros países para el establecimiento en el país de industria maquiladora y por ende, México tiene las condiciones para competir fuertemente en mercados internacionales. Vale la pena reconocer el esfuerzo de todos los involucrados para la apertura de las Maquiladoras en México desde sus inicios, por lo que las nuevas generaciones tenemos la responsabilidad de darle continuidad a dicho esfuerzo y seguir trabajando hacia un mejor México. © 2008 Castillo Miranda y Compañía, S.C. El M.A, M.F, C.P. José Luis Jasso Ayala es Socio de Auditoría de Horwath Castillo Miranda Monterrey. ### es miembro de Horwath International Association, una asociación Suiza. Cada firma miembro de Horwath es una entidad legal separada e independiente. El contenido de esta publicación es de carácter general. Si desea obtener mayor información, por favor contacte a nuestros especialistas. Fundada en 1943, Horwath Castillo Miranda es una de las principales firmas de contadores públicos y consultores de negocios en México. Horwath Castillo Miranda provee soluciones de negocio innovadoras en las áreas de Auditoría, Impuestos, Finanzas Corporativas, Consultoría de Riesgos, Consultoría en Hotelería y Turismo, Control Financiero (outsourcing) y Tecnología. Nuestra Presencia en México México Guadalajara Monterrey Paseo de la Reforma 505-31 06500 México, D.F. Tel. +52 (55) 8503-4200 Fax +52 (55) 8503-4277 Carlos Garza y Rodríguez mexico@horwath.com.mx Mar Báltico 2240-301 44610 Guadalajara, Jal. Tel. +52 (33) 3817-3747 Fax +52 (33) 3817-0164 Carlos Rivas Ramos guadalajara@horwath.com.mx Av. Lázaro Cárdenas 2400 Pte. B-42 66270 San Pedro Garza García, N.L. Tel. +52 (81) 8262-0800 Fax +52 (81) 8363-0050 José Luis Jasso González monterrey@horwath.com.mx Aguascalientes Cancún Ciudad Juárez Fray Pedro de Gante 112 20120 Aguascalientes, Ags. Tel. +52 (449) 914-8619 Fax +52 (449) 914-8619 Alejandro Ibarra Romo aguascalientes@horwath.com.mx Cereza 37-401 77500 Cancún, Q. Roo Tel. +52 (998) 884-0112 Fax +52 (998) 887-5239 Luis Fernando Méndez cancun@horwath.com.mx Av. de la Raza 5385-204 32350 Ciudad Juárez, Chih. Tel. +52 (656) 611-5080 Fax +52 (656) 616-6205 José Martínez Espinoza cdjuarez@horwath.com.mx Hermosillo Mérida Mexicali Paseo Valle Verde 19-A 83200 Hermosillo, Son. Tel. +52 (662) 218-1007 Fax +52 (662) 260-2176 Humberto García Borbón hermosillo@horwath.com.mx Calle 60 474 97000 Mérida, Yuc. Tel. +52 (999) 923-8011 Fax +52 (999) 923-8011 Manlio Díaz Millet merida@horwath.com.mx Reforma 1507 21100 Mexicali, B.C. Tel. +52 (686) 551-9624 Fax +52 (686) 551-9824 Ramón Espinoza Jiménez mexicali@horwath.com.mx Querétaro Tijuana Circuito del Mesón 168 76039 Querétaro, Qro. Tel. +52 (442) 183-0990 Fax +52 (442) 183-0990 Aurelio Ramírez Orduña queretaro@horwath.com.mx Germán Gedovius 10411-204 22320 Tijuana, B.C. Tel. +52 (664) 634-6110 Fax +52 (664) 634-6114 Javier Almada Varona tijuana@horwath.com.mx horwath.com.mx