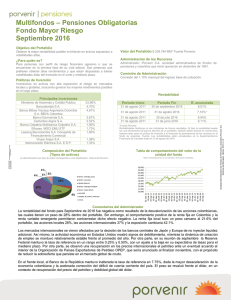

POLÍTICA DE INVERSIÓN DE FONDOS

Anuncio