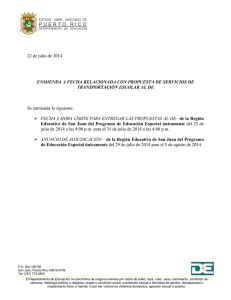

Enmienda al Acuerdo de Capital para incorporar riesgos de mercado

Anuncio