Informe final - Comisión de expertos para la equidad y

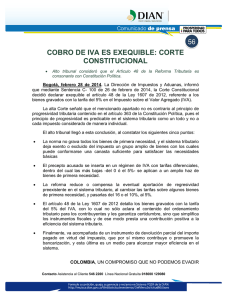

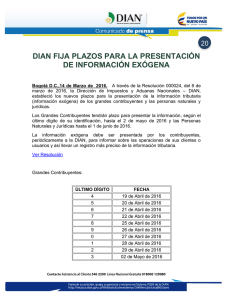

Anuncio