Riesgos de la industria minera

Anuncio

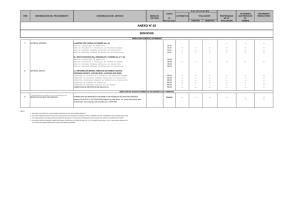

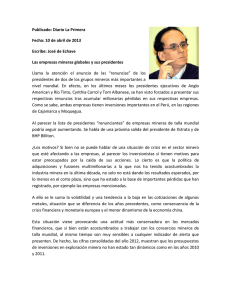

Riesgos de la industria minera 2015-2016 Impulsando el desarrollo del sector Riesgos de la industria minera 2015–2016 | 1 Top 10 Radar de riesgos para la industria minera Innovación ad Cibernética Segurid Acceso a la energía 10 8 10 Ranking en 2014 Proyectos 9 11 5 6 3 4 2 1 Resumen Ejecutivo de precio y mon ilidad eda t a l o s V 7 ocial para op s a i c era en r Lic 6 b o r s e o l o s re sm cur 5 nali o i so c a s eso al capital N c 4 c A 3 ductividad Pro 2 2 1 mbio pa Ca crecer ra 2015– 2016 12 13 12 14 15 13 16 14 17 8 18 16 19 20 21 Ac ces o a la r ctu u r t infraes Acce a so al agu s Am uto enaza de sustit ll Re ro r du a Activos varados cc es d ión de de p royectos en proceso Fraude y corrupción Reparto de beneficios o Ranking en 2014 10 a 7 dm ó inistraci de talentos n 11 A 9 Cambio climático ca Incertid umbre geopolíti Regulación Riesgos de negocio por debajo del radar Aumentó desde 2014 2 | Riesgos de la industria minera 2015–2016 Disminuyó desde 2014 igual que en 2014 Nuevo en el radar “Las empresas mineras están luchando contra la reestructuración del suministro global sin precedentes tras el superciclo. Aquellos que manejan mejor los riesgos comerciales que estén en constante evolución estarán mejor posicionados para sobrevivir y prosperar en la próxima fase ascendente del ciclo.” Futuros riesgos comerciales de crecimiento, productividad y acceso al capital para mineros. El sector global minero está en medio de la “super corrección” del superciclo, con un período prolongado de precios bajos y volátiles de los productos básicos, que ocasiona impactos sin precedentes sobre las ganancias, balance general y percepciones de los inversionistas del sector. Como resultado, las empresas mineras y de metales siguen centradas en el margen, flujo de caja y rendimiento de capital. Las semillas de recuperación se han plantado en los últimos años, con importantes reducciones de gasto de capital y el cierre de minas. Como resultado, ahora estamos viendo las primeras restricciones en el suministro de una serie de productos básicos, y se espera una mejora inevitable en el ciclo en los próximos años. Sin embargo, la mejora será diferente para cada producto básico. Con los mercados de capital con alta aversión al riesgo, la mayoría de empresas mineras siguen centradas en el corto plazo - reducción de costos y maximización de rendimientos actuales para los accionistas - y en limitar el riesgo de los proyectos de crecimiento futuro. Además de esta amenaza, viene surgiendo una nueva competencia en forma de inversionistas de capital privado e intermediarios de productos básicos, quienes podrían estar en posiciones estratégicas y financieras más sólidas para realizar inversiones anti-cíclicas a largo plazo sin la resistencia de accionistas públicos con aversión al riesgo. El cambio hacia el crecimiento es inminente y los activos ahora son relativamente baratos y están listos para la adquisición oportunista. Dado el largo tiempo que toma desarrollar una nueva oferta, las decisiones de invertir en el crecimiento futuro tienen que ser tomadas ahora o los rendimientos a largo plazo se reducirán. Riesgos de la industria minera 2015–2016 | 3 Resumen Ejecutivo Es una paradoja que a pesar que la reinversión y el crecimiento a largo plazo es esencial para la sostenibilidad del sector, los mercados de capital público todavía estén exigiendo lo contrario. Esto ha llevado al “cambio para crecer” a lo más alto de la clasificación en el radar de “Riesgos de la industria minera 2015 – 2016”. La productividad y el acceso al capital han mantenido las tres primeras posiciones en las clasificaciones de este año. Aunque la mayoría de las mineras han iniciado acciones para recuperar la productividad perdida durante los años de auge de la “producción a cualquier costo”, la necesidad de mejoras sostenibles y duraderas sigue siendo vital para la supervivencia y la prosperidad. El fortalecimiento de las medidas para mejorar la productividad es una transformación que toma de dos a tres años y, como tal, permanece en lo alto de la lista de riesgos para el sector ya que aunque se ha trabajado en ello, todavía existe un margen considerable de mejora. A pesar que es el número dos en nuestra clasificación, la productividad seguirá siendo el enfoque operativo número uno de los directores generales durante el periodo 2015-2016. El acceso al capital sigue siendo un asunto de supervivencia para la mayoría de las empresas de nivel medio y junior, debido a ello, ingresa como número tres en la lista de riesgos. Para productores más pequeños y de alto costo, hay pocas perspectivas de recuperación a corto plazo. Mientras que para los que pueden acceder al capital, el riesgo de acceder al capital tiene que ver con la creciente complejidad de los 4 | Riesgos de la industria minera 2015–2016 modelos de financiación. Riesgos de evolución: nacionalismo sobre los recursos y licencia social para operar. “Nacionalismo sobre los recursos” y “Licencia social para operar” completan los cinco principales riesgos. Mientras que muchos países buscan activamente atraer la inversión minera, el otorgamiento de beneficios obligatorios y medidas de transparencia tributaria en todo el mundo significa que el nacionalismo sobre los recursos sigue siendo un riesgo siempre cambiante para las empresas. Del mismo modo, mientras que la licencia social para operar puede considerarse parte de la rutina para hacer negocios para las empresas mineras, la amenaza sigue creciendo y evolucionando. Los proyectos se continúan retrasando o postergando por completo debido a intereses conflictivos de la comunidad, con los gobiernos que respaldan cada vez más a estas comunidades. Invariable: volatilidad de precio y monedas, proyectos. La volatilidad del precio y la moneda se mantiene en el número seis. No ha disminuido en los últimos 12 meses, y continúa causando estragos en muchos negocios mineros y de metales. Han sido las grandes fluctuaciones monetarias y el enfoque en la volatilidad del precio o la moneda, en lugar de ambos, lo que ha mantenido este riesgo como prioridad en la agenda. Los proyectos también mantuvieron su posición en los 10 principales riesgos de negocio para las organizaciones 10 Principales Riesgos Durante 8 años 2015 2008 (punto máximo del superciclo) 01 Cambio para crecer 01 Escasez de habilidades 02 Productividad 02 Consolidación de la industria 03 Acceso al capital 03 Acceso a la infraestructura 04 Nacionalismo sobre los recursos 04 Licencia social para operar 05 Licencia social para operar 05 Cambio climático 06 Volatilidad de precio y monedas 06 Costos crecientes 07 Proyectos 07 Reducción de vías 08 Acceso a la energía 08 Nacionalismo sobre los recursos 09 Seguridad cibernética 09 Acceso a la energía 10 Innovación 10 Mejora de regulación mineras y de metales. A pesar del capital significativamente inferior asignado a los proyectos, el desarrollo continúa debido a los largos plazos de maduración de los proyectos aprobados durante el superciclo. La investigación de EY muestra que, además de una feroz competencia por el capital dentro de las empresas mineras, los excesos de los límites presupuestarios siguen afectando la culminación de estos proyectos multi-millonarios complejos. Siendo la productividad del capital invertido un tema clave para los directores generales, existe una imperante necesidad de abordar las ventas aceleradas y excesos de costos. Incremento de amenazas: el acceso a la energía, seguridad cibernética, innovación. Aunque la caída de los precios del petróleo ha traído algo de alivio, la naturaleza de alto consumo energético del sector hace que el acceso a la energía sea un tema clave a largo plazo. La garantía del suministro de energía sostenible, rentable y confiable desde el inicio del proyecto, será un tema aún más imperativo conforme las empresas expandan operaciones a áreas remotas con infraestructura energética subdesarrollada y la reducción de emisiones y huellas energéticas se convierta en un tema imperativo en los países desarrollados. El aumento de la población de estos países también significa que existe una creciente competencia por la energía entre las empresas mineras y esta comunidad. Tanto la “seguridad cibernética” como la “innovación” pasan a formar parte de los 10 principales riesgos por primera vez este año. La piratería cibernética en el sector minero se ha vuelto más generalizada y sofisticada - en nuestro Estudio Global de Seguridad de la Información 2014, el 65% de las empresas del sector indicaron haber experimentado un aumento en las amenazas cibernéticas en los últimos 12 meses, y esto es probablemente subestimado, ya que muchas incidencias no son reportadas. La integración de la Tecnología de Información (TI) y la Tecnología de Operaciones (TO) podría hacer que las organizaciones sean más vulnerables a la piratería cibernética, pero la aplicación de mayores niveles de seguridad y control eventualmente mejorará el entorno de tecnología. Ser víctima de cualquier forma de ataque cibernético puede costarle a una empresa millones de dólares en producción perdida, seguridad del trabajador amenazada o puede causar daño grave a su reputación, por la filtración de información confidencial o sensible al público interesado. El enfoque en la recuperación de la productividad perdida también ha traído la falta de innovación en el sector, llevándola a la clasificación de riesgos de este año. La innovación será vital para la protección y sustentación de márgenes a largo plazo, y será la clave para maximizar los ingresos en el futuro. Riesgos de la industria minera 2015–2016 | 5 Los 10 principales riesgos de la industria minera Cambio hacia el crecimiento — la decisión de invertir para el crecimiento futuro se debe tomar ahora En el sector minero, el valor disminuye con cada tonelada u onza producida. La conducta procíclica a corto plazo prevalece actualmente, con la mentalidad de industria colectiva enfocada en la consolidación y el rendimiento de capital en un entorno de bajo crecimiento. Pero permanecer inactivos no es una opción: consideramos que ahora es el momento de prepararse para un cambio hacia el crecimiento. Un entendimiento claro de las opciones de crecimiento a disposición de las empresas — ya sea para construir o comprar — es esencial. Esto requiere el conocimiento continuo del mercado (mercados de capital, oferta y demanda global, desarrollo geopolítico y comportamiento del cliente) y la competencia. La explotación de una propuesta de valor única, la consolidación de la participación de mercado o la identificación de oportunidades para mejorar la economía del proyecto son formas en las cuales las empresas pueden mejorar o consolidar su ventaja competitiva. Pero la gerencia también debe considerar medios para adquirir una ventaja competitiva — por ejemplo, a través de un cambio de productos básicos, producto o enfoque geográfico; entrada en empresas conjuntas con socios estratégicos; y la adquisición de tecnologías, negocios y capacidades que pueden transformar la cadena de valor. Cualquiera que sea la estrategia que se siga, la preparación y la ejecución son fundamentales. Mejora de la productividad — vital para la supervivencia y la prosperidad La necesidad de mejoras sostenibles y perdurables de la productividad sigue siendo vital para la supervivencia y la prosperidad y, aunque se ha trabajado en ello, todavía existen posibilidades de mejora. La mejora de la productividad ha sido una fuente de ventaja competitiva para los que han sido los primeros en adoptarla. Aquellos que han tenido éxito han abordado la productividad con un enfoque integral y comercial. También, han empleado activamente trabajadores que han operado en un entorno de costo limitado. Estas empresas están abiertas a 6 | Riesgos de la industria minera 2015–2016 la innovación y abordan el cambio cultural para fomentar un enfoque de productividad. Manejan eficazmente los datos para entender lo que es la productividad, y están midiendo y monitoreando el desempeño como corresponde. Fundamentalmente, están centrándose en la productividad de largo plazo. Las empresas mineras necesitan garantizar que su inversión en la productividad no deja de ser prioridad una vez que los precios de los productos básicos mejoran, y que el enfoque del sector se dirige una vez más al crecimiento de la producción. Esto es especialmente cierto, ya que los niveles de mejora no han logrado recuperar lo que se ha perdido en la última década. Para obtener ganancias reales por 1 3 Acceso al capital — un tema de supervivencia La recesión cíclica ha creado condiciones de recaudación de fondos desafiantes para la industria. Mientras los productores se centran principalmente en la recuperación del balance general y la mejora de la rentabilidad a través de las ventas de activos y reducciones de gastos de capital, las empresas de nivel medio y junior están luchando con el desafío de los mercados de valores con aversión al riesgo y los prestamistas altamente selectivos. Estas condiciones de mercado han facilitado el crecimiento de fuentes alternativas de financiación, pero dichas fuentes usualmente traen el aumento de complejidad, costos y riesgos. 2 4 productividad se requiere innovación real. Las empresas que opten por innovar seriamente impulsarán un rendimiento superior para el próximo ciclo minero y de metales. Las empresas se enfrentan a: aceptar las opciones disponibles, las cuales pueden dar lugar a altos costos de capital, pérdida de control y futuras ganancias potenciales diluidas o correr el riesgo del estancamiento del proyecto o incluso la pérdida de propiedad. Por lo tanto, es crítico que las empresas mantengan su atención en los objetivos estratégicos a largo plazo, enfocados a la recaudación de fondos con el fin de satisfacer las necesidades a medida que el proyecto progresa en sus diversas fases. Esto puede lograrse a través de una preparación efectiva, conocimiento, mitigación de riesgo y sensibilización del mercado. Nacionalismo sobre los recursos – aumento de impuestos y fomento de la transparencia La actividad de nacionalismo sobre los recursos continúa en forma de otorgamiento de beneficios obligatorios y aumento de impuestos, aunque a un ritmo más bajo. Esta actividad está siendo impulsada por la percepción de que las empresas mineras aún no están pagando su “participación equitativa” a los países anfitriones. El deseo de combatir la corrupción es el que ha dado lugar a que se promulguen nuevas leyes de transparencia que requerirán que las empresas empiecen a declarar impuestos y otros pagos al gobierno. Las empresas de la industria necesitarán garantizar que están listas para estos nuevos requerimientos de revelación. Se necesitará realizar cambios en los sistemas de reporte para asegurar que se recopilen todos los datos y que las empresas estén satisfechas de lo que informan. Las organizaciones deberán aprovechar la coyuntura para demostrar plenamente el valor que están devolviendo a las comunidades, creando así un mejor entendimiento y desacelerando la actividad futura de nacionalismo de recursos. Riesgos de la industria minera 2015–2016 | 7 Los 10 principales riesgos para la industria minera Licencia social para operar – incremento de comunidades respaldadas por el gobierno Mantener una Licencia social para operar (LSPO) es un riesgo cada vez más multifacético y de múltiples partes interesadas con una compleja variedad de relaciones que deben negociar. En los últimos años, este riesgo se ha ampliado ante condiciones económicas complejas. Cuando los mineros consideran cerrar proyectos, ellos deben evaluar el daño potencial que puede causar a la reputación el retirarse de una comunidad y el impacto en las economías locales. Las actividades de minería ilegal también pueden amenazar la SLTO de la empresa, con malas condiciones, prácticas peligrosas y actividades que perjudican el medioambiente, amenazan la salud y seguridad de los empleados y las economías locales, llevando potencialmente al cierre de minas. Los retos de la comunidad y la toma de decisiones políticas / económicas más amplias han dado lugar a protestas y agitación en el sitio de la mina, retrasando o inclusive deteniendo proyectos. Los activistas se están volviendo organizados y entendidos en redes sociales, difundiendo ampliamente el sentimiento antiminero. Algunos gobiernos actualmente están otorgando mayores facultades a las comunidades para tomar la decisión final sobre la aprobación de las actividades de minería en sus áreas. Con miles de millones de dólares de inversión en proyectos en juego, es crucial tener un involucramiento continuo, una colaboración y comunicación eficaces con todas estas partes interesadas y se espera cada vez más soluciones mutuamente benéficas. Volatilidad de precio y monedas – se requiere una atención equilibrada Un claro legado del súper ciclo para la minería y metales es una “súper corrección” con mercados que finalmente se corrigen a través del mecanismo del precio – a mayor estímulo de precio tanto en escala como en duración, mayor la corrección y la volatilidad en la medida que los mercados busquen corregir. Sin embargo, no todos los mercados, para todos los productos básicos, corregirán al mismo ritmo y la misma duración. La fuente de la volatilidad monetaria ha llegado debido al fin de la flexibilización cuantitativa en los Estados Unidos, que generalmente han 8 | Riesgos de la industria minera 2015–2016 experimentado una corrección en las monedas de los productores contra un dólar americano más fuerte. Los dólares canadienses y australianos, el rand sudafricano, el peso chileno, el real brasileño y el sol peruano se han depreciado, proporcionando un estabilizador de precios en términos de moneda local. La corrección repentina del dólar americano, que ocurrió en un corto periodo de solo seis semanas al comienzo del año 2015, aumentó la volatilidad para los productores. Desde que se ha restaurado la relación entre la moneda y los precios durante el periodo 2014-15, es importante que todo programa de cobertura considere ambas partes de la volatilidad. También, el valor de la flexibilidad en las operaciones en tiempos de alta volatilidad de precios es importante. Con la convergencia 5 7 Riesgo de ejecución de Proyectos – atender el tema de los sobrecostos masivos La productividad del capital invertido es un tema clave para los Presidentes Ejecutivos en todo el sector, puesto que la caída de los precios de productos básicos y el aumento del excedente de suministro han dado paso a un periodo de restricción en proyectos de inversión. La escasez de capital está impulsando una atención fuerte en la productividad de capital o “valor por dinero” y con eso, numerosos proyectos de gran visibilidad han sido descartados, dejados de lado o devueltos para su replanificación. 6 creciente de los modelos productor/ comerciante y comerciante/ productor, estamos observando una mayor flexibilidad en las carteras de las empresas mineras. A pesar de que muchas empresas mineras han mejorado la madurez del proceso del diseño de ingeniería, los proyectos continúan experimentando importantes costos de proyectos y excesos con respecto al presupuesto. El reciente estudio de EY sobre proyectos globales de capital reveló que, a pesar de conjuntos de habilidades de entrega cada vez más maduros, el 69% de los megaproyectos enfrentaban sobrecostos, con un sobrecosto promedio del 62% para los proyectos con datos disponibles. esenciales para cambiar esta tendencia y entregar a las juntas directivas / inversionistas las ganancias en la productividad de capital y los resultados estratégicos que requieren. Una atención a tres áreas críticas puede ayudar significativamente a mejorar la entrega de proyecto: • Implementar marcos de gobernanza y reportes con indicadores de tendencia que señalan de manera confiable los riesgos emergentes mientras aún puedan ser eficientemente mitigados. • A ► signar contingencias de costo y tiempo adecuados para tomar en cuenta los riesgos a través del ciclo de vida de un proyecto. • Realzar el valor de la planificación de contingencias alineando los planes de contingencia con los planes de escenarios. Estos sobrecostos están impactando directamente la productividad del capital y el desempeño comercial de las empresas mineras en todo el mundo y las nuevas perspectivas son Riesgos de la industria minera 2015–2016 | 9 Los 10 principales riesgos para la industria minera Acceso a la energía – es clave que sea sostenible, rentable e ininterrumpido Los precios de energía en incremento en un entorno de precios de productos básicos en disminución y la compresión de márgenes resultantes han mantenido este riesgo entre los 10 más importantes. Si bien la caída de los precios del petróleo ha traído alivio a las empresas mineras, esto ha sido el resultado de la sobreoferta y el desequilibrio que podría ser revertido mediante la disciplina de los proveedores. Esto se vuelve aun más crítico conforme las empresas de minería expanden sus operaciones hacia áreas remotas con infraestructura energética subdesarrollada, y la reducción de sus emisiones y huella ecológica se convierte en un imperativo en los países desarrollados. El incremento de la prosperidad de la población local en los mercados en desarrollo también ha influido en la demanda de la energía de tipo residencial y ha creado la competencia por la energía entre la comunidad y los mineros. Garantizar la seguridad energética de manera sostenible, rentable e ininterrumpida, requiere un enfoque integrado, desde la concepción y la fase de planificación del proyecto. Las empresas pueden explorar un número de alternativas para asegurar el acceso a una energía asequible, incluyendo: costos de cobertura de energía mientras sean bajos; autoabastecimiento; desinversión de operaciones energéticamente ineficientes y adquisición de empresas energéticas; innovación para desintensificar el uso energético en operaciones mineras; y lo más importante, incrementar el uso de fuentes renovables. Seguridad cibernética – subestimada y con preparación inadecuada La piratería cibernética se ha vuelto más generalizada y sofisticada, los ataques cibernéticos siguen siendo un problema común en todo el sector independientemente del tamaño o escala. Por supuesto, no todos los ataques cibernéticos se realizan con el fin de obtener ganancias financieras – los hackers pueden ser grupos que buscan satisfacer sus propios fines. Ser una víctima de cualquier forma de ataque le puede costar millones de dólares en producción perdida, puede crear problemas de salud y seguridad en el sitio o causar daño masivo a la 10 | Riesgos de la industria minera 2015–2016 que la convergencia de la TI y la TO es una oportunidad para realzar la seguridad cibernética en torno a la TO, debido al incremento de las medidas formales con respecto a la TO y al legado de los protocolos de seguridad de la TI. La seguridad de la información necesita ser una prioridad a nivel de la junta directiva y debe ser manejada de forma 8 reputación por fuga de información confidencial / de partes interesadas. Las amenazas clave del sector incluyen: la convergencia de la Tecnología de la Información (TI) y la Tecnología de Operaciones (TO) creando más puertas para el ataque cibernético; la sub-inversión histórica y tendencias presupuestales actuales que retienen un presupuesto de seguridad bajo; y un entendimiento de si la organización ha sido violada ya que a menudo no se detecta o se detecta tarde. También, debe notarse 10 9 descendente. La seguridad cibernética necesita figurar en el registro de riesgos a nivel corporativo y ser integrada en el ERP. No se trata solo de los sistemas – se necesita un enfoque que incluya una implementación de las personas, procesos y capacidades de tecnología basados en la amenaza y el riesgo para desarrollar un entorno de seguridad cibernética resiliente. Innovación (nuevo) – clave para el crecimiento, mayor retraso El argumento para la innovación es claro – el sector opera actualmente en un entorno de bajo precio. Por lo tanto, muchas empresas mineras puede que necesiten innovar para sobrevivir, mientras que otras podrán buscar maximizar sus ingresos y obtener la ventaja de los que actúan primero cuando el mercado retorne al crecimiento. Desafortunadamente, es claro que, comparado con la mayoría de los otros sectores, existe un déficit de innovación transformacional en el sector. El primer camión automatizado fue visto hace 20 años y aún no hay una flota completa que exista en una mina. En un índice de comparación en base a los ingresos, el sector gasta un 90% menos en tecnología e innovación que el sector petrolero. Y, sin embargo, existen muchas oportunidades para la innovación para agregar valor al sector de minería y metales. de manera similar y la curva de costo cae para todas – de modo que el margen es el mismo. Sin embargo, la innovación puede ayudar a reducir los costos de producción, mejorar la productividad, prolongar la vida de una mina y reducir y/o eliminar el impacto de impurezas y hacer que los recursos no económicos sean económicos – permitiendo de este modo el movimiento a lo largo de la curva de costo para capturar ahorros como margen incrementado. La innovación seguirá presente por mucho tiempo y aquellas empresas que innoven, verán a largo plazo una productividad incrementada en toda la cadena de suministro, experimentarán valoraciones de mercado mejoradas y tendrán un incremento en la eficiencia de los proyectos de inversión. Los beneficios de la innovación son claros: aquellas empresas que alientan la innovación pueden mejorar su posición en la curva de costos en relación a sus pares. La mayoría de los ahorros de costo (por ejemplo, un precio del petróleo más bajo) afecta a la mayoría de las minas Riesgos de la industria minera 2015–2016 | 11 EY | Assurance | Tax | Transactions | Advisory Contactos Acerca de EY EY es la firma líder en servicios de auditoría, impuestos, transacciones y consultoría. La calidad de servicio y conocimientos que aportamos ayudan a brindar confianza en los mercados de capitales y en las economías del mundo. Desarrollamos líderes excepcionales que trabajan en equipo para cumplir nuestro compromiso con nuestros stakeholders. Así, jugamos un rol fundamental en la construcción de un mundo mejor para nuestra gente, nuestros clientes y nuestras comunidades. Para más información visite ey.com/pe © 2015 EY All Rights Reserved. Mike Elliott Líder Global Minería y Metales Tel: +61 2 9248 4588 michael.elliott@au.ey.com Paulo Pantigoso Country Managing Partner Tel: +51 1 411 4418 paulo.pantigoso@pe.ey.com Marco Antonio Zaldívar Peru Mining & Metals Leader Tel: +51 1 411 4450 marco-antonio.zaldivar@pe.ey.com Víctor Burga Peru Audit Mining & Metals Leader Tel: +51 1 411 4419 victor.burga@pe.ey.com Marcial García Peru Tax Mining & Metals Leader Tel: +51 1 411 4424 marcial.garcia@pe.ey.com Jorge Acosta Peru Advisory Service Leader Tel: +51 1 411 4437 jorge.acosta@pe.ey.com Enrique Oliveros Peru Transactions Service Leader Tel: +51 1 411 4417 enrique.oliveros@pe.ey.com Beatriz Boza Corporate Governance and Sustainability Leader Tel: +51 1 411 2108 beatriz.boza@pe.ey.com EY Perú Library Descarga nuestras publicaciones en ey.com/PE/EYPeruLibrary /EYPeru @EYPeru /company/ernstandyoung /EYPeru