Derecho Tributario Real Decreto 1021/2015, de 13 de noviembre

Anuncio

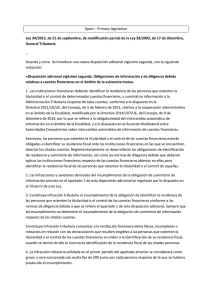

Derecho Tributario Andrés Jiménez García 17 de noviembre de 2015 Real Decreto 1021/2015, de 13 de noviembre, por el que se establece la obligación de identificar la residencia de las personas que ostenten la titularidad o el control de determinadas cuentas financieras y de informar acerca de las mismas en el ámbito de la asistencia mutua. Comentarios: Con fecha 17 de noviembre de 2015 se ha publicado en el Boletín Oficial del Estado el Real Decreto 1021/2015, de 13 de noviembre (en adelante, “el Real Decreto”). Básicamente, el Real Decreto tiene como objetivo establecer la obligación para las entidades financieras de identificar la residencia fiscal de las personas que ostenten la titularidad o el control de cuentas financieras, y la obligación de informar acerca de las mismas en el ámbito de la asistencia mutua. Dicha medida tiene como punto de origen el acuerdo adoptado entre Estados Unidos y Alemania, España, Francia, Italia y Reino Unido en 2013 para la mejora del cumplimiento fiscal internacional y aplicación de la ley estadounidense de cumplimiento tributario de cuentas extranjeras, más conocido por sus siglas, FATCA. Dicho acuerdo supuso que la organización para la Cooperación y el Desarrollo Económico (OCDE) publicara el Modelo de Acuerdo para la Autoridad Competente y un Estándar común de comunicación de información. Dicha iniciativa culminó con la firma, el pasado 29 de octubre de 2014, del Acuerdo Multilateral de Autoridades Competentes sobre Intercambio Automático de Información de Cuentas Financieras por un total de 51 países y jurisdicciones. Asimismo supone la transposición a la normativa interna de las normas de comunicación e información a la Administración tributaria sobre cuentas financieras establecidas en la Directiva 2011/16/UE del Consejo modificada por la Directiva 2014/107/UE del Consejo, en lo relativo a la obligatoriedad del intercambio automático de información en el ámbito de la fiscalidad. El Real Decreto entrará en vigor el 1 de enero de 2016, de forma que las entidades financieras tendrán que suministrar la información relativa al año 2016 en el año 2017. CONTENIDO DE LA NORMA El objeto es regular la obligación de las instituciones financieras de identificar la residencia de las personas que ostenten la titularidad o el control de determinadas cuentas financieras. Están sujetas a dicha obligación se entiende toda institución financiera residente en España, con exclusión de las sucursales de la misma ubicadas fuera de España, y las sucursales de instituciones financieras no residentes en España, cuando estén situados en territorio español. Las instituciones financieras deberán identificar la residencia a efectos fiscales de las personas que ostenten la titularidad o el control de las cuentas financieras. Las instituciones financieras estarán obligadas a presentar una declaración informativa cuando las personas que ostenten la titularidad o el control de las cuentas financieras sean residentes fiscales en: (i) otro Estado miembro de la UE; (ii) cualquier territorio al que aplique la Directiva 2014/107/UE del Consejo; (iii) cualquier otro país con el que la UE haya celebrado un acuerdo de intercambio de información específica; (iv) otro país o jurisdicción respecto del cual haya surtido efectos el Acuerdo Multilateral entre Autoridades Competentes sobre Intercambio Automático de Información de Cuentas Financieras con el que exista reciprocidad en el intercambio de información y (v) cualquier otro país o jurisdicción con el cual España haya celebrado un acuerdo de intercambio de información específico, con el que exista reciprocidad en el intercambio de información. La declaración informativa tendrá carácter anual, estando pendiente a la fecha de desarrollo el modelo de declaración, que se aprobará por Orden del Ministro de Hacienda y Administraciones Públicas. En dicha Orden se especificará el plazo y forma de presentación, así como el listado de países y jurisdicciones a los que afecta la obligación de información. La información a suministrar respecto de las cuentas será la siguiente: (i) nombre y apellidos o razón social o denominación completa, domicilio, país o jurisdicción de residencia y NIF de los titulares. Si el titular es persona física habrá que indicar la fecha y lugar de nacimiento. En caso de tratarse de una entidad controlada por una o varias personas sujetas a comunicación de información, se comunicará la información relativa a la entidad y las personas físicas; (ii) el número de cuenta; (iii) nombre y NIF de la institución financiera obligada a comunicar y (iv) el saldo o valor de la cuenta al final del año natural. En el caso de un contrato de seguro con valor en efectivo o de un contrato de anualidades, se tomará el valor en efectivo o el valor de rescate. En caso de cancelación de la cuenta, se comunicará la misma. En el caso de una cuenta de custodia deberá comunicarse el importe bruto en concepto de intereses, dividendos y otras rentas, así como los ingresos brutos derivados de la venta o amortización de activos financieros. En el caso de una cuenta de depósito, el importe bruto total de intereses pagados. Se aplicarán las siguientes excepciones a la obligación de comunicar: (i) el NIF y fecha de nacimiento en el caso de cuentas preexistentes si dichos datos no se encuentran en los registros de la institución financiera y la misma no está obligada a recopilar dichos datos. No obstante, en el caso de EEUU, existe obligación para las instituciones financieras de obtener el NIF estadounidense durante el año 2017; (ii) el NIF si el país o jurisdicción de residencia no lo expide y (iii) el lugar de nacimiento salvo que la institución financiera tenga la obligación de obtenerlo y comunicarlo y esté disponible en los datos susceptibles de búsqueda electrónica que mantiene dicha institución. En todo caso, las obligaciones de información respecto de determinadas rentas obtenidas por personas físicas residentes en otros Estados de la UE, reguladas en los artículos 45 a 49 del Real Decreto 1065/2007, de 27 de julio, deberán cumplirse, en todo caso, respecto del ejercicio 2015. Con efectos 1 de enero de 2016 se suprimen las obligaciones de información reguladas en los artículos 45 a 49 del Real Decreto 1065/2007, de 27 de julio, así como las derivadas de la disposición adicional décima, decimotercera y transitoria segunda de dicha norma. Con efectos 1 de enero de 2017 se suprime el artículo 76 del Real Decreto 1065/2007, de 27 de julio, que establece la posibilidad de expedir certificados de residencia fiscal a solicitud de los contribuyentes del IRPF de cara a la exoneración de la retención. Con efectos 1 de enero de 2016 se modifica el Reglamento de Procedimientos amistosos en materia de imposición directa, aprobado por el Real Decreto 1794/2008, de 3 de noviembre, estableciendo un régimen transitorio para los procedimientos pendientes de terminación a 1 de enero de 2016. Más información: Andrés Jiménez Socio de Fiscal ajimenez@ramoncajal.com +34 91 576 19 00 www.ramonycajalabogados.com Almagro, 16-18 28010 Madrid T +34 91 576 19 00 F +34 91 575 86 78 Caravel•la La Niña, 12, 5ª planta 08017 Barcelona T +34 93 494 74 82 F +34 93 419 62 90 Emilio Arrieta, 6 1º Derecha 31002 Pamplona T +34 94 822 16 01 F +34 91 575 86 78 © 2015 Ramón y Cajal Abogados, S.L.P. En cumplimiento de la Ley 34/2002, de 11 de julio, de Servicios de la Sociedad de la Información y de Comercio Electrónico y la Ley Orgánica 15/1999, de 13 de diciembre, de Protección de Datos de Carácter Personal, usted queda informado y entendemos que presta su consentimiento expreso e inequívoco a la incorporación de sus datos, identificativos y de contacto -dirección, teléfono y dirección de correo electrónico-, en un fichero de datos personales cuyo responsable es Ramón y Cajal Abogados, S.L. con domicilio social en calle Almagro, 16-18, 28010-Madrid (España) con la finalidad de remitirle por correo postal y/o electrónico, las publicaciones de Ramón y Cajal Abogados, S.L. e informarle de los distintos servicios ofrecidos por ésta. Entendemos que consiente dicho tratamiento, salvo que en el plazo de treinta días desde la recepción de esta comunicación electrónica nos indique lo contrario a través de la dirección de correo electrónico ramoncajal@ramoncajal.com, donde podrá ejercitar sus derechos de acceso, rectificación, cancelación y oposición. También podrá ejercer sus derechos precitados dirigiéndose por escrito a nuestro Departamento de Marketing, calle Almagro, 16-18, 28010-Madrid (España)

![D. [***], mayor de edad y con DNI: [***], actuando en nombre y](http://s2.studylib.es/store/data/005571729_1-3c85992a6b6cf146051ca935cdf37feb-300x300.png)