¿El pago de indemnización por despido arbitrario es un gasto

Anuncio

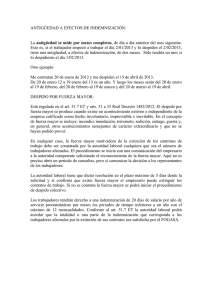

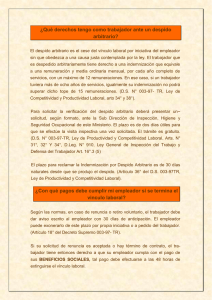

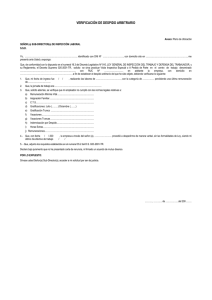

I Actualidad y Aplicación Práctica ¿El pago de indemnización por despido arbitrario es un gasto deducible para efectos del IR? Ficha Técnica Autor : Dra. Jenny Peña Castillo Título : ¿El pago de indemnización por despido arbitrario es un gasto deducible para efectos del Impuesto a la Renta? Fuente : Actualidad Empresarial, Nº 239 - Segunda Quincena de Setiembre 2011 1. ¿Qué es el despido arbitrario? El artículo 34° del Decreto Supremo Nº 003-97-TR, Ley de Competitividad y Productividad Laboral, en adelante LPCL, establece que el despido es arbitrario por no haberse expresado causa o no poderse demostrar ésta en juicio; en ese caso, el trabajador tiene derecho al pago de la indemnización establecida en el artículo 38° de la misma norma, como única reparación por el daño sufrido. Asimismo, según este artículo, existen dos tipos de despido arbitrario: el que es arbitrario porque no se ha expresado causa alguna (ad nutum o incausado) y el que es arbitrario porque habiéndose alegado causa justa, ésta no ha podido ser demostrada judicialmente, con el único efecto reparatorio para ambos, el de una indemnización. El monto de la indemnización, en ese caso, asciende a una remuneración y media ordinaria mensual, por cada año completo de servicios, con un máximo de 12 remuneraciones. En ese caso, si un trabajador tuviera más de nueve años de servicios, igualmente su indemnización no podrá superar dicho tope de 12 remuneraciones. 2. La indemnización: Un tipo de penalidad La penalidad constituye un mecanismo de resarcimiento que se genera cuando existe un incumplimiento por una de las partes contratantes. Su naturaleza busca resarcir el daño patrimonial que ha sufrido la parte que no ha visto satisfecha la prestación que esperaba y por la cual contrató1. Existen varios tipos de penalidades, entre ellas están: - La indemnización por despido arbitrario de un trabajador. Intereses de demora en el pago de las aportaciones a las AFP. Sanciones impuestas producto de la 1 ALVA MATTEUCCI, Mario; “Las Penalidades y su Incidencia en el Impuesto a la Renta: ¿Es posible su deducción?”. Abril 2011. Esta información puede consultarse en el siguiente link: http://blog.pucp. edu.pe/item/93652/las-penalidades-y-su-incidencia-en-el-impuestoa-la-renta-es-posible-su-deduccion. I-12 Instituto Pacífico existencia de alguna cláusula penal pactada previamente por las partes contratantes. Respecto a la indemnización por despido arbitrario de un trabajador, cabe precisar que la relación laboral puede mantenerse vigente en el tiempo hasta que el trabajador renuncie por voluntad propia, se cumpla el plazo de duración del contrato si éste tiene temporalidad, exista despido por causal contenida en la norma laboral, entre otros supuestos. Sin embargo, la relación laboral también puede concluir cuando el empleador decide por propia voluntad despedir al trabajador de manera arbitraria, asumiendo de este modo las consecuencias que se originen de dicha decisión, dentro de las cuales se incluye la entrega de una indemnización que el empleado despedido le solicite cuando cuente con una sentencia favorable emitida por un juzgado laboral que ampare dicha pretensión en una sentencia que quede firme y consentida. Bajo este contexto, la interrogante que se presenta es si el pago que realiza el empleador de una indemnización a favor del trabajador despedido cuando éste recibe un mandato judicial es un gasto deducible para efectos de la determinación del Impuesto a la Renta de Tercera Categoría. Dicha interrogante la pasaremos a desarrollar en el siguiente punto. 3. Las penalidades son gastos deducibles Entrando al análisis de la causalidad del gasto, debemos advertir que el acto de despido arbitrario califica como un acto unilateral del empleador, toda vez que en realidad no existe causal alguna para culminar la relación laboral. Es por ello que el pago que se origine de dicho acto no permitirá al empleador generar una nueva riqueza ni mucho menos mantener la fuente productora de la renta, lo cual implica necesariamente que no guarda coherencia con lo dispuesto por el Principio de Causalidad. Situación que el mismo empleador debe asumir, pues él mismo ha tomado la decisión de efectuar el despido arbitrario; es decir, sin que exista causal o motivo alguno. En ese sentido, no es correcto colocar la entrega de la indemnización por despido arbitrario al trabajador en el supuesto del literal l) del artículo 37º de la Ley del Impuesto a la Renta (en adelante LIR), pues tengamos presente que los pagos que se encuentran contemplados en el referido literal obedece a un acuerdo entre las partes, es decir que existe consenso entre empleador y trabajador, situación que a todas luces no se presenta en el caso de la decisión del empleado que fue despedido, ya que este último puede optar por el pago de la indemnización o si lo desea puede pedir su reposición al centro de labores, lo que permite apreciar que el empleador no tendría ninguna ingerencia en el tema, demostrándose que no existiría el mecanismo del consenso, necesario para poder deducir los gastos de acuerdo al literal l) del artículo 37º de la LIR. Siguiendo la misma línea, resultaría contradictorio que un empleador decida por motu propio despedir a varios de sus trabajadores y posteriormente deduzca como gasto tributario el pago de las indemnizaciones que se encuentra obligado a entregar a todos ellos. De ser así, se estaría permitiendo a los empleadores despedir a sus trabajadores y no mantener un vínculo laboral con ellos y además deducir el gasto. Por tales razones, consideramos que el pago de una indemnización por despido arbitrario al trabajador, como penalidad no podrá ser deducible para el empleador en la determinación de la renta neta de tercera categoría del Impuesto a la Renta. 4. La indemnización por despido arbitrario a los trabajadores de dirección o de confianza, ¿sí es gasto deducible? A efectos de responder la pregunta necesitamos definir en primer lugar quiénes son considerados trabajadores de dirección o de confianza; los cuales conforme lo indicado en la LPCL son aquellos cuya función por acceso directo o por promoción corresponda con las siguientes características: • Trabajador de Dirección: Es quien ejerce la representación general del empleador frente a otros trabajadores o a terceros, o que lo sustituye, o que comparte con aquel las funciones de administración y control o de cuya actividad y grado de responsabilidad depende el resultado de la actividad empresarial. • Trabajador de Confianza: Es quien labora en contacto personal y directo con el empleador o con el personal de dirección, teniendo acceso a secretos industriales, comerciales o profesioN° 239 Segunda Quincena - Setiembre 2011 Área Tributaria nales y, en general, a información de carácter reservada. Asimismo, aquellos cuyas opiniones o informes son presentados directamente al personal de dirección, contribuyendo a la formación de las decisiones empresariales. El artículo 38° de la norma mencionada, no establece un tratamiento diferenciado en cuanto al pago de la indemnización en caso de despido arbitrario para los trabajadores de dirección o de confianza; por lo cual la mencionada obligación de pago de la indemnización será exigible respecto a estos trabajadores. Respecto al gasto por el pago de la indemnización a estos trabajadores, la norma tributaria no hace distinción alguna; por lo que, la pérdida del gasto también ocurre en este caso. 5. La indemnización por despido arbitrario ¿es renta gravada para el trabajador? Cuando se efectúe el despido arbitrario de un trabajador, y éste reciba de su empleador una indemnización, la pregunta que viene a colación es si este ingreso califica como renta. Conforme lo establecido en el segundo párrafo del inciso a) del artículo 18° de la LIR, constituyen ingresos inafectos al impuesto, entre otros, las indemnizaciones previstas por las disposiciones laborales vigentes; es decir, la indemnización por despido injustificado u hostilidad, indemnización por resolución de contrato sujeto a modalidad, indemnización por vacaciones no gozadas, indemnización por retención indebida de CTS, indemnización por no reincorporar a un trabajador cesado en un procedimiento de cese colectivo, entre otros. Siendo ello así, en el momento que el empleador liquide al trabajador y le efectúe la retención de la renta de quinta categoría, no va a tomar en cuenta la indemnización por despido arbitrario o injustificado que le entregue, pues dicho monto no se encuentra gravado con el IR. 6. ¿Cómo se calcula la indemnización por despido arbitrario de un trabajador extranjero? En el artículo 24° del D.S. N° 01492-TR, modificado por la Disposición Complementaria del Decreto Legislativo N° 871-Texto Único Ordenado de la Ley de Fomento del Empleo, establece que si el empleador resolviera injustificada y unilateralmente un contrato de trabajo suscrito con un trabajador extranjero, deberá abonar a éste en calidad de indemnización el equivalente a 1 1/2 remuneración por cada mes dejado de laborar hasta la fecha de término de la N° 239 Segunda Quincena - Setiembre 2011 relación laboral estipulada en el contrato de trabajo, con el límite de 12 remuneraciones mensuales si se tratara de un contrato modal. En caso de haberse pactado un contrato a tiempo indefinido la indemnización debe calcularse en función del tiempo transcurrido desde el inicio de la relación laboral, es decir, 1 1/2 remuneración por cada año completo de servicios, hasta un máximo de 12 remuneraciones mensuales. En ambos casos se computan meses y días. 7. La indemnización por despido arbitrario ¿Califica como un beneficio social inmerso en el inciso j) del artículo 37° de la LIR? El inciso j) del artículo 37° de la LIR establece que es un gasto deducible para efectos del Impuesto a la Renta las asignaciones destinadas a constituir provisiones para beneficios sociales, establecidas con arreglo a las normas legales pertinentes. Asimismo, según el inciso j) del artículo 37° de la LIR, para deducir los beneficios sociales rige el criterio de lo devengado, toda vez que se toma en cuenta el derecho a percibir el ingreso por parte del trabajador, que no necesariamente coincide con el momento en que se realiza el pago efectivo. Asi mismo, el inciso l) del mismo artículo precisa que son deducibles como gasto el pago por aguinaldos, bonificaciones, gratificaciones y retribuciones que se acuerden con el personal, incluyendo todos los pagos que por cualquier concepto se hagan a favor de los servidores en virtud del vínculo laboral existente y con motivo del cese. Las retribuciones a las que hace referencia la norma, al incluir todos los pagos que por cualquier concepto se hagan a favor de los servidores en virtud del vínculo laboral existente y con motivo del cese, ¿no constituyen acaso beneficios sociales? ¿Cuáles son entonces los beneficios sociales a los que se refiere el inciso j) del mismo artículo, para cuya deducción regiría el criterio de lo devengado? ¿Qué debemos entender por beneficios sociales en materia del Impuesto a la Renta? Antes de responder cualquier pregunta, lo primero que debemos tener en claro es ¿qué se entiende por beneficio social?, es claro que la Compensación por Tiempo de Servicios (CTS) es el beneficio social peruano por excelencia. Pero, la definición y la naturaleza jurídica de los beneficios sociales no se desprenden fácilmente ni de la legislación positiva ni de la doctrina nacional. Ello es el motivo por el cual se discute si figuras tales como las vacaciones truncas, las gratificaciones legales o la indemnización por despido I arbitrario deben ser calificadas como beneficios sociales o no. Jorge Toyama Miyagusuku es su artículo “Los beneficios Sociales: Análisis Comparativo”, señala que los beneficios sociales constituyen un concepto de uso común pero que, jurídicamente, no hay un criterio uniforme2. Asimismo, Toyama concluye que: “Los beneficios sociales son todos aquellos conceptos que perciben los trabajadores por o con ocasión del trabajo dependiente. No importa su origen (legal o convencional); el monto o la oportunidad de pago; la naturaleza remunerativa del beneficio; la relación de género-especie; la obligatoriedad o voluntariedad; etc., lo relevante es lo que percibe el trabajador por su condición de tal”3. En pocas palabras según Toyama, los beneficios sociales se deben apreciar con independencia de la fuente u origen, la cuantía, la duración, los trabajadores comprendidos, y siempre que tengan un contenido patrimonial claro, en dinero o en especie, concepto que concuerda con una interpretación sistemática y constitucional del Decreto Legislativo N° 856, Decreto Legislativo N° 713 y del artículo 24° de la Constitución Política de 1993. Entonces, los beneficios sociales son todas aquellas entregas de dinero establecidas por ley, tales como la CTS, la indemnización por despido arbitrario, el seguro de visa, las vacaciones, las gratificaciones, la participación en las utilidades de la empresa y demás derechos laborales establecidos por ley, diferenciándolos de los beneficios establecidos convencionalmente. En nuestra opinión cuando el inciso l) del artículo 37° de la LIR señala que son deducibles los aguinaldos, bonificaciones, gratificaciones y retribuciones que se acuerden al personal, incluyendo todos los pagos que por cualquier concepto se hagan a favor de los servidores en virtud del vínculo laboral existente y con motivo del cese, se refiere únicamente a los actos de liberalidad por parte del empleador, por lo que dichas retribuciones no califican como beneficios sociales. Estos actos de liberalidad podrán deducirse en el ejercicio comercial a que correspondan cuando hayan sido pagados dentro del plazo establecido para la presentación de la declaración jurada correspondiente a dicho ejercicio, lo que en buena cuenta es la aplicación del criterio de lo percibido. En consecuencia, debemos entender que hoy en día los beneficios sociales a los que se refiere el inciso j) del artículo 37° de la LIR son todos aquellos beneficios establecidos por ley, pero diferentes de 2 TOYAMA MIYAGUSUKU, Jorge; “Los beneficios Sociales: Análisis Comparativo”. Revista Advocatus, Lima 2001, N° 4, p. 201. 3 TOYAMA MIYAGUSUKU, Jorge; Ob. cit., p. 202. Actualidad Empresarial I-13 I Actualidad y Aplicación Práctica la remuneración4 y de los beneficios establecidos convencionalmente. Entonces, siguiendo la línea de análisis, como muchos piensan, al encontrarse la remuneración por despido arbitrario calificado como beneficio social, sería un gasto deducible por el inciso j) del artículo 37° de la LIR, conclusión que no consideramos adecuada, pues el concepto antes esbozado de beneficio social es un concepto muy amplio, pues según normas laborales beneficios sociales son tres: El seguro de vida, las bonificaciones laborales (que ya no se encuentran vigentes, y la CTS. Sin embargo, existe la posibilidad de un cambio en el concepto de beneficios sociales, pues no se sabe si tomar un concepto restrictivo o amplio. En principio, en nuestra opinión se debe tomar un concepto más restrictivo para que no sea tan gaseosa la idea de qué es un beneficio social y así en el aspecto tributario tener claro los conceptos. 8. ¿Cómo se calcula la indemnización por despido arbitrario en un contrato intermitente? El artículo 64° de la LPCL señala que este contrato cubre necesidades permanentes pero discontinuas; es decir, es aquel en el cual la relación laboral se ve interrumpida en diferentes períodos denominados de suspensión perfecta, pues se suspende temporalmente la obligación del trabajador de prestar servicios a su empleador, y a la vez, también se suspende la obligación de éste de pagar la remuneración. Un ejemplo de ello es el contrato de trabajo pesquero con tripulantes, cuya ejecución se suspende durante los períodos de veda decretados por el Poder Ejecutivo. En ese sentido, si se produce un despido arbitrario a un trabajador que mantiene con su trabajador una relación laboral bajo un contrato intermitente, la normatividad peruana igualmente establece que la indemnización equivale a una remuneración y media ordinaria mensual por cada año completo de servicios, reconociéndose las fracciones de año proporcionadamente, y con un tope de doce (12) remuneraciones mensuales. No obstante, surge la pregunta de: ¿cómo se calcula la indemnización por despido arbitrario en un contrato intermitente? y si en este caso, ¿sería un gasto deducible para la empresa? La duda surge en determinar si al tener que precisar el tiempo de servicios del trabajador para 4 Cabe indicar que las remuneraciones propiamente dichas así como los beneficios establecidos convencionalmente son deducibles por mandato expreso del inciso v) del artículo 37° de la LIR. I-14 Instituto Pacífico el cálculo de dicha indemnización, ya que se discute si éste se calcula tomando en cuenta la primera fecha de ingreso y cese del mismo; o por el contrario, sólo se toman en cuenta los meses y días efectivamente laborados durante la ejecución del contrato intermitente. Nosotros nos inclinamos por la segunda postura, aquella que considera que, dado que la ley exige el “año completo de servicios”, debe considerarse aquel período cuando el trabajador efectivamente prestó servicios y no aquel durante el cual su relación laboral se encontrase suspendida, tal como lo estable el artículo 66º de la LPCL. Es claro que este caso, tampoco sería un gasto deducible para la determinación del Impuesto a la Renta. 9. Caso práctico Caso Nº 1 En caso de pago de una indemnización por despido arbitrario de trabajador contratado a plazo temporal El 1 de abril de 2010, la empresa Manservis S.A.C. contrató a un trabajador a plazo temporal por un período de un año para que realice la comercialización de los productos de la empresa y se le asignó una remuneración de S/.5,000. Además, el trabajador cuenta con carga familiar. Sin embargo, sin ninguna causa que lo justifique el 31 de noviembre del año en curso la empresa despidió arbitrariamente a este trabajador faltando cuatro meses para que culmine el contrato de trabajo celebrado. Al respecto, el trabajador nos consulta cómo debe hallar la indemnización por despido arbitrario Solución: De conformidad con lo establecido por el artículo 76° de la LPCL, si un empleador resuelve arbitrariamente un contrato de trabajo temporal, deberá abonar al trabajador una indemnización equivalente a una remuneración y media ordinaria mensual por cada mes dejado de laborar hasta el vencimiento del contrato, con el límite de doce remuneraciones. En tal sentido, la empresa deberá realizar el pago de los beneficios sociales y de la indemnización por despido arbitrario considerando los siguientes datos: • Remuneración: S/.5,000 • Asignación familiar: S/.53 • • • • • (i) - Fecha de ingreso: 01.04.10 Término del contrato: 31.03.11 Fecha del cese arbitrario: 31.11.10 Tiempo laborado: 8 meses Motivo de cese: despido arbitrario Remuneración computable del mes de octubre (31.11.10) Remuneración mensual : S/.5,000 Asignación familiar : S/.53 __________ Total mensual : S/.5,053 (ii) Vacaciones truncas Las vacaciones truncas se computan desde la fecha de ingreso del trabajador hasta la fecha del despido: - Por los 8 meses completos: S/.4,167.00 (iii) Gratificaciones truncas Partiendo del supuesto que la gratificación de Fiestas Patrias fue cancelada en su oportunidad, quedaría pendiente la gratificación trunca de Navidad (por el período julio-diciembre 2010). Las gratificaciones truncas se originan al momento del cese, siempre que tenga cuando menos un mes íntegro de servicios prestados, y se determina de manera proporcional a los meses calendarios completos laborados en el período del cese. Así tenemos: - 5 meses (julio-noviembre): S/.4,167 (S/.5,000÷6 x 5) (iv) Indemnización por despido arbitrario Como señalamos al inicio del desarrollo del caso, al no haber causa justificada en el despido de este trabajador, se produce un despido arbitrario, por lo que tiene derecho al pago de una indemnización equivalente a 1 ½ de la remuneración ordinaria mensual por cada mes que faltaba culminar su contrato de trabajo, con un tope máximo de doce (12) remuneraciones. En el presente caso, considerando que faltaban cuatro meses para culminar el contrato de trabajo, el cálculo de la indemnización por despido arbitrario sería como sigue: - Remuneración ordinaria: S/.5,053 ==== - Base para indemnización: S/.7,579.5 (S/.5,053 x1.5) ==== - Por los 4 meses: S/.30,318 (S/.7,579.5 x 4) ==== N° 239 Segunda Quincena - Setiembre 2011