Crisis económica de Argentina: causas y cura Jim Saxton (R

Anuncio

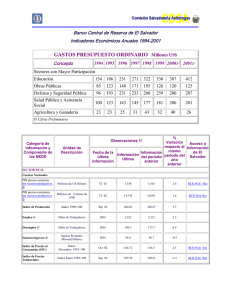

Crisis económica de Argentina: causas y cura Jim Saxton (R-NJ), Vice presidente Joint Economic Committee United State Congress Traducción libre del paper elaborado por el Comité Económico del Congreso de los EEUU. Estrella Perotti Contador Público eperotti@bcr.com.ar Junio de 2003 Sumario En 1998, Argentina ingresó en lo que se convertiría en cuatro años de depresión, años durante los cuales su economía se contrajo un 28%. La experiencia de Argentina ha sido como uno de los ejemplos del fracaso de los mercados libres y de los tipos de cambio fijos, entre otras cosas. La evidencia no apoya ese punto de vista. Mejor dicho, las malas políticas económicas convirtieron una recesión ordinaria en una depresión. Tres grandes incrementos de tasas entre 2000-2001 desalentaron el crecimiento y entrometiéndose con el sistema monetario, a mediados del 2001 crearon temor de devaluación de la moneda. Como resultado de todo esto la confianza financiera en el gobierno argentino se evaporó. En una serie de disparates aún perores que tuvieron lugar desde diciembre del 2001 hasta comienzos del 2002, sucesivos gobiernos, violación de los derechos de propiedad mediante el congelamiento de los depósitos bancarios, declaración de incumplimiento de los compromisos externos (default de la deuda soberana) de una manera poco apropiada, finalización de la larga relación peso – dólar, conversión forzosa de los depósitos y préstamos en dólares a pesos argentinos a tasas desfavorables e invalidación de los contratos. Conseguir un crecimiento económico a largo plazo sostenido, involucrará el reestablecimiento de los derechos de propiedad. Investigación & Desarrollo – Departamento de Capacitación y Desarrollo de Mercados Bolsa de Comercio de Rosario www.bcr.com.ar - capacita@bcr.com.ar 1 La crisis económica de la Argentina: causas y curas En el 2002, la economía de Argentina sufrió la culminación de una declinación económica que tuviera comienzos a fines de 1998. El cuadro N° 1 muestra algunas estadísticas de la crisis de Argentina. Las crisis fueron en gran medida inusuales debido a que ocurrieron cuando el resto del mundo experimentaba un lento crecimiento, pero no se encontraba en recesión y mucho menos en una depresión. Entender qué sucedió en Argentina puede ayudar a prevenir o aliviar futuras crisis financieras. Este reporte describe la reciente crisis, discute qué podría hacer la Argentina para una rápida recuperación y examina las implicancias de la crisis en la arquitectura financiera internacional y la política de los EEUU para mejorar esta arquitectura. Cuadro N° 1: una foto de la crisis § § § § § § El PBI cae un 28% desde su pico en 1998 hasta el 2002 La moneda argentina, el peso, igual a un dólar desde abril de 1991, fue devaluada en enero de 2002 y depreciada a aproximadamente 4 pesos por dólar antes de la recuperación parcial. La inflación, baja e inclusive negativa a comienzos de la década del 90 fue del 41% en el 2002. El desempleo, excluyendo a las personas que reciben subsidios de emergencia por parte del gobierno, alcanzó el 12.4% en 1998, 18.3% en 2001 y 23.6% en 2002. La tasa de pobreza alcanzó el 25.9% en 1998, 38.3% en 2001 y 57.5% en 2002. En términos reales (esto es, ajustado por inflación) los salarios cayeron un 23.7% en 2002. Background de la crisis Turbulenta historia económica. Argentina tiene una historia de crónicos problemas económicos, monetarios y políticos. Después de conseguir la independencia de España en una guerra que tuvo comienzo en 1810, las provincias argentinas pelearon entre ellas mismas por muchos años y no existió un estado nacional estable hasta 1862. Hasta finales del siglo XIX, las provincias y el estado nacional frecuentemente financiaban sus déficit presupuestarios con emisión monetaria. Los resultados fueron, inflación persistente y escaso crecimiento económico. A fines del siglo XIX principios del XX, la Argentina disfrutó de un rápido crecimiento económico cimentado en el crecimiento de las exportaciones de carnes y trigo a Europa, a causa de nuevas tecnologías en transporte ferroviario y barcos frigoríficos. Durante la década de 1930, cuando importantes socios comerciales discriminaron las exportaciones de origen argentino, este país respondió comenzando un intercambio para “sustitución de importaciones”, economía de autosuficiencia, con altas tarifas y amplio control gubernamental. El resultado fue menor crecimiento y frecuente inflación. La inflación fue normalmente de tres dígitos desde 1975 en adelante. Investigación & Desarrollo – Departamento de Capacitación y Desarrollo de Mercados Bolsa de Comercio de Rosario www.bcr.com.ar - capacita@bcr.com.ar 2 Reformas económicas de 1990. En 1989 llega a la presidencia Carlos Menem. Luego de algunas idas y vueltas, adopta un método de libre mercado que redujo la carga gubernamental mediante privatizaciones, desregulación, recorte de algunas tasa de impuestos y reforma del estado. La pieza central de las políticas de Menem fue la ley de convertibilidad, la cual comenzó a aplicarse el 1 de abril de 1992. Esta ley termina con la hiperinflación mediante el establecimiento de un tipo de cambio atado al dólar estadounidense y respalda la moneda emitida mediante el banco central, sustancialmente con dólares. El tipo de cambio fue inicialmente 10000 australes argentinos por dólar; a partir del 1 de enero de 1992 el peso reemplaza el austral a la paridad $1 = 10000 australes. La inflación se desploma de 2314% anual en 1990 al 4% en 1994. Las reformas de Argentina fueron más rápidas y profundas que en cualquier otro país sin considerar la constitución de bloques comunistas. El PBI real creció más del 10% en 1991 y 1992 antes de que se desacelerara a tasas más normales ligeramente por debajo del 6% en 1993 y 1994 (Argentina sufrió una recesión en 1995 debido a las repercusiones de la crisis mejicana). La principal nube negra del período fue que la tasa de desempleo se incrementó. De 1989 a 1999 el número de empleos creció tan rápido como la población pero el número de personas que quería trabajar creció aun más rápido. Las leyes laborales inflexibles y las altas tasas existentes para el empleo formal (las cuales aún se encuentran en vigencia) trajeron como consecuencia que la creación de nuevos empleos formales fuera menor que el crecimiento del número de personas que buscaban empleo. Algunos buscadores de empleo fueron a trabajar en la amplia economía subterránea, la cual es más flexible pero más precaria. 2. Cómo y por qué ocurrió la crisis En 1998 Argentina ingresa en un período de recesión, a fines del 2001 la economía explota en una depresión total. ¿Qué causó la crisis argentina? Fuerzas externas motivaron una recesión. La crisis monetaria asiática de 1997-98 y la crisis monetaria rusa de agosto de 1998 motivaron a los inversores en países en desarrollo a ser mucho más precavidos en las inversiones a desarrollar en ellos. El más importante socio comercial de Argentina, Brasil, soportó una crisis monetaria de agosto a octubre de 1998, siguiendo de cerca la crisis rusa, pero cuando hizo frente a una nueva crisis en enero de 1999, Brasil permitió que su moneda flotara en lugar de mantener su sistema de “crawling peg” con el dólar. El real brasilero rápidamente se depreció de 1.21 reales por dólar a 2.18 antes de que se recuperara un poco. El crecimiento económico de Brasil cayó de 3.3% en 1997 a 0.1% en 1998 y fue solo del 0.8% en 1999. Luego de años de ganancias, el comercio argentino – brasilero fue plano en 1998 y se contrajo en 1999. Las tasas de enero de 2000 se incrementan, destruyendo el brote de recuperación económica. A fines de 1999, principios de 2000, la economía fue mostrando signos de crecimiento. En diciembre de 1999, Fernando De la Rúa sucede como presidente a Carlos Menem. Rápidamente su gobierno establece el primero de los tres paquetes de incrementos Investigación & Desarrollo – Departamento de Capacitación y Desarrollo de Mercados Bolsa de Comercio de Rosario www.bcr.com.ar - capacita@bcr.com.ar 3 de tasas, el cual comienza a regir en enero de 2000. Los indicadores económicos rápidamente se vuelven negativos ante este incremento de tasas aniquilando la incipiente recuperación económica. El gobierno de De la Rúa pensaba que reduciendo el déficit fiscal infundiría confianza en las finanzas del gobierno, lo que traería como consecuencia la caída de las tasas de interés y el crecimiento económico. En medio de las opciones para la reducción del déficit, recortar el gasto fue muy difícil políticamente; el gobierno dudaba que la reducción de las tasas de interés estimularían lo suficiente el crecimiento en el corto plazo como para compensar pérdidas de ingresos; no deseaba abandonar el sistema de convertibilidad y dedicarse simplemente a emitir moneda. Se cometieron peores errores en materia de política monetaria e impuestos en el 2001. El retorno a una contracción económica en el 2000 y 2001 condujo a problemas políticos. El 18 de marzo de 2001, ministros del partido político FREPASO renuncian al gabinete de coalición del presidente De la Rúa en protesta a la propuesta de recorte de gastos. La renuncia debilitó las bases de apoyo de la presidencia De la Rúa en el congreso argentino. Al día siguiente la tasa de interés se trasladó a niveles más altos, con crecimientos cada vez mayores durante el resto del año, resultado de las malas noticias suscitadas en política económica. En respuesta, el presidente De la Rúa designó como ministro de economía a Domingo Cavallo. Cavallo contaba con mucho prestigio debido a su participación como ministro de economía de 1991 a 1996, momento en el que ayudó a crear condiciones de fuerte crecimiento económico en pocos años y cumplió un rol importante en la resolución de la crisis financiera de 1995. Sin embargo, en su retorno como ministro de economía, Cavallo llevó a cabo políticas muy diferentes a las instituidas en su anterior participación. De la Rúa y Cavallo obtuvieron la autorización del Congreso Argentino para dos nuevos paquetes de incrementos impositivos, el primero en abril y el segundo llevado a cabo en agosto de 2001. Los ingresos generados por cada paquete de medidas fueron inferiores a las proyecciones realizadas. En política monetaria, el gobierno cometió los errores claves en abril y junio de 2001. El 17 de abril, Cavallo introdujo una ley para cambiar el tipo de cambio peso – dólar a una combinación entre el dólar y el euro. El presidente del Banco Central, Pedro Pou, apoyaba una dolarización (reemplazar oficialmente los pesos por dólares al tipo de cambio vigente, uno a uno) como medida necesaria para asegurar la credibilidad del peso. Su punto de vista lo llevó al desacuerdo con Cavallo y De la Rúa. El 25 de abril De la Rúa despide a Pou y lo reemplaza por un funcionario más flexible. El 15 de junio, Cavallo anuncia un tipo de cambio preferencial para la exportación. El cambio especial fue un paso importante hacia las prácticas intervensionistas, frecuentemente utilizadas antes del sistema de convertibilidad, mediante la utilización de un decreto gubernamental para la aplicación de tipos de cambios diferenciales para diferentes categorías (establecidas también por decreto) de compradores o vendedores, en lugar de permitir a todos el acceso al mismo tipo de cambio. Investigación & Desarrollo – Departamento de Capacitación y Desarrollo de Mercados Bolsa de Comercio de Rosario www.bcr.com.ar - capacita@bcr.com.ar 4 El gobierno argentino ingresó a una “trampa de endeudamiento” a mediados de 2001. Los nuevos impuestos sobrecargaron aún más la difícil situación económica. Los cambios en política monetaria redujeron la confianza en el peso. Incluso la tasa de interés en dólares dentro de Argentina se elevó sustancialmente debido a la preocupación de que los depósitos y préstamos en dólares también fueran riesgoso a causa de las políticas gubernamentales. El mayor interés hizo muy oneroso para las compañías expandirse mediante la utilización del crédito, contribuyendo de esa manera a más recesión. Los errores del gobierno en tomar medidas efectivas para dar fin a la recesión crearon una crisis de confianza en las obligaciones del gobierno debido a una difícil situación económica dada a entender por una reducción de los ingresos por impuestos, fondos éstos utilizados para honrar las deudas. El gobierno federal argentino había estado pagando entre 3 y 9 puntos porcentuales por encima de los prestamos del tesoro de los EEUU. Después del error en política monetaria de abril del 2001, la prima subió a al menos 13 puntos porcentuales. En julio de 2001, cuando las calificadoras de riesgo redujeron la calificación crediticia de la deuda del gobierno argentino, esta prima alcanzó los 16 puntos porcentuales y a fines de octubre ya superaba los 20 puntos porcentuales. Este incremento de tasas ocasionó que muchos inversores temieran un default. El gobierno ingresa en una trampa de endeudamiento, la deuda crecería rápidamente, tan rápido como para exceder la capacidad del gobierno y de la economía para hacer frente a los pagos. Las políticas del gobierno “contagiaron” al sector privado a fines del 2001 y 2002. En diciembre de 2001 la crisis ingresó a su fase final, en la cual el gobierno esparció sus problemas al sector privado a través de una variedad de políticas en lugar de tratar de minimizar la propagación. Frente a la elección entre “un contagio” o “medidas de saneamiento”, el gobierno optó por el contagio. El gobierno fue teniendo problemas en dirigir el refinanciamiento de su deuda debido al temor de que congelarían los depósitos bancarios, como fue hecho en 1982 y 1989. Durante esos congelamientos, el gobierno utilizó parte de los depósitos confiscados para financiarse a sí mismo y pagar la deuda externa. Después de fuertes retiros de depósitos de los bancos el viernes 30 de noviembre, Cavallo anunció el congelamiento de depósitos el 1 de diciembre. El congelamiento ocasionó que muchos sectores de la actividad privada se paralizaran, debido a que bajo estas normas, las compañías y las personas individuales no podrían utilizar sus depósitos para efectuar pagos de ningún tipo, excepto a otros depositarios del mismo banco. La estimación de actividad económica mensual calculada por el Instituto Nacional de Estadística de Argentina cayó un 15.5% anual, la serie más alta desde que comenzaron a publicarse en 1993. La economía se desplomó a partir de lo que casi indiscutiblemente podría haberse llamado una muy mala recesión dentro de una verdadera depresión. El 20 de diciembre, el ministro Cavallo y el presidente De la Rúa habían renunciado, tras disturbios ocasionados por la contracción económica y el congelamiento de los depósitos. El 23 de diciembre la corta administración del presidente Rodríguez Saá declara el default sobre la deuda del gobierno federal con el exterior y sectores de crédito privado. La situación fue tan desorganizada que el default habría sido imposible de evitar, pero luego de Investigación & Desarrollo – Departamento de Capacitación y Desarrollo de Mercados Bolsa de Comercio de Rosario www.bcr.com.ar - capacita@bcr.com.ar 5 la presentación del default, el presidente Rodríguez Saá lo presentó como un acto de desafío a los prestamistas. Tuvo ideas para otros rápidos cambios en política económica, tales como la utilización de una segunda moneda nacional en paralelo con el peso pero esto no fue implementado debido a su renuncia después de que en la semana siguiente el pueblo se demostrara en su contra. Eduardo Duhalde, quién asumió como presidente el 1 de enero de 2002 fue un fuerte crítico de las políticas económicas de la década del 90’. Instituyó cambios revolucionarios mediante la devaluación del peso, conversión forzosa de los depósitos y préstamos en dólares a pesos (pesificación) y violación de muchas categorías de contratos. Alteró los derechos de propiedad que habían sido bien establecidos en Argentina por leyes de la última década y en algunos casos por leyes de la década del 80’. La economía cayó aun más, la actividad económica mensual cayó un 16.9% en enero respecto de enero del año anterior y un 16.6% en marzo, también teniendo en consideración el mismo mes del 2001. La estimación no fue positiva sino hasta diciembre de 2002. La economía se contrajo un 10.9% en el 2002 siguiendo la tendencia del 2001, año en el que cayó un 5.5%. Esto es frecuente a causa de medidas de estabilización que toman algún tiempo de trabajo, pero una economía ya deprimida no debería contraerse un 10.9% más si las medidas realmente ayudan en lugar de perjudicar. El desempleo y la pobreza se incrementaron agudamente en el 2002. La proporción de argentinos por debajo de la línea de pobreza definida oficialmente se incrementó del 38.3% en octubre del 2001 al 57.5% un año después. Se estimó que el 40% de los argentinos vivía con $1 o menos por día y un 20% más entre $1 y $2. Las exportaciones cayeron un 4.5% a pesar del enorme estímulo que la depreciación de la moneda debería haberle dado. Los exportadores tenían dificultades para obtener créditos debido al congelamiento de los depósitos y las políticas de gobierno que provocaron temor en los agentes crediticios de más confiscaciones si recomenzaban a otorgar préstamos. Desde aproximadamente agosto de 2002, la economía se ha recuperado. El tipo de cambio se ha estabilizado y aún apreciado respecto del dólar. Diferente al último golpe de depreciación severa, en 1989, la inflación no estuvo fuera de control, el índice de precios al consumidor alcanzó el 41% en 2002 y la inflación puede ser de un dígito en el 2003. La producción tocó fondo, algunos sectores exportadores comenzaron a expandirse y a mediados de 2003 la recuperación ha comenzado a ser pronunciada. De diciembre de 2002 a abril de 2003 el gobierno quitó el congelamiento de los depósitos bancarios. El crecimiento es aceptado pero nadie puede hacer cambiar el decepcionante historial de Argentina sino no es a largo plazo. El 25 de mayo de 2003, Néstor Kirchner, gobernador de la provincia patagónica de Santa Cruz se convirtió en presidente como resultado de las elecciones llevadas a cabo el 27 de abril. Investigación & Desarrollo – Departamento de Capacitación y Desarrollo de Mercados Bolsa de Comercio de Rosario www.bcr.com.ar - capacita@bcr.com.ar 6 3. Qué podría hacer ahora Argentina? Setenta y cinco años atrás, Argentina era uno de los países más ricos del mundo, con un ingreso per cápita superior a Francia, Alemania o Suiza. Hoy es un país pobre. Argentina ha experimentado un crecimiento económico a largo plazo pero este ha sido lento. Que podría hacer Argentina para elevar su tasa de crecimiento económico? En la esfera monetaria, podría dolarizar, reemplazando al peso con el dólar como moneda oficial. En los últimos años, Ecuador y El Salvador han dolarizado, con resultados generalmente favorables. La principal opción contrincante con esta dolarización, un tipo de cambio flotante combinado centrándose implícita o explícitamente en la inflación, ha trabajado medianamente bien en algunos otros países, pero en la historia de Argentina, los tipos de cambio flotante siempre han sido asociados a inestabilidades económicas. El gobierno de Duhalde recortó algunas tasas de impuestos pero incrementó otras, especialmente sobre productos exportables. La experiencia en Ecuador, país que combinó en el 2000 dolarización con otras reformas económicas, sugiere que existen muchos lugares por donde empezar a recortar tasas. El ingreso por impuestos de Ecuador de fuentes distintas al petróleo se incrementó de 2.5 mil millones de dólares en la depresión del año 1999 a un nivel proyectado para el año 2003 de 4.9 mil millones de dólares debido al crecimiento económico y a la mejor ejecución. Los ingresos se incrementaron aún cuando el gobierno eliminó un impuesto a las transacciones financieras que en 1999 había producido el 13% de los ingresos no provenientes por impuestos al petróleo. El sistema bancario argentino está reconstruyéndose luego del desastre del año 2002. Su salubridad a largo plazo dependerá de si la economía puede crecer nuevamente en lugar de un rebote desde la depresión. Las perspectivas de Argentina dependen en parte del repago por parte del gobierno de la deuda incumplida, depende además principalmente de que la economía pueda crecer. En el más largo plazo, Argentina debe enfrenta obstáculos de crecimiento en otras áreas además de la económica. Los obstáculos son bien conocidos tanto dentro como fuera de Argentina y todos ellos han sido objeto de extensos estudios. § Gobierno de ley. Salvaguardas contra la violación de propiedad privada por parte de un gobierno débil. El sistema judicial tiene reputación de ineficiente y corrupto. Los delitos violentos se convierten en grandes problemas cuando la recesión se convierte en depresión. § Estrategia impositiva. Los ingresos reales por impuestos están creciendo actualmente a medida que se afianza la recuperación económica. Los gastos reales no se están incrementando de la misma manera debido a que los precios no se han incrementado tan rápido como se ha depreciado el peso. Combinando rebajas de impuestos con simplificación de impuestos y la mejor eficiencia por impuestos burocráticos, Argentina podría provocar que mucha de la economía subterránea o en Investigación & Desarrollo – Departamento de Capacitación y Desarrollo de Mercados Bolsa de Comercio de Rosario www.bcr.com.ar - capacita@bcr.com.ar 7 negro se blanquee. Esto podría cambiar a un país que impone elevadas tasas de impuestos sobre una base imponible relativamente estrecha hacia un país que impone bajas tasas sobre una amplia base. Objetivos ambiciosos pero no irreales sobre el próximo o los próximos períodos presidenciales sería reducir el impuesto al valor agregado del nivel actual del 21% al 10%, reducir el impuesto salarial del 27% al 20%; reducir la tasa máxima del impuesto a las ganancias y eliminar impuestos engorrosos, incluyendo el impuesto sobre las transacciones financieras. § Relaciones financieras estado federal – provincias. Los ingresos federales por coparticipación debilitan el vínculo entre gravámenes provinciales y gastos que deben pagar. El gobierno federal no ha tenido voluntad de ser implacable con las provincias que están esencialmente en bancarrota. Como resultado, las provincias tienen poca disciplina financiera. § Gastos del gobierno. Los gastos por pensiones y salarios de los empleados del estado, incluyendo empleos innecesarios, comprometen gran parte del presupuesto que está acorde con el nivel económico de desarrollo de un país como Argentina. § Trabajo. Las inflexibles leyes laborales contribuyen a la elevada tasa de desempleo. Los empleadores deben pagar grandes sumas por despidos, por lo cual tienen menor probabilidad que los empleadores de EEUU de contratar asalariados por un tiempo determinado. La agencia de estadísticas de Argentina estima que el 40% de los asalariados trabaja en la economía subterránea (muchas de estas personas tienen un primer o segundo trabajo en la economía legal. § Salud. El programa de salud del gobierno es pobre. 4. Implicancias políticas de la experiencia Argentina Política sobre crisis financiera internacional. Desde la crisis financiera de Méjico en 1994, se han sucedidos crisis similares en los mercados de importantes países emergentes casi todos los años, así como también en los países más pequeños. Algunas de las crisis han tenido repercusiones en los mercados financieros de los EEUU. La respuesta de los EEUU y otros países fue intensificar los estudios sobre los problemas involucrados, adelantar algunas soluciones y fortalecer la cooperación financiera internacional a través de un número de medidas. Sin embargo, desde 1994, ninguno de los dos gobiernos de los EEUU por lo visto, ni cualquier otro gobierno, ha articulado un criterio comprensivo acerca de cómo solucionar las crisis. Los principales tema involucrados en las recientes crisis financieras internacionales son: regímenes de tipos de cambio; regulaciones financieras; el rol de las instituciones financieras internacionales, en especial el FMI, en la resolución de las crisis y la reestructuración de la deuda del gobierno y del sector privado. Funcionarios de los EEUU ya han expresado sus ideas sobre todos estos temas individualmente pero no los han combinado dentro de un panorama claro y comprensivo. Semejante panorama no debería afianzarse como piedra, sin embargo, debería reflejar cuál es la idea adquirida por Investigación & Desarrollo – Departamento de Capacitación y Desarrollo de Mercados Bolsa de Comercio de Rosario www.bcr.com.ar - capacita@bcr.com.ar 8 los oficiales a partir de las experiencias de crisis suscitadas a partir de 1994 y ésta debería servir como guía para futuras decisiones políticas. Carentes de una perspectiva clara, la comunidad internacional en los último años ha carecido de consistencia en su tratamiento hacia Argentina, lo cual ha contribuido a la toma de medidas erráticas por parte de los gobiernos de este país. Leyes americanas sobre embargos de bienes de propiedad extranjera. Un número de acciones del gobierno de Duhalde han tenido los efectos de embargo de propiedad o nulidad de los contratos hacia ciudadanos o corporaciones estadounidenses. Existen varias normas en EEUU que apuntan a desalentar a los gobiernos extranjeros a tomar tales acciones. Estas leyes generalmente no han sido aplicadas por sucesivas administraciones, el congreso no estuvo presionado para su ejecución. Desde que las leyes son volcadas al papel, una cuestión obvia es que si ellas siguen existiendo sirven para cualquier propósito. El comportamiento del FMI hacia Argentina. Los problemas de Argentina se produjeron por motivos propios pero el FMI ha tenido un importante número de errores en las advertencias que han determinado y las acciones que han tomado respecto de Argentina. El FMI sostuvo incrementos de impuestos en el presupuesto del gobierno argentino, a pesar de la resistencia. Incrementando la presión impositiva, se desalentó el crecimiento económico. Los funcionarios del FMI que han escrito o hablado públicamente han descrito de manera errónea al sistema de convertibilidad de Argentina como un sistema monetario de mercado (a tasa fija), lo cual no es así. Por ejemplo, distinto a un mercado monetario ortodoxo, permitía que su ratio de reservas internacionales para obligaciones de naturaleza monetaria se colocaran en el exterior en un 100%. Los funcionarios del FMI supuestamente propiciaban la devaluación del peso, la cual demostró ser enormemente destructiva, debido a que pensaban que esta moneda se encontraba sobrevaluada. A mediados de 2001, se había hecho evidente que las políticas que se estaban aplicando en Argentina no eran exitosas en la restitución del crecimiento económico y la reducción de la elevada tasa de deuda. Sin embargo, en septiembre de 2001, el FMI aprobó un incremento en los préstamos por 8 mil millones de dólares para este país. En diciembre de 2001, el mismo FMI reflexionó que el préstamo de más dinero sería un despilfarro de recursos y suspendió el desembolso del resto del préstamo. Cuando el Congreso de los EEUU aprobó un incremento de las contribuciones americanas al FMI en 1998, exigió ciertas condiciones. Una fue que en los casos donde un país experimentara dificultades en su balanza de pagos elevando repentinamente la pérdida de confianza, el FMI debería cargar una tasa de interés de al menos 3 puntos porcentuales sobre su menor tasa ordinaria. Esta provisión se originó en la IMF Transparency and Efficiency Act of 1998, introducida por Rep. Jim Saxton, luego presidente del comité económico del congreso. De los aproximadamente 25 mil millones de dólares en préstamos que el FMI aprobó para Argentina desde que el congreso fijó esta condición, tres cuartos habían sido tasas de interés ordinarias del FMI, las cuales promediaban 2.29% durante abril y mayo de 2003, solo una cuarta parte había sido a tasas de Suplemental Reserve Facility, las cuales mayores a 3 y 5% son aún bastante más bajas que lo que el gobierno de argentina debería haber pagado si hubiese podido tomar préstamos en el mercado internacional de capitales. El 5 de septiembre de 2002, el FMI permitió que Argentina difiriera el repago de aproximadamente 2.8 mil millones de dólares por un año. El 14 de noviembre, Argentina incumplió el pago de un préstamo con el Banco Investigación & Desarrollo – Departamento de Capacitación y Desarrollo de Mercados Bolsa de Comercio de Rosario www.bcr.com.ar - capacita@bcr.com.ar 9 Mundial. Ésta omitió un pago al Banco Interamericano de Desarrollo justo el 15 de enero y amenazó con incumplir con los repagos de préstamos del FMI que comenzaban el 17 de enero. Argentina es uno de los más grandes deudores de las tres instituciones. Un default de Argentina habría perforado el mito de que ellos no encaran significativos riesgos de incumplimiento de los países miembros. Para preservar esta leyenda, los países industrializados que son miembros del FMI presionaron para renovar hasta agosto los créditos existentes devengados. El staff del FMI fue supuestamente poco entusiasta en la renovación de los préstamos debido a los procedimientos ordinarios llamados nonrenewal (o de no renovación). El 17 de enero de 2003, el director administrativo del FMI anunció que recomendaría la renovación por lo que Argentina no caería en default. El 24 de enero, el directorio del FMI aprobó un total de 6.8 mil millones de dólares en préstamos, cuyos efectos fueron que Argentina no tendría que repagar ningún crédito devengado antes de agosto de 2003. En efecto, Argentina ganó un juego de acobardarse contra la institución financiera internacional y sus más importantes gobiernos miembros, dejando un mal precedente para otros grandes deudores. Préstamos, rescate, depreciación y default. Cuando encarando los elevados problemas financieros, los gobiernos en Argentina y otros países en vías de desarrollo frecuentemente siguieron un modelo de cuatro pasos: tomar préstamos domésticos e internacionales, buscar el rescate del FMI y de otras fuentes en el sector público internacional cuando los sectores privados se volvían reacios a prestar aún más; depreciar la moneda como una forma de tributación para obtener recursos del sector privado doméstico, de modo tal que el gobierno pudiera continuar pagando a los prestamistas y, si esto no daba resultado, incumplir sus obligaciones. Argentina fue insólito debido a que incumplió inmediatamente antes de devaluar en lugar de después de devaluar. Los defaults de Rusia en agosto de 1998 y de Argentina en diciembre de 2001 invitan a preguntarse si el segundo y el tercer paso son beneficiosos para todos los países que pagan elevadas tasas de interés por la deuda soberana. Al mismo tiempo, el FMI realiza sus últimos préstamos a Rusia y Argentina antes de sus defaults, sus problemas no fueron únicamente temporales, ellos podrían sobreponerse con un año o dos de respiro de los créditos del FMI. En cambio, encararon los permanentes problemas de financiamiento de sus deudas soberanas, determinando políticas económicas a seguir. Los rescates incrementaron la ya elevada deuda soberana. La depreciación de la moneda puede ser desastrosa para compañías endeudadas en dólares o otra moneda extranjera, lo cual con frecuencia es la única manera de obtener medios de financiamiento a mediano o largo plazo a tasas de interés predecibles. Si el gobierno debe incumplir, deberían hacer esto lo más rápido posible en lugar de dilatarlo y evitar la depreciación de sus monedas para incrementar los recursos para pagar sus créditos con el exterior. Sin embargo, disponer un default ordenado es difícil. El gobierno de los EEUU, en colaboración con otros gobiernos y el FMI se encuentra investigando para desarrollar procedimientos que harían que los default fueran más ordenados, sin alentar un default simplemente porque un gobierno encuentre que sus deudas con el extranjero es molesta. La importancia del reestablecimiento de los derechos de propiedad. Las políticas económicas del gobierno de Duhalde han trastornado los derechos de propiedad construidos con grandes esfuerzos durantes las décadas anteriores. La tendencia del gobierno de Duhalde y muchos de los analistas extranjeros fue tratar los cambios como meras Investigación & Desarrollo – Departamento de Capacitación y Desarrollo de Mercados Bolsa de Comercio de Rosario www.bcr.com.ar - capacita@bcr.com.ar 10 diferencias de técnicas y olvidar su naturaleza revolucionaria. En noviembre de 2001, Argentina era un país donde los contratos eran generalmente cumplidos, los depósitos bancarios eran seguros, las personas eran libres de comprar y vender moneda extranjera según su conveniencia, el control de precios era escaso y el gobierno honraba sus contratos con las compañías, incluyendo muchas compañías extranjeras que modernizaron la infraestructura de dicho país. En febrero de 2002, la Argentina se convirtió en un país donde nadie podría confiar en los contratos, donde el gobierno había congelado los depósitos bancarios, las personas se arriesgaban al arresto por la compra o venta de moneda extranjera en mercado de divisas, muchos bienes fueron sujetos a control de precios y el gobierno había roto los contratos que tenía con los inversionistas privados extranjeros en infraestructura. Cuando los derechos de propiedad no son seguros, la inversión en el futuro se vuelve muy riesgosa y la actividad económica se centra en el logro de ganancias a corto plazo en lugar de hacer inversiones a largo plazo que puedan tener una alta productividad permanente. Pensando en el crecimiento económico de Argentina a largo plazo se requerirá el respeto de los derechos de propiedad en lugar de las frecuentes violaciones de los mismos de las cuales este país ha sido víctima durante el último año y medio. Kurt Schuler Senior Economist to the Vice Chairman Investigación & Desarrollo – Departamento de Capacitación y Desarrollo de Mercados Bolsa de Comercio de Rosario www.bcr.com.ar - capacita@bcr.com.ar 11