Anuncios - Bolsa de Madrid

Anuncio

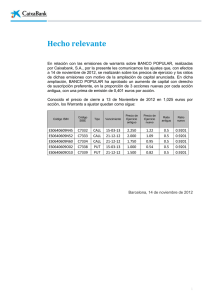

AVISO HECHO RELEVANTE COMUNICADO POR EDREAMS ODIGEO. En virtud de lo previsto por el artículo 228 de la Ley del Mercado de Valores y por la circular de esta Bolsa 3/2016 de 25 de abril, eDreams ODIGEO, comunica el siguiente hecho relevante: “De conformidad con lo previsto en el artículo 17 del Reglamento (UE) nº 596/2014 sobre abuso de mercado y en el artículo 228 del texto refundido de la Ley del Mercado de Valores, aprobado por el Real Decreto Legislativo 4/2015, de 23 de octubre, y disposiciones concordantes, eDreams ODIGEO (la “Sociedad”) informa de la celebración de la Junta General Ordinaria de Accionistas que había sido debidamente convocada para el día de hoy en Boulevard de la Foire 1, L-1528 Luxemburgo, Gran Ducado de Luxemburgo. La Junta General Ordinaria de Accionistas ha quedado válidamente constituida con la representación del 60% del capital social de la Sociedad y todas las propuestas detalladas en el orden del día se han aprobado con mayoría suficiente a tales efectos. El texto íntegro del Acta de la Junta General Ordinaria de Accionistas, que también se encuentra a disposición de los accionistas en la página Web de la Sociedad (http://www.edreamsodigeo.com/).” Lo que se pone en conocimiento del público en general a los efectos oportunos. Madrid, 21 de julio de 2016 EL DIRECTOR DEL AREA DE MERCADO AVISO HECHO RELEVANTE COMUNICADO POR ADVEO GROUP INTERNATIONAL, S.A. En virtud de lo previsto por el artículo 228 de la Ley del Mercado de Valores y por la circular de esta Bolsa 3/2016 de 25 de abril, Adveo Group International, S.A., comunica el siguiente hecho relevante: “En relación con los hechos relevantes publicados en los últimos meses relativos al aumento de capital social de la Compañía por importe efectivo total de 27.596.894 euros, se comunica que, en el día de hoy, ha tenido lugar la inscripción en el Registro Mercantil de Madrid de la escritura de ampliación del capital social mediante aportaciones dinerarias, modificándose, en consecuencia el artículo 7 de los estatutos sociales de la Compañía. ” Lo que se pone en conocimiento del público en general a los efectos oportunos. Madrid, 21 de julio de 2016 EL DIRECTOR DEL AREA DE MERCADO AVISO HECHO RELEVANTE COMUNICADO POR FERROVIAL, S.A. En virtud de lo previsto por el artículo 228 de la Ley del Mercado de Valores y por la circular de esta Bolsa 3/2016 de 25 de abril, Ferrovial S.A., comunica el siguiente hecho relevante: “Hacemos referencia a nuestra comunicación de 23 de mayo de 2016 (número de registro 238.968 CNMV) relativa al programa de recompra de acciones propias, aprobado en la indicada fecha por la Comisión Ejecutiva de FERROVIAL de conformidad con el Reglamento (UE) Nº 596/2014, del Parlamento Europeo y del Consejo, de 16 de abril de 2014, sobre el abuso de mercado, y el Reglamento Delegado (UE) 2016/1052, de la Comisión, de 8 de marzo de 2016, y al amparo de la autorización conferida por la Junta General Ordinaria de Accionistas de la Sociedad celebrada el 4 de mayo de 2016 bajo el punto octavo de su orden del día (el “Programa de Recompra”). Durante el periodo transcurrido entre el 14 y el 20 de julio de 2016, la Sociedad ha llevado a cabo las siguientes operaciones sobre sus propias acciones al amparo del Programa de Recompra: jueves, 21 de julio de 2016 Thursday, July 21, 2016 1 Fecha Valor Operación 14/07/2016 15/07/2016 18/07/2016 19/07/2016 20/07/2016 FER.MC FER.MC FER.MC FER.MC FER.MC Compra Compra Compra Compra Compra Nº. de títulos 312.704 298.709 192.259 200.000 242.575 Precio medio ponderado (€) 17,933 18,164 18,195 18,171 18,125 Lo que se pone en conocimiento del público en general a los efectos oportunos. Madrid, 21 de julio de 2016 EL DIRECTOR DEL AREA DE MERCADO AVISO HECHO RELEVANTE COMUNICADO POR FLUIDRA, S.A. En virtud de lo previsto por el artículo 228 de la Ley del Mercado de Valores y por la circular de esta Bolsa 3/2016 de 25 de abril, Fluidra, S.A., comunica el siguiente hecho relevante: “Fluidra, S.A. (la “Sociedad”) ha suscrito, con fecha de hoy, 21 de julio de 2016, un contrato de compraventa de acciones en virtud del cual Fluidra Commercial, S.A.U. (“Fluidra”), compañía íntegramente participada por la Sociedad, ha adquirido el setenta por ciento (70%) del capital social de la sociedad de nacionalidad holandesa SIBO B.V. (“SIBO”). SIBO es una empresa líder en piscinas naturales e instalaciones acuáticas con una fuerte presencia de distribución en el norte de Europa, principalmente en Benelux. La cifra de ventas de SIBO en el ejercicio social 2015 fue cercana a 17 millones de euros, siendo su resultado bruto operativo EBITDA para el mencionado ejercicio de 2 millones de euros. El acuerdo suscrito valora el 100% de SIBO en 13 millones de euros. El precio de compra por el 70% del capital social será pagado de la siguiente forma: un primer pago ha sido satisfecho en la presente fecha, por una cuantía neta de caja de 5,7 millones de euros; y un segundo pago será realizado en 2018 por una cuantía equivalente a un 20% del valor de capital calculado en base a los resultados obtenidos en el ejercicio cerrado a 31 de diciembre de 2017 con un múltiplo de 7 veces EBITDA. El contrato de compraventa firmado contempla además opciones de compra y venta cruzadas que permitirían incrementar a partir del 2021 la participación de Fluidra hasta el 100% del capital social de SIBO.” Lo que se pone en conocimiento del público en general a los efectos oportunos. Madrid, 21 de julio de 2016 EL DIRECTOR DEL AREA DE MERCADO SOCIEDAD RECTORA DE LA BOLSA DE VALORES DE MADRID AVISO ADMISION A NEGOCIACION DE 2 EMISIONES DE WARRANTS TURBO REALIZADAS EL 2 DE JUNIO DE 2016 POR SG ISSUER. De conformidad con lo establecido en el Código de Comercio, el artículo 76 del texto refundido de la Ley del Mercado de Valores, el vigente Reglamento de esta Bolsa y el artículo 11 del Real Decreto 726/1989, de 23 de junio, se ha acordado admitir a negociación en esta Bolsa, con efectos a partir del día 22 de julio de 2016, inclusive, los siguientes valores emitidos por SG ISSUER, Sociedad inscrita en el Registro Mercantil de Luxemburgo: 2 emisiones de warrants Turbo realizadas el 2 de junio de 2016, al amparo del Folleto de Base relativo al Programa de Emisión de Warrants registrado ante el regulador luxemburgués, la Commission de Surveillance du Secteur Financier (CSSF), con fecha 31 de julio de 2015 bajo el número de visa C-17625 y cuyo pasaporte comunitario se notificó a la Comisión Nacional del Mercado de Valores el 4 de agosto de 2015, con las siguientes características; CODIGOS DE CONTRATACION: 57591 y 57592 jueves, 21 de julio de 2016 Thursday, July 21, 2016 2 Precio Nivel de de Barrera Ejercicio Tipo Activo Subyacente Turbo Put Ibex 35 9.500 Turbo Put Ibex 35 10.000 Fecha de Vencimiento Nº Warrants Turbo Ratio Precio Emisión Fecha Emisión 9.500 16-sep-16 500.000 0,001 0.46 02-jun-16 EUR E LU1382880133 10.000 16-sep-16 500.000 0,001 0.99 02-jun-16 EUR E LU1382880216 Moneda Tipo de Ejercicio Ejercicio Código ISIN Vencimiento: según se especifica en la Tabla Ejercicio mínimo: 1 Warrants Cotización: Se solicitará la admisión a cotización en las Bolsas de Madrid, Barcelona y Valencia. Ampliaciones: La presente emisión es susceptible de ser ampliada por el Emisor mediante la emisión de Warrants con derechos idénticos y por lo tanto fungibles con los Warrants inicialmente emitidos. Representación de los valores: Los Warrants estarán representados por un título global al portador depositado en Société Générale, Sucursal en España, a los efectos de su inclusión en Iberclear y de su negociación en las bolsas españolas. Los Warrants inscritos en el registro contable de Iberclear estarán representados por anotaciones en cuenta. Compromiso de liquidez: Société Générale, Sucursal en España se compromete a cotizar bajo condiciones normales de mercado, durante toda la vida del Warrants y en tiempo real en una página Reuters, precios de compra y venta, para un mínimo de 1.000 Warrants o de 1.000 euros. Société Générale, Sucursal en España en su calidad de especialista en Warrants, certificados y otros productos introducirá permanentemente órdenes de compra y de venta en el sistema de negociación que en cada momento resulte de aplicación en el segmento de negociación de warrants, certificados y otros productos, respetando las limitaciones que, en su caso, impusiere la Sociedad de Bolsas y, en particular, las relativas al número de mensajes susceptibles de ser enviados al referido sistema de negociación, así como las que, en su caso, se derivaren de las normas que rigen el funcionamiento de aquel. Agente de Cálculo: Société Générale Colectivo de suscriptores: Todo tipo de inversores. Ley aplicable: Inglesa. El resto de las características de los referidos Warrants se recogen en las Condiciones Finales de la emisión y en el Programa. Las emisiones se admiten a negociación en el segmento de warrants, certificados y otros productos en el Sistema de Interconexión Bursátil. Lo que se pone en conocimiento del público en general a los efectos oportunos. Madrid, 21 de julio de 2016 EL DIRECTOR DEL AREA DE MERCADO SOCIEDAD RECTORA DE LA BOLSA DE VALORES DE MADRID AVISO ADMISION A NEGOCIACION DE 1 EMISIÓN DE TURBO WARRANTS REALIZADA EL 11 DE MARZO DE 2016 POR BNP PARIBAS ARBITRAGE ISSUANCE B.V. De conformidad con lo establecido en el Código de Comercio, el artículo 76 del texto refundido de la Ley del Mercado de Valores, el vigente Reglamento de esta Bolsa y el artículo 11 del Real Decreto 726/1989, de 23 de junio, se ha acordado admitir a negociación en esta Bolsa, con efectos a partir del día 22 de julio de 2016, inclusive, los siguientes valores emitidos por BNP PARIBAS ARBITRAGE ISSUANCE B.V., con domicilio en Reguliersdwarsstraat 90,NL 1017 BN – Amsterdam, Países Bajos: 1 emisión de turbo warrants realizada el 11 de marzo de 2016, al amparo del folleto de Base de warrants y certificados registrado el 9 de junio de 2015 por la Autorité des marchés financiers (AMF) de Francia: jueves, 21 de julio de 2016 Thursday, July 21, 2016 3 ACTIVO SUBYACENTE TAMAÑO EMISIÓN RATIO ESTILO TIPO PRECIO DE EJERCICIO ("Strike") IBEX 35® Index 500.000 0,001 E TURBO CALL EUR 8100 BARRERA KNOCK-OUT (para los TURBO y TURBO PRO) 8100 FECHA DE EJERCICIO / PRECIO DE FECHA DE EMISIÓN VENCIMIENTO (dd/mm/aa) 16/09/2016 EUR 0,6 ISIN NL0011777107 donde: Ratio: unidades del Activo Subyacente representados por cada warrant. Estilo: E ->Europeo Emisor: BNP PARIBAS Arbitrage Issuance B.V. Garante: BNP Paribas S.A. Modalidad: Estilo Europeo (ejercicio automático en la Fecha de Ejercicio) Fecha de Emisión: 11 de Marzo de 2016 Fecha de Liquidación: Tercer día hábil posterior a la Fecha de Ejercicio arriba indicada. Precio de Emisión: Ver tabla anterior - En el caso de TURBO WARRANTS: Si un Evento Knock-Out no ha ocurrido entre la Fecha de Admisión a Cotización y la Fecha de Ejercicio (ambas incluidas) y los Warrants no han expirado, entonces cada Warrant dará derecho a su Titular a recibir del Emisor, o en su caso, del Garante, en la Fecha de Liquidación, el Importe de Liquidación en Efectivo, aplicando las siguientes fórmulas: Para los Turbo CALL: Un Evento Knock-Out ocurre si el nivel de referencia del Activo Subyacente en algún momento entre la Fecha de Admisión a Cotización y la Fecha de Ejercicio (ambas incluidas) es: “menor o igual que” la Barrera Knock-Out, en el caso de los Turbo CALL En el caso de un Evento Knock-Out, los Warrants expirarán automáticamente sin valor en su totalidad, y no en parte, por lo que los Warrants serán excluidos de cotización y ningún Importe de Liquidación en Efectivo será pagado en la Fecha de Liquidación. dónde: Precio de Liquidación = Referencia del Activo Subyacente en la Fecha de Ejercicio: - Si el Activo Subyacente es una MATERIA PRIMA, entonces el Precio de Liquidación será Respecto al Oro: “GOLD-PM. FIX”, que significa el precio de fixing de la tarde en dicha Fecha de Ejercicio por onza troy de Oro entregable en Londres por un miembro del London Bullion Market Association (LBMA) autorizado para realizar tal entrega, denominado en USD por onza troy, determinado por el London Gold Market Fixing Ltd y publicado en la página Reuters “XAUFIXPM=” en esa Fecha de Ejercicio. USD significa Dólares de los EE.UU. Tipo de Cambio Aplicable = El tipo de cambio aplicable para la conversión de cualquier importe expresado en la divisa en la que se define el Precio de Ejercicio -si es distinta del EURO- en EUROS es el tipo de cambio oficial relevante jueves, 21 de julio de 2016 Thursday, July 21, 2016 4 SIBE 57467 publicado por el Banco Central Europeo en la Fecha de Ejercicio referido a la Fecha de Ejercicio. Si el Precio de Ejercicio viene expresado en EUROS, entonces el Tipo de Cambio Aplicable será 1. Los tipos de cambio oficiales publicados por el Banco Central Europeo se cotizan contra el EURO, y se publican en los siguientes medios: Reuters "ECB37", Bloomberg: ECB <go>3<go> y Página web: http://www.ecb.int. Importe de Liquidación en Efectivo En el caso de Warrants Multi Alcista y Warrants Multi Bajista = Cantidad expresada en Euros a pagarse por Warrant en la Fecha de Liquidación, calculada con 4 decimales y redondeada a 2 decimales: Cotización: Bolsas de Valores de Madrid y Barcelona. Agente de Cálculo: BNP Paribas Arbitrage SNC, con domicilio en 160-162 boulevard MacDonald, 75019 Paris, Francia. Agente de Pagos: BNP Paribas Securities Services, Sucursal en España; Ribera del Loira, 28 – 3ª planta - 28042 Madrid. Otros datos específicos: Se prevé que las correspondientes emisiones sean totalmente suscritas en el Mercado Primario por BNP Paribas Arbitrage SNC, con domicilio en 160-162 boulevard MacDonald, 75019 Paris, Francia. Ejercicio de los Warrants: Automático en la Fecha de Ejercicio, y sin que el Titular del Warrant tenga que entregar una Notificación de Ejercicio o realizar cualquier otra acción. Las emisiones se admiten a negociación en el segmento de warrants, certificados y otros productos en el Sistema de Interconexión Bursátil. Lo que se pone en conocimiento del público en general a los efectos oportunos. Madrid, 21 de julio de 2016 EL DIRECTOR DEL AREA DE MERCADO SOCIEDAD RECTORA DE LA BOLSA DE VALORES DE MADRID AVISO ADMISION A NEGOCIACION DE 3.825.354 ACCIONES EMITIDAS POR ACS ACTIVIDADES DE CONSTRUCCION Y SERVICIOS, S.A. De conformidad con lo establecido en el Código de Comercio, el artículo 32 de la Ley del Mercado de Valores, el vigente Reglamento de las Bolsas y el artículo 11 del Real Decreto 726/1989, de 23 de junio, se ha acordado admitir a negociación en esta Bolsa, con efectos a partir del día 22 de julio de 2016, inclusive, los siguientes valores emitidos por ACS ACTIVIDADES DE CONSTRUCCION Y SERVICIOS, S.A., N.I.F. A-28004885, en virtud de escritura pública de fecha 14 de julio de 2016: 3.825.354 acciones ordinarias de 0,50 euros de valor nominal, de la misma clase y serie que las existentes, representadas por anotaciones en cuenta, totalmente desembolsadas, Código Isin ES0167050089, procedentes de la Ampliación de Capital liberada julio 2016 con cargo a reservas voluntarias, emitidas a la par, con periodo de suscripción desde el 27 de junio de 2016 hasta el 11 de julio de 2016 , en la proporción de 1 acción nueva por cada 38 antiguas y por un importe nominal de 1.912.677 euros. Las acciones tendrán los mismos derechos políticos y económicos que las ya existentes a partir del 12 de julio de 2016, fecha en que el aumento de capital se declaró suscrito y desembolsado. Lo que se pone en conocimiento del público en general a los efectos oportunos. Madrid, 21 de julio de 2016 EL DIRECTOR DEL AREA DE MERCADO jueves, 21 de julio de 2016 Thursday, July 21, 2016 5 SOCIEDAD RECTORA DE LA BOLSA DE VALORES DE MADRID AVISO REDUCCION DEL CAPITAL SOCIAL DE “ACS ACTIVIDADES DE CONSTRUCCION Y SERVICIOS, S.A.”, POR AMORTIZACION DE 3.825.354 ACCIONES DE LA PROPIA SOCIEDAD ACS ACTIVIDADES DE CONSTRUCCION Y SERVICIOS, S.A., C.I.F. A-28004885, ha presentado ante esta Sociedad Rectora la documentación acreditativa del acuerdo adoptado por la Junta General Ordinaria de Accionistas celebrada el 5 de mayo de 2016, de reducción del Capital Social, en la cifra total de 1.912.677 euros, mediante la amortización de 3.825.354 acciones propias, de 0,50 euros de valor nominal cada una, representadas en anotaciones en cuenta. La reducción de capital se lleva a cabo mediante la amortización de acciones de autocartera de la sociedad con cargo a Reservas libres. Se modifica consecuentemente la redacción del artículo 6 de los Estatutos Sociales, con lo que el capital social queda fijado en 157.332.297 euros, representado por 314.664.594 acciones de 0,50 euros de valor nominal cada una de ellas, totalmente suscritas y desembolsadas, según escritura pública de fecha 14 de julio de 2016, debidamente inscrita en el Registro Mercantil de Madrid el 15 de julio de 2016. De conformidad con las disposiciones legales vigentes, esta Sociedad Rectora procederá a dar de baja de la negociación en la Bolsa de Valores de Madrid, con efectos del día 22 de julio de 2016, inclusive, 3.825.354 acciones de ACS ACTIVIDADES DE CONSTRUCCION Y SERVICIOS, S.A., C.I.F. A-28004885, de 0,50 euros de valor nominal cada una, totalmente desembolsadas, representadas en anotaciones en cuenta y Código Isin ES0167050915. Lo que se pone en conocimiento del público en general a los efectos oportunos. Madrid, 21 de julio de 2016 EL DIRECTOR DEL AREA DE MERCADO SOCIEDAD RECTORA DE LA BOLSA DE VALORES DE MADRID AVISO ADMISION A NEGOCIACION DE 9.360.150 ACCIONES EMITIDAS POR ACERINOX, S.A. De conformidad con lo establecido en el Código de Comercio, el artículo 76 de la Ley del Mercado de Valores, el vigente Reglamento de las Bolsas y el artículo 11 del Real Decreto 726/1989, de 23 de junio, se ha acordado admitir a negociación en esta Bolsa, con efectos a partir del día 22 de julio de 2016, inclusive, los siguientes valores emitidos por ACERINOX, S.A., N.I.F. A-28250777, en virtud de escritura pública de fecha 11 de julio de 2016: 9.360.150 acciones ordinarias de 0,25 euros de valor nominal, de la misma clase y serie que las existentes, Código Isin ES0132105059, procedentes de la Ampliación de Capital liberada junio 2016 con cargo a otras reservas, emitidas a la par, con periodo de suscripción desde el 22 de junio de 2016 hasta el 6 de julio de 2016, en la proporción de 1 acción nueva por cada 22 antiguas y por un importe nominal de 2.340.037,50 euros. Las acciones tendrán los mismos derechos políticos y económicos que las ya existentes a partir del 7 de julio de 2016, fecha en que el aumento de capital se declaró suscrito y desembolsado. Lo que se pone en conocimiento del público en general a los efectos oportunos. Madrid, 21 de julio de 2016 EL DIRECTOR DEL AREA DE MERCADO jueves, 21 de julio de 2016 Thursday, July 21, 2016 6 SOCIEDAD RECTORA DE LA BOLSA DE VALORES DE MADRID AVISO ADMISION A NEGOCIACION DE 8.491.352 ACCIONES EMITIDAS POR ADVEO GROUP INTERNATIONAL, S.A. De conformidad con lo establecido en el Código de Comercio, el artículo 76 del texto refundido de la Ley del Mercado de Valores, el vigente Reglamento de esta Bolsa y el artículo 11 del Real Decreto 726/1989, de 23 de junio, se ha acordado admitir a negociación en esta Bolsa, con efectos a partir del día 22 de julio de 2016, inclusive, los siguientes valores emitidos por ADVEO GROUP INTERNATIONAL, S.A., N.I.F.: A-28414811, en virtud de escritura pública de fecha 19 de julio de 2016: 8.491.352 acciones ordinarias, de 1,50 euros de valor nominal, de la misma clase y serie que las actualmente en circulación, representadas por anotaciones en cuenta, totalmente desembolsadas, Código Isin ES0182045023, procedentes de la Ampliación de capital junio 2016, en la proporción de 3 acciones nuevas por cada 2 antiguas, a 3,25€ por acción nueva y con periodo de negociación de los derechos de suscripción del 10 de junio de 2016 al 24 de junio de 2016, por un importe nominal de 12.737.028€ euros. Las nuevas acciones tendrán los mismos derechos que las acciones actualmente en circulación, desde la fecha de su inscripción en los registros contables de IBERCLEAR. Lo que se pone en conocimiento del público en general a los efectos oportunos. Madrid, 21 de julio de 2016 EL DIRECTOR DEL AREA DE MERCADO AVISO Esta Sociedad Rectora ha recibido de Sociedad de Bolsas para su publicación el siguiente escrito: “Instrucción Operativa nº 98/2016 INCORPORACIÓN DE EMISIONES DE TURBO WARRANTS DE BNP PARIBAS ARBITRAGE ISSUANCE B.V. AL SISTEMA DE INTERCONEXIÓN BURSÁTIL La Comisión Nacional del Mercado de Valores, de conformidad con el artículo 56 del Texto Refundido de la Ley de Mercado de Valores aprobado por Real Decreto Legislativo 4/2015, de 23 de octubre, ha acordado que las emisiones de turbo warrants de BNP PARIBAS ARBITRAGE ISSUANCE B.V., detalladas a continuación, se negocien en el Sistema de Interconexión Bursátil, en el segmento de negociación de Warrants, Certificados y Otros Productos. Los Turbo Warrants incorporan un mecanismo de toque de barrera, por el cual, si el precio del activo subyacente toca o sobrepasa un determinado nivel de barrera prefijado en sus mercados de referencia en cualquier momento durante la vida del warrant, vencerán anticipadamente. El toque de barrera determinará la interrupción de la negociación de los warrants por vencimiento anticipado y su baja definitiva del sistema al cierre de mercado de la sesión bursátil coincidente con el toque de barrera. El toque de barrera será comunicado por el emisor al Departamento de Supervisión. Los eventuales cruces de órdenes que hubieran podido producirse tras el vencimien to anticipado de los warrants serán dados de baja por el Departamento de Supervisión. Las citadas emisiones, se negociarán en el Sistema bajo los códigos detallados a continuación, a partir del día de su incorporación al Sistema de Interconexión Bursátil, previsto para el próximo 22 de Julio de 2016. A partir de dicho día, la contratación de las referidas emisiones, se desarrollará de acuerdo a las Normas de Funcionamiento del Segmento de Negociación de Warrants, Certificados y Otros Productos en el Sistema de Interconexión Bursátil, y quedará sometida al procedimiento de Supervisión en ellas previsto. Las operaciones bursátiles especiales que pretendan realizarse sobre las citadas emisiones deberán cumplir las normas recogidas en el Real Decreto 1416/1991 y Orden Ministerial de 5 de Diciembre de 1991. La Comisión de Contratación y Supervisión de esta Sociedad de Bolsas, S.A., a la vista de las circunstancias jueves, 21 de julio de 2016 Thursday, July 21, 2016 7 que concurren en la incorporación de las citadas emisiones, aplicará el día de su incorporación, las siguientes medidas: 1.- Tomar como precio de referencia para la fijación del primer precio de cada emisión, el precio de emisión. 2.- Los rangos aplicables a las emisiones que se incorporan serán los recogidos en la Instrucción Operativa nº 26/2016 de 26 de Febrero de Sociedad de Bolsas. Si las circunstancias del mercado lo aconsejaran, la Comisión de Contratación y Supervisión de la Sociedad de Bolsas, S.A., podrá proceder a aplicar las medidas necesarias para facilitar el normal funcionamiento de la oferta y la demanda. Código ISIN 57467 NL0011777107 Nombre Corto BNPP IBX35 8100 CALL Precio 0916 TUR 0,6 Títulos Tipo de Warrant Barrera 500.000 TURBO 8100 Tipo de Subasta 2 Lo que se pone en conocimiento del público en general a los efectos oportunos. Madrid, 21 de julio de 2016 EL DIRECTOR DEL AREA DE MERCADO AVISO Esta Sociedad Rectora ha recibido de Sociedad de Bolsas para su publicación el siguiente escrito: “Instrucción Operativa nº 99/2016 INCORPORACIÓN DE EMISIONES DE TURBO WARRANTS DE SG ISSUER S.A. AL SISTEMA DE INTERCONEXIÓN BURSÁTIL La Comisión Nacional del Mercado de Valores, de conformidad con el artículo 56 del Texto Refundido de la Ley de Mercado de Valores aprobado por Real Decreto Legislativo 4/2015, de 23 de octubre, ha acordado que las emisiones de turbo warrants de SG ISSUER S.A., detalladas a continuación, se negocien en el Sistema de Interconexión Bursátil, en el segmento de negociación de Warrants, Certificados y Otros Productos. Los Turbo Warrants incorporan un mecanismo de toque de barrera, por el cual, si el precio del activo subyacente toca o sobrepasa un determinado nivel de barrera prefijado en sus mercados de referencia en cualquier momento durante la vida del warrant, vencerán anticipadamente. El toque de barrera determinará la interrupción de la negociación de los warrants por vencimiento anticipado y su baja definitiva del sistema al cierre de mercado de la sesión bursátil coincidente con el toque de barrera. El toque de barrera será comunicado por el emisor al Departamento de Supervisión. Los eventuales cruces de órdenes que hubieran podido producirse tras el vencimien to anticipado de los warrants serán dados de baja por el Departamento de Supervisión. Las citadas emisiones, se negociarán en el Sistema bajo los códigos detallados a continuación, a partir del día de su incorporación al Sistema de Interconexión Bursátil, previsto para el próximo 22 de Julio de 2016. A partir de dicho día, la contratación de las referidas emisiones, se desarrollará de acuerdo a las Normas de Funcionamiento del Segmento de Negociación de Warrants, Certificados y Otros Productos en el Sistema de Interconexión Bursátil, y quedará sometida al procedimiento de Supervisión en ellas previsto. Las operaciones bursátiles especiales que pretendan realizarse sobre las citadas emisiones deberán cumplir las normas recogidas en el Real Decreto 1416/1991 y Orden Ministerial de 5 de Diciembre de 1991. La Comisión de Contratación y Supervisión de esta Sociedad de Bolsas, S.A., a la vista de las circunstancias que concurren en la incorporación de las citadas emisiones, aplicará el día de su incorporación, las siguientes medidas: 1.- Tomar como precio de referencia para la fijación del primer precio de cada emisión, el precio de emisión. jueves, 21 de julio de 2016 Thursday, July 21, 2016 8 2.- Los rangos aplicables a las emisiones que se incorporan serán los recogidos en la Instrucción Operativa número 26/2016 de 26 de Febrero de Sociedad de Bolsas. Si las circunstancias del mercado lo aconsejaran, la Comisión de Contratación y Supervisión de la Sociedad de Bolsas, S.A., podrá proceder a aplicar las medidas necesarias para facilitar el normal funcionamiento de la oferta y la demanda. Código Código ISIN 57591 LU1382880133 SGI IBX35 9500,0 Put 57592 LU1382880216 SGI IBX35 10000,0 Put Precio Títulos Tipo Barrera Tipo Subasta 0916 0,46 500.000 TURBO 9500,0 2 0916 0,99 500.000 TURBO 10000,0 2 Nombre Corto Lo que se pone en conocimiento del público en general a los efectos oportunos. Madrid, 21 de julio de 2016 EL DIRECTOR DEL AREA DE MERCADO jueves, 21 de julio de 2016 Thursday, July 21, 2016 9