ARESTA DE VALORES, SICAV, SA

Anuncio

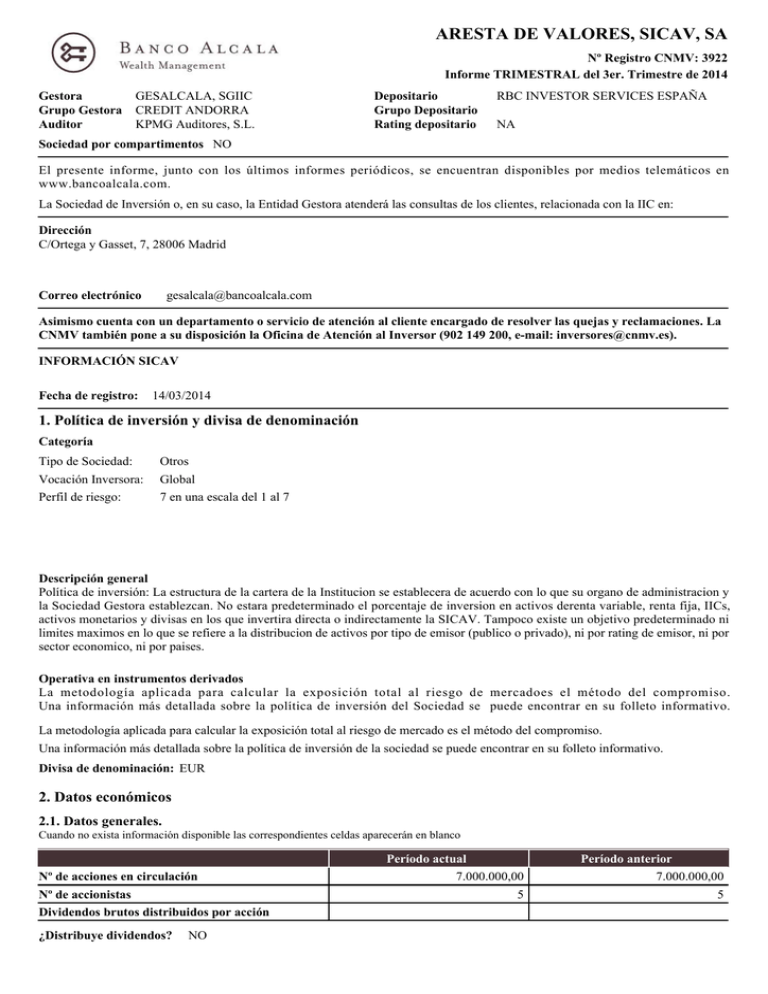

ARESTA DE VALORES, SICAV, SA Nº Registro CNMV: 3922 Informe TRIMESTRAL del 3er. Trimestre de 2014 Gestora Grupo Gestora Auditor GESALCALA, SGIIC CREDIT ANDORRA KPMG Auditores, S.L. Depositario Grupo Depositario Rating depositario RBC INVESTOR SERVICES ESPAÑA NA Sociedad por compartimentos NO El presente informe, junto con los últimos informes periódicos, se encuentran disponibles por medios telemáticos en www.bancoalcala.com. La Sociedad de Inversión o, en su caso, la Entidad Gestora atenderá las consultas de los clientes, relacionada con la IIC en: Dirección C/Ortega y Gasset, 7, 28006 Madrid Correo electrónico gesalcala@bancoalcala.com Asimismo cuenta con un departamento o servicio de atención al cliente encargado de resolver las quejas y reclamaciones. La CNMV también pone a su disposición la Oficina de Atención al Inversor (902 149 200, e-mail: inversores@cnmv.es). INFORMACIÓN SICAV Fecha de registro: 14/03/2014 1. Política de inversión y divisa de denominación Categoría Tipo de Sociedad: Vocación Inversora: Perfil de riesgo: Otros Global 7 en una escala del 1 al 7 Descripción general Política de inversión: La estructura de la cartera de la Institucion se establecera de acuerdo con lo que su organo de administracion y la Sociedad Gestora establezcan. No estara predeterminado el porcentaje de inversion en activos derenta variable, renta fija, IICs, activos monetarios y divisas en los que invertira directa o indirectamente la SICAV. Tampoco existe un objetivo predeterminado ni limites maximos en lo que se refiere a la distribucion de activos por tipo de emisor (publico o privado), ni por rating de emisor, ni por sector economico, ni por paises. Operativa en instrumentos derivados La metodología aplicada para calcular la exposición total al riesgo de mercadoes el método del compromiso. Una información más detallada sobre la política de inversión del Sociedad se puede encontrar en su folleto informativo. La metodología aplicada para calcular la exposición total al riesgo de mercado es el método del compromiso. Una información más detallada sobre la política de inversión de la sociedad se puede encontrar en su folleto informativo. Divisa de denominación: EUR 2. Datos económicos 2.1. Datos generales. Cuando no exista información disponible las correspondientes celdas aparecerán en blanco Nº de acciones en circulación Nº de accionistas Dividendos brutos distribuidos por acción ¿Distribuye dividendos? NO Período actual 7.000.000,00 5 Período anterior 7.000.000,00 5 Valor liquidativo Patrimonio fin de período (miles de EUR) Fecha Período del informe 2013 2012 2011 Fin del período 6.827 Mínimo 0,9752 Comisiones aplicadas en el período, sobre patrimonio medio Comisión de gestión % efectivamente cobrado Período Acumulada s/patrimonio s/resultados s/patrimonio s/resultados Total Total 0,12 0,12 0,28 0,28 Período Comisión de depositario % efectivamente cobrado Acumulada 0,02 Período Actual Indice de rotación de la cartera (%) Rentabilidad media de la liquidez (% anualizado) Máximo 0,9743 1,0118 Base de cálculo Sistema imputación patrimonio al fondo Base de cálculo 0,03 patrimonio Período Anterior Año Actual 0,06 0,00 0,00 0,02 0,17 0,08 Año Anterior Nota: El período se refiere al trimestre o semestre, según sea el caso. En el caso de IIC cuyo valor liquidativo no se determine diariamente, este dato y el de patrimonio se refieren a los últimos disponibles. 2.2 Comportamiento Cuando no exista información disponible las correspondientes celdas aparecerán en blanco A) Individual Rentabilidad (% sin anualizar) Trimestral Acumulado 2014 Trimestre Actual -3,11 2º Trimestre 2014 Anual 1er Trimestre 2014 4º Trimestre 2013 2013 2012 2011 2009 2011 2009 0,69 Ratio de gastos (% s/ patrimonio medio) Trimestral Acumulado 2014 0,51 Trimestre Actual 0,16 2º Trimestre 2014 0,29 Anual 1er Trimestre 2014 4º Trimestre 2013 2013 2012 0,04 Incluye los gastos directos soportados en el período de referencia: comisión de gestión sobre patrimonio, comisión de depositario, auditoría, servicios bancarios (salvo gastos de financiación), y resto de gastos de gestión corriente, en términos de porcentaje sobre patrimonio medio del período. En el caso de sociedades/compartimentos que invierten más de un 10% de su patrimonio en otras IIC se incluyen también los gastos soportados indirectamente, derivados de estas inversiones, que incluyen las comisiones de suscripción y de reembolso. Este ratio no incluye la comisión de gestión sobre resultados ni los costes de transacción por Rentabilidad trimestral de los últimos 3 años Evolución del valor liquidativo últimos 5 años 2.3 Distribución del patrimonio al cierre del período (Importes en miles de EUR) Fin período actual Distribución del patrimonio (+) INVERSIONES FINANCIERAS * Cartera interior * Cartera exterior * Intereses de la cartera de inversión * Inversiones dudosas, morosas o en litigio (+) LIQUIDEZ (TESORERÍA) (+/-) RESTO TOTAL PATRIMONIO Importe 5.555 3.344 2.193 18 0 1.276 -4 6.827 Fin período anterior % sobre patrimonio Importe 81,37 48,98 32,12 0,26 0,00 18,69 -0,06 100,00 % sobre patrimonio 6.937 4.743 2.176 18 0 110 -1 7.046 98,45 67,31 30,88 0,26 0,00 1,56 -0,01 100,00 Variación acumulada anual % variación respecto fin período anterior Notas: El período se refiere al trimestre o semestre, según sea el caso. Las inversiones financieras se informan a valor estimado de realización. 2.4 Estado de variación patrimonial % sobre patrimonio medio PATRIMONIO FIN PERIODO ANTERIOR (miles de EUR) +- Compra/venta de acciones (neto) - Dividendos a cuenta brutos distribuidos +- Rendimientos netos (+) Rendimientos de gestión + Intereses + Dividendos +- Resultados en renta fija (realizadas o no) +- Resultados en renta variable (realizadas o no) +- Resultados en depósitos (realizadas o no) +- Resultados en derivados (realizadas o no) +- Resultados en IIC (realizadas o no) +- Otros resultados +- Otros rendimientos (-) Gastos repercutidos - Comisión de sociedad gestora - Comisión de depositario - Gastos por servicios exteriores - Otros gastos de gestión corriente - Otros gastos repercutidos (+) Ingresos + Comisiones de descuento a favor de la IIC + Comisiones retrocedidas + Otros ingresos +- Revalorización inmuebles uso propio y resultados por enajenación PATRIMONIO FIN PERIODO ACTUAL (miles de EUR) Variación del período actual Variación del período anterior 7.046 0,00 0,00 -3,15 -2,98 0,10 0,07 0,15 -3,37 0,01 0,00 0,01 0,05 0,00 -0,17 -0,12 -0,02 -0,01 -0,01 -0,01 0,00 0,00 0,00 0,00 0,00 6.827 2.399 69,47 0,00 0,75 1,05 0,08 0,19 0,04 0,75 0,01 0,00 0,00 -0,02 0,00 -0,30 -0,12 -0,01 -0,04 -0,11 -0,02 0,00 0,00 0,00 0,00 0,00 7.046 0 113,46 0,00 -2,77 -2,22 0,21 0,29 0,21 -3,00 0,02 0,00 0,01 0,04 0,00 -0,55 -0,28 -0,03 -0,07 -0,13 -0,04 0,00 0,00 0,00 0,00 0,00 6.827 0,00 0,00 -740,20 -539,20 26,91 -62,55 311,97 -572,03 62,06 0,00 64,32 -369,88 0,00 -201,00 7,27 6,83 -67,28 -90,86 -56,96 0,00 0,00 0,00 0,00 0,00 Nota: El período se refiere al trimestre o semestre, según sea el caso. 3. Inversiones financieras 3.1. Inversiones financieras a valor estimado de realización (en miles de EUR) y en porcentaje sobre el patrimonio, al cierre del período Período actual Descripción de la inversión y emisor ES0529743025 - Pagarés|ELECNOR|2,000|2014-11-12 ES0529743066 - Pagarés|ELECNOR|2,350|2015-06-18 ES0532945021 - Pagarés|TUBACEX SA|2,200|2015-07-08 TOTAL RENTA FIJA NO COTIZADA ES00000123W5 - REPO|BANCO ALCA|0,150|2014-07-01 ES00000124B7 - REPO|BANCO ALCA|0,010|2014-10-01 TOTAL ADQUISICIÓN TEMPORAL DE ACTIVOS TOTAL RENTA FIJA ES0178430E18 - Acciones|TELEFONICA TOTAL RENTA VARIABLE COTIZADA TOTAL RENTA VARIABLE ES0106933007 - Participaciones|AHORRO CORPORACION TOTAL IIC - Deposito|BBVA|1,085|2015 06 02 - Deposito|LA CAIXA|1,000|2015 07 06 TOTAL DEPÓSITOS Divisa EUR EUR EUR EUR EUR EUR EUR EUR EUR TOTAL INVERSIONES FINANCIERAS INTERIOR US71645WAT80 - Bonos|PETROBRAS|3,875|2016-01-27 Total Renta Fija Privada Cotizada mas de 1 año FR0010809236 - Bonos|RENAULT S.A.|6,000|2014-10-13 XS0204395213 - Bonos|ARCELORMITTAL, S.A.|4,625|2014-11-07 XS0303583412 - Bonos|GAZPROM OAO|5,364|2014-10-31 XS0647263317 - Bonos|FIAT|6,125|2014-07-08 Total Renta Fija Privada Cotizada menos de 1 año TOTAL RENTA FIJA COTIZADA XS1055586868 - Pagarés|ACS|2,520|2015-04-02 XS1056055368 - Pagarés|ACCIONA|2,510|2014-11-11 XS1086870539 - Pagarés|OBRASCON HUARTE LAIN, S.A.|1,920|2015-0 TOTAL RENTA FIJA NO COTIZADA TOTAL RENTA FIJA PTGAL0AM0009 - Acciones|GALP ENERGIA, SGPS, SA PTPTC0AM0009 - Acciones|PORTUGAL TELECOM USY384721251 - Acciones|HYUNDAI MOTOR COMPANY GB0000031285 - Acciones|ABERDEEN GLOBAL SERVICES SA GB0008847096 - Acciones|TESCO PLC US7960508882 - Acciones|SAMSUNG ELETRONICS CO LTD TOTAL RENTA VARIABLE COTIZADA TOTAL RENTA VARIABLE USD EUR EUR EUR EUR EUR EUR EUR EUR EUR USD GBP GBP USD TOTAL INVERSIONES FINANCIERAS EXTERIOR TOTAL INVERSIONES FINANCIERAS Valor de mercado 99 98 98 295 0 1.992 1.992 2.287 355 355 355 141 141 281 281 562 3.345 143 143 102 102 101 0 305 448 117 118 116 351 799 347 105 263 66 280 331 1.392 1.392 2.191 5.536 Período anterior Valor de mercado % 1,45 1,43 1,44 4,32 0,00 29,18 29,18 33,50 5,21 5,21 5,21 2,06 2,06 4,11 4,11 8,22 48,99 2,09 2,09 1,50 1,49 1,48 0,00 4,47 6,56 1,72 1,73 1,70 5,15 11,71 5,09 1,54 3,85 0,97 4,11 4,85 20,41 20,41 32,12 81,11 % 99 98 0 197 3.482 0 3.482 3.679 363 363 363 140 140 280 280 560 4.742 132 132 102 102 102 101 407 539 117 118 0 235 774 361 0 301 73 332 333 1.400 1.400 2.174 6.916 1,41 1,39 0,00 2,80 49,42 0,00 49,42 52,22 5,15 5,15 5,15 1,99 1,99 3,98 3,98 7,96 67,32 1,88 1,88 1,45 1,45 1,45 1,44 5,79 7,67 1,66 1,68 0,00 3,34 11,01 5,13 0,00 4,27 1,04 4,72 4,72 19,88 19,88 30,89 98,21 Notas: El período se refiere al trimestre o semestre, según sea el caso. 3.2. Distribución de las inversiones financieras, al cierre del período: Porcentaje respecto al patrimonio total Países Tipo de Valor COREA DEL SUR ACCIONES 25,6 % ESPAÑA 51,8 % BONOS 35,9 % LIQUIDEZ 20,4 % LIQUIDEZ 18,7 % OTROS 12,8 % OTROS 10,3 % PORTUGAL Total 9,5 % 5,5 % 100,0 % PAGARÉS Total 9,5 % 100,0 % 4. Hechos relevantes SI a. Suspensión temporal de la negociación de acciones b. Reanudación de la negociación de acciones c. Reducción significativa de capital en circulación d. Endeudamiento superior al 5% del patrimonio e. Cambio en elementos esenciales del folleto informativo f. Imposibilidad de poner más acciones en circulación g. Otros hechos relevantes NO X X X X X X X 5. Anexo explicativo de hechos relevantes No aplicable 6. Operaciones vinculadas y otras informaciones SI a. Accionistas significativos en el capital de la sociedad (porcentaje superior al 20%) b. Modificaciones de escasa relevancia en los Estatutos Sociales c. Gestora y el depositario son del mismo grupo (según artículo 4 de la LMV) NO X X X d. Se han realizado operaciones de adquisición y venta de valores en los que el depositario ha actuado como vendedor o comprador, respectivamente X e. Se han adquirido valores o instrumentos financieros emitidos o avalados por alguna entidad del grupo de la gestora, sociedad de inversión o depositario, o alguno de éstos ha actuado como colocador, asegurador, director o asesor, o se han prestado valores a entidades vinculadas. X f. Se han adquirido valores o instrumentos financieros cuya contrapartida ha sido otra entidad del grupo de la gestora, sociedad de inversión, depositario u otra IIC gestionada por la misma gestora u otra gestora del grupo. X g. Se han percibido ingresos por entidades del grupo de la gestora que tienen como origen comisiones o gastos satisfechos por la IIC. h. Otras informaciones u operaciones vinculadas X X 7. Anexo explicativo sobre operaciones vinculadas y otras informaciones f.) El importe de las adquisiciones de valores o instrumentos financieros cuya contrapartida ha sido una entidad del grupo de la gestora o depositario, u otra IIC gestionada por la misma gestora u otra gestora del grupo es 646.361,26 euros, suponiendo un 9,27 % sobre el patrimonio medio de la IIC en el período de referencia. Anexo: a.)Existe un Accionista significativo que supone el 99,43% sobre el patrimo nio de la IIC. h.)Las operaciones de Repo de este fondo son realizadas por Banco Alcala, c onforme a los procedimientos recogidos en el Reglamento Interno de Conducta de la Gestora. 8. Información y advertencias a instancia de la CNMV No aplicable 9. Anexo explicativo del informe periódico La eurozona pasa por un momento delicado. En esta ocasión, los países core frenan el crecimiento y ponen en peligro el repunte de los periféricos. En este nuevo episodio de crisis, el BCE ha actuado con celeridad y contundencia. Ahora los estados deben realizar reformas y aplicar medidas fiscales adecuadas. Tras cuatro trimestres de crecimiento, el PIB del segundo trimestre de la eurozona no varió respecto al trimestre anterior (gráfico 1), frenado especialmente por las contribuciones negativas de inventarios e inversión. Es más, otros indicadores muestran cómo la actividad en el tercer trimestre ha continuado ralentizándose. En agosto hemos asistido a una desaceleración generalizada de la actividad en todos los sectores de la zona euro. A pesar de que el indicador PMI compuesto de la eurozona registró su decimocuarto mes consecutivo de subida en agosto, se frena lastrado por Francia e Italia, ampliándose la divergencia entre los países core y periféricos. Irlanda registra su nivel de PMI compuesto más alto en 14 años y España en 7 años y medio, mientras que Alemania e Italia se desaceleran y Francia, a pesar de una leve mejora, continúa en terrenos de contracción económica. Esta divergencia puede ser un síntoma de la importancia que tienen las reformas estructurales en el crecimiento, algo remarcado por Draghi. Por último, el BCE ha actualizado sus previsiones sobre crecimiento (que incorporan las medidas monetarias de junio pero no las de septiembre), rebajándolo para 2014 y 2015, hasta situarlo respectivamente en el 0,9% y el 1,6%. El pasado 4 de septiembre, el BCE, empujado por los datos y expectativas de inflación y de actividad económica, decidió actuar. Las medidas se resumen en una bajada de tipos de 10 puntos básicos y la preparación de dos programas de compras de activos (que no serán esterilizados), cuyos detalles se darán el próximo 2 de octubre. Estas medidas, junto con la finalización de la evaluación global del sector bancario (también conocido como AQR) en octubre, las nuevas subastas de liquidez condicionales (T-LTRO) y los tipos de interés en mínimos históricos, son medidas apropiadas desde el punto de vista de política monetaria. El 18 se septiembre tuvo lugar la primera subasta T-LTRO, en que se adjudicaron 82,6 mm de euros, cifra inferior a la esperada por el mercado. Sin embargo, es pronto para sacar conclusiones, por lo que será necesario esperar a la próxima subasta prevista para el 11 de diciembre. El PIB del 2T (+4,2%) y los indicadores adelantados para el 3T confirman la robustez de la economía americana. Esto, unido al hecho de que los objetivos de la Fed (inflación cerca del 2% y pleno empleo) están cerca de alcanzarse, hace que esperemos subidas de tipos oficiales como muy tarde en junio de 2015. En concreto, destacamos el buen comportamiento del consumo privado que aumentó un 2,5% q/q anualizado y la inversión en bienes de equipo (maquinaria y transporte) al crecer sólidamente un 8,4% q/q anualizado. Con este buen dato de crecimiento, y con los últimos indicadores adelantados de actividad que apuntan a un buen comportamiento durante el tercer trimestre del año, el crecimiento para el conjunto del año según el consenso de analistas se sitúa cerca del 2%. Informarles que el patrimonio de la sociedad ha disminuido en el trimestre manteniéndose el número de accionistas. La rentabilidad de la sociedad ha sido de -2,48% desde la constitución de la sociedad. En cuanto a los gastos del fondo, se han mantenido como en otros periodos. En cuanto a la política establecida en el ejercicio de los derechos políticos de nuestros fondos en acciones participadas es la de delegar el voto en el Consejo de Administración correspondiente.