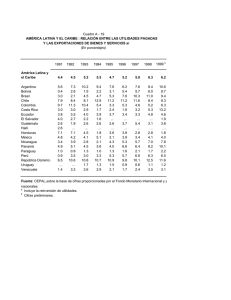

Experiencias de Cooperación Monetaria y Financiera en América

Anuncio