integracion y convergencia de los tipos de interes

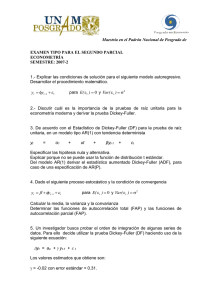

Anuncio

LA ECONOMIA INTERNACIONAL A DEBATE INTEGRACION Y CONVERGENCIA DE LOS TIPOS DE INTERES M.a Isabel González Martínez* Arielle Beyaert* José García Solanes* En este trabajo se analizan los grados de integración de los tipos de interés interbancarios de Francia, Italia y España con Alemania, por una parte, y de cada uno de estos países con respecto a Estados Unidos, por otra. Con respecto al tipo de interés alemán, obtenemos evidencia de convergencia dinámica de los tipos francés e italiano en la primera parte de la muestra (que llega hasta julio de 1990), y del tipo español durante toda la muestra (que llega hasta marzo de 1998). En la segunda parte de la muestra, el tipo de interés francés presenta convergencia plena con el tipo de interés alemán, mientras que el tipo italiano exhibe una evolución desligada de este último. Finalmente, no se aprecian relaciones de convergencia de ningún tipo de interés europeo con respecto al de Estados Unidos. Palabras clave: sistema financiero internacional, tipo de interés, integración económica, integración europea, convergencia económica. Clasificación JEL: F36, G15. 1. Introducción En los últimos años se ha producido un avance espectacular en la apertura e integración de los mercados financieros de los países occidentales. El presente trabajo se propone analizar el grado de integración financiera al que se ha llegado en las dos áreas económicas que constituyen Francia, Italia, España y Alemania, por un lado, y el conjunto de estos países y Estados Unidos, por otro. * Facultad de Economía y Empresa. Universidad de Murcia. Este trabajo se presentó en las VI Jornadas de Economía Internacional celebradas en Valencia (junio de 1999), y en el III Foro de Segovia, Workshop de Finanzas (6 a 15 de julio de 1999). Los autores agradecen los comentarios de los asistentes a estos seminarios, en especial los de Eliseo Navarro y J. Ignacio Peña. Versión de diciembre de 1999. Nuestra metodología consiste en estudiar la convergencia de los tipos de interés nominales a tres meses de los mercados interbancarios de estos países. Consideramos que ese escenario es ideal para contrastar esta clase de interrelaciones, por tratarse de mercados ágiles, transparentes y profundos, en los que, además, los agentes manejan una información actualizada y se comportan de manera muy racional1. Nos proponemos averiguar si los tipos nacionales se acercan, caso por caso, al tipo de interés del país que tomamos como 1 Un aspecto relevante de estas características, que tiene que ver con el funcionamiento del mercado interbancario español, es que la estructura temporal de los tipos de interés de sus depósitos satisface la teoría de las expectativas, tal como demuestran PRATS y BEYAERT (1998), y BEYAERT, GARCIA SOLANES y PRATS (1998). NOVIEMBRE-DICIEMBRE 1999 NUMERO 782 89 LA ECONOMIA INTERNACIONAL A DEBATE referencia. En el primer grupo de países escogemos a Alemania como referente, por el hecho de que su banco central ha desempeñado el papel de líder de las políticas monetarias de la UE en los últimos años2. En el segundo, elegimos Estados Unidos por tratarse del país más grande de la muestra, en términos de política monetaria. Los resultados nos permiten desvelar algunas relaciones entre las políticas monetarias de los países de la muestra. En lo que respecta a los antecedentes sobre convergencia de tipos de interés en los contextos en los que nos centramos, Karfakis y Moschos (1990) y Katsimbris y Miller (1993) no encontraron evidencia de integración entre los tipos de interés nominales de los países de la UE, basándose en el hallazgo de que tales variables no estaban cointegradas. Después de poner en evidencia que el procedimiento correcto en esta clase de análisis no es dilucidar si las variables han alcanzado un estado de cointegración, sino estudiar si existe un proceso dinámico de convergencia, Caporale y Pittis (1993) y Caporale, Kalyvitis y Pittis (1996) encontraron evidencia favorable a la existencia de tal proceso en los países de la UE. Utilizando técnicas diferentes, Camarero, Esteve y Tamarit (1997) obtuvieron resultados favorables de un proceso de convergencia de los tipos españoles hacia el valor medio de la UE, y hacia el de Alemania en particular, cuando se trabaja con tipos de largo vencimiento. Finalmente, García Solanes y Sancho Portero (1999), utilizando datos diarios, demostraron que los tipos de interés de corto plazo de los mercados interbancarios español y alemán han seguido una dinámica de convergencia a lo largo de la muestra (1 de enero de 1985 a 31 de marzo de 1997), y que la causación predominante en este proceso procede de las variaciones de los tipos de interés alemanes, al menos desde el momento en que se completó la liberalización de los flujos de capitales en nuestro país. En este trabajo analizamos tanto la posibilidad de que se hayan logrado estados de convergencia a largo plazo, como la de que existan o no procesos de convergencia dinámica en curso. Para ello, aplicamos los procedimientos de cointegración de Phillips-Hansen (1990) y Gregory-Hansen (1996), los cuales presentan, como expondremos más adelante, claras ventajas sobre los métodos de estimación más tradicionales disponibles en la literatura. Utilizamos datos mensuales del período julio de 1983 a marzo de 1998 que, como se sabe, comprende unos años de intensa integración financiera. Nuestros resultados ponen de manifiesto que, desde el principio de la muestra y hasta mitad de 1990, los tipos de interés de Francia y de Italia convergen dinámicamente hacia el tipo de interés alemán. A partir de ese momento, y hasta el final de la muestra, el comportamiento de estos dos últimos países, con relación a Alemania, se modifica sustancialmente: mientras que el tipo de interés de Francia se ha mantenido en un nivel muy próximo al del tipo de interés alemán (convergencia de largo plazo), el tipo de interés de Italia ha evolucionado independientemente de éste. Por su parte, el tipo de interés español ha seguido un proceso de convergencia dinámico, y muy gradual, hacia los niveles alemanes, a lo largo de todo el período. Finalmente, no se aprecian relaciones de convergencia de ningún país europeo con respecto a Estados Unidos. La exposición del trabajo se estructura así: en el apartado 2 se describen las relaciones teóricas; en el apartado 3 se realizan las estimaciones empíricas después de describir la metodología econométrica, y, en el apartado 4 se presentan las conclusiones más relevantes. 2. Relaciones teóricas La paridad de intereses descubierta (PID) establece que: 2 Véase, por ejemplo, la evidencia empírica que aportan GIAVAZZI y GIOVANNINI (1987), ARTIS y NACHANE (1990), y, en menor medida, DE GRAUWE (1988). Por su parte, y en lo que respecta a las relaciones financieras de los mercados español y alemán, GARCIA SOLANES y SANCHO PORTERO (1999) detectan causalidad en los dos sentidos, pero con significativa preponderancia de los impulsos que proceden del mercado alemán. it,i – it,j = Et (∆e) + ηt [1] donde it,i y it,j son los tipos de interés nominales a tres meses de los países i y j, respectivamente, ∆ es el operador de diferencias, NOVIEMBRE-DICIEMBRE 1999 NUMERO 782 90 LA ECONOMIA INTERNACIONAL A DEBATE e es el logaritmo del tipo de cambio nominal entre las monedas de los dos países, de modo que Et (∆e) es la variación esperada del tipo de cambio en el curso de los próximos tres meses, y ηt es una prima de riesgo para la que suponemos una media temporal igual a cero. Aceptaremos que el cumplimiento de la PID, o la convergencia hacia la misma, son pruebas sólidas del grado de convergencia entre los mercados financieros de dos países. Si admitimos que Et (∆e) es una variable estacionaria, podremos estudiar la convergencia de los mercados financieros fijándonos en las relaciones que mantienen sus tipos de interés, a corto y a largo plazo3. Contrastaremos dos clases de relaciones: 1. Cointegración determinista entre los dos tipos de interés, de acuerdo con esta ecuación: it,i = α + β it,j + εt . [2] Podemos encontrarnos con estos resultados: • Existe cointegración y, además, α = 0, y β = 1. Esto implica que los tipos de interés han alcanzado un estado de convergencia y que, además, se cumple la PID. • Existe cointegración, pero los parámetros α y β son ligeramente distintos de 0 y de 1, respectivamente. En este caso, no se satisface estrictamente la PID, pero se ha alcanzado un estado de convergencia financiera. El cumplimiento inexacto de la PID podría deberse, por ejemplo, a la existencia de costes de transacción, diferencias en el tratamiento fiscal de los intereses, etcétera. • No existe cointegración entre los tipos de interés. Esto indica que ni se cumple la PID, ni se ha alcanzado el estado de con- 3 La presunción de que Et (∆e) es estacionaria se entiende mejor si se descompone la variable del modo siguiente: Et(∆e)=∆e+[Et (et+3)–et+3], donde et+3 es el tipo de cambio al contado dentro de tres meses, y [Et (et+3) – et+3] es el error de predicción del tipo de cambio en ese horizonte. Si, como suele ser habitual, el tipo de cambio tiene una raíz unitaria, su tasa de variación (∆e) será una variable estacionaria. Además, bajo el supuesto de expectativas racionales, el error de predicción será un ruido blanco. Por consiguiente, podemos aceptar que las expectativas de depreciación del tipo de cambio son una variable estacionaria. vergencia de largo plazo. En esas condiciones, procede analizar si existe un proceso dinámico de convergencia, en las líneas que explicamos a continuación. 2. Convergencia dinámica (catching-up). Se puede analizar mediante dos contrastes alternativos: • Examinando si hay cointegración estocástica (Oxley y Greasley 1995), es decir, si las variables están cointegradas alrededor de una tendencia lineal y la pendiente de la ecuación de cointegración es unitaria: It,i = α + δt + βit,j + εt H0 : β = 1 [3] • Contrastando si existe cointegración entre los diferenciales de tipos de interés de cada país de la muestra con respecto al país de referencia, con objeto de averiguar si existe un proceso dinámico de convergencia hacia el tipo de interés del país líder (Caporale y Pittis 1995). Así, por ejemplo, en el primer grupo de países se tratará de ver si existen tendencias comunes entre los tres diferenciales siguientes: (it,F – it,A), (it,I – it,A) y (it,E – it,A); donde F, I, E y A hacen referencia a los países Francia, Italia, España y Alemania. En este trabajo aplicamos dos técnicas de cointegración diferentes pero complementarias. La primera se basa en el procedimiento de estimación plenamente modificado propuesto por Phillips y Hansen (1990), que incorpora el método sugerido por Andrews y Monahan (1992) para estimar la matriz de varianzas y covarianzas a largo plazo. El contraste de cointegración se realiza aplicando el estadístico de Dickey Fuller aumentado (ADFCR) a la serie de residuos de la ecuación estimada. Si se acepta la hipótesis nula es porque las series no están cointegradas. El inconveniente que presenta este contraste es que tiene poca potencia para detectar cointegración cuando hay un cambio estructural en la relación de largo plazo. Por esta razón, utilizamos una segunda técnica de cointegración, que es el contraste de Gregor y y Hansen (1996), que denominamos ADF(X). La hipótesis nula es la misma que en el contraste anterior, pero la hipótesis alternativa es NOVIEMBRE-DICIEMBRE 1999 NUMERO 782 91 LA ECONOMIA INTERNACIONAL A DEBATE más amplia e incluye la posibilidad de que las variables estén cointegradas una vez que se tiene en cuenta la presencia de un posible cambio estructural en la relación de largo plazo. Los valores críticos están tabulados en Gregor y y Hansen (1996). Cuando los dos contrastes acepten la hipótesis nula, podemos concluir que las variables no están cointegradas. Cuando los dos contrastes rechacen la hipótesis nula, sabemos que existe cointegración, pero no hay indicios suficientes para hablar de cambio en la relación de largo plazo, puesto que el test ADFCR no es más que un caso particular del contraste ADF(X). Si el contraste ADFCR rechaza la hipótesis nula indicando la existencia de una relación de largo plazo, mientras que el contraste ADF(X) acepta la hipótesis nula, concluiremos que existe un vector de cointegración estable para toda la muestra, ya que en este caso el contraste ADFCR es más potente que el ADF(X). Por último, si el test ADF(X) rechaza la hipótesis nula y el ADFCR la acepta, concluiremos que existe cointegración con cambio estructural. CUADRO 1 COINTEGRACION ENTRE TIPOS DE INTERES NOMINALES PHILLIPS-HANSEN (1990) (País de referencia: Alemania, 7/1983-3/1998) Mercados Ecuación de cointegración Contrastes de cointegración H0: β=1 España ..... it,E = 5,643+1,126it,A (2,09) (3,23) ADFCR(1)=-2,87 ADF(X)=-4,63 punto de ruptura=94,1 W=0,04 Francia ..... it,F=4,150+0,695it,A (1,91) (2,07) ADFCR(8)=-1,83 ADF(X)=-4,53 punto de ruptura=94,4 W=0,40 Italia......... it,I=9,132+0,471it,A (2,83) (0,29) ADFCR(1)=-1,79 ADF(X)=-4,75* punto de ruptura=88,12 W=0,37 NOTAS: Los números entre paréntesis de la ecuación de cointegración corresponden al estadístico de Wald sobre significatividad individual de los parámetros. Bajo la hipótesis nula se distribuye como una χ2(1), con un valor crítico al 5 por 100 de 3,84. Los números entre paréntesis junto al estadístico ADFCR indican el número de retardos de la ecuación de Dickey-Fuller Aumentada. * Significativa al 10 por 100. 3. Análisis empírico Antes de aplicar los contrastes de cointegración hemos comprobado que todas las series que incluimos en el estudio contienen una raíz unitaria, aplicando el test de Dickey-Fuller (1979, 1981) ampliado. En primer lugar, analizamos las relaciones financieras en la muestra de países europeos y, a continuación, hacemos lo propio con el grupo que componen los países europeos y los Estados Unidos. Grupo de países europeos ¿Se han alcanzado estados de convergencia? Realizamos contrastes de cointegración bilaterales, tomando como referencia el tipo de interés de Alemania. Los resultados se presentan en el Cuadro 1. La tercera columna incorpora los valores de los estadísticos de los dos contrastes aplicados. Los valores con asterisco representan resultados significativos al 10 por 100. La última columna nos da los valores del estadístico de Wald (W) para el contraste de la hipótesis nula de que la pendiente de la ecuación de cointegración es unitaria (β = 1). En ningún caso podemos aceptar cointegración al 5 por 100 de significación. Este resultado es, a primera vista, sorprendente, dado que los países que han participado en el mecanismo de intervención del Sistema Monetario Europeo (SME) han desarrollado lazos financieros muy estrechos en los últimos años. Concuerda con lo que obtuvieron Karfakis y Moschos (1990) y Katsimbris y Miller (1993). Sin embargo, esta falta de cointegración podría deberse a la presencia de un proceso de convergencia dinámica hacia el tipo de interés alemán, que hace que los diferenciales bilaterales no sean todavía variables estacionarias. Para averiguar si esto ha sido así, realizamos los contrastes de convergencia. NOVIEMBRE-DICIEMBRE 1999 NUMERO 782 92 LA ECONOMIA INTERNACIONAL A DEBATE CUADRO 2 CUADRO 3 COINTEGRACION «ESTOCASTICA» ENTRE TIPOS DE INTERES NOMINALES PHILLIPS-HANSEN (1990) (País de referencia: Alemania, 7/1983-3/1998) COINTEGRACION ENTRE LOS DIFERENCIALES DE TIPOS DE INTERES NOMINALES DE FRANCIA E ITALIA PHILLIPS-HANSEN (1990) (País de referencia: Alemania, 7/1983-3/1998) Ecuación de cointegración Mercados Contrastes de cointegración H0: β’=1 Ecuación de cointegración España .... it,E = 12,130–0,044t+0,964it,a (11,37) (6,89) (5,42) ADFCR(1)=-4,02* ADF(X)=-4,94* punto de ruptura=87,7 ADF(T)=-4,66 punto de ruptura=86,11 W=0,01 Francia.... ADFCR(8)=-3,28 ADF(X)=-5,33* punto de ruptura=87,3 ADF(T)=-4,46 punto de ruptura=94,1 W=11,72* Italia........ it,F=9,384–0,037t+0,598it,A (84,71) (59,60) (25,96) it,I=18,38–0,055t+0,081it,A (61,57) (25,62) (0,09) (it,F – it,A) = -1,550+0,657 (it,I–it,A) (6,01) (46,93) ADFCR(1)=-2,78 W=11,61* ADF(X)=-3,99 punto de ruptura=94,12 ADF(T)=-4,53 punto de ruptura=85,10 NOTAS: Los números entre paréntesis de la ecuación de cointegración corresponden al estadístico de Wald sobre significatividad individual de los parámetros. Bajo la hipótesis nula se distribuye como una χ2(1), con un valor crítico al 5 por 100 de 3,84. Los números entre paréntesis junto al estadístico ADFCR indican el número de retardos de la ecuación de Dickey-Fuller Aumentada. * Significativa al 5 por 100. Contrastes de cointegración ADFCR(6)=-2,83 ADF(X)=-4,99* punto de ruptura=90,7 H0: β*=1 W=12,80* NOTAS: Los números entre paréntesis de la ecuación de cointegración corresponden al estadístico de Wald sobre significatividad individual de los parámetros. Bajo la hipótesis nula se distribuye como una χ2(1), con un valor crítico al 5 por 100 de 3,84. Los números entre paréntesis junto al estadístico ADFCR indican el número de retardos de la ecuación de Dickey-Fuller Aumentada. * Significativa al 5 por 100. tura significativo) a lo largo de toda la muestra, y el estadístico W indica que no podemos rechazar la hipótesis nula de que el coeficiente del tipo de interés alemán valga la unidad. La tendencia tiene signo negativo, indicando que el tipo de interés español se ha reducido paulatinamente, aproximándose a los valores del tipo de interés alemán. Todo esto pone de manifiesto que existe un proceso de convergencia dinámico y lineal del ¿Existen procesos de convergencia? tipo de interés español hacia el alemán a lo largo de toda la muestra. • Contrastes de cointegración estocástica En Francia, el estadístico ADF(X) señala la presencia de El Cuadro 2 presenta los valores de los coeficientes estimados una relación de cointegración con una ruptura en marzo de y los resultados de los contrastes de cointegración estocástica. 1987, pero el estadístico W no permite aceptar que la pendien- Además, en la última columna informa del test de Wald sobre el te sea unitaria, ni, por tanto, afirmar que las series han con- coeficiente del tipo de interés de Alemania, para determinar si vergido a lo largo de toda la muestra. En el caso de Italia no es igual a 1 y saber, de esa manera, si existen imperfecciones en podemos rechazar la hipótesis nula de no cointegración, lo el mercado que impiden la convergencia entre los tipos de inte- cual viene a decir que no existe ningún proceso de convergen- rés nominales. cia lineal. Todo esto aconseja aplicar el segundo test de con- En los casos de España y Francia podemos rechazar la hipó- vergencia dinámica a estos dos países, para ver si en ellos se tesis nula y aceptar que existe una relación de equilibrio de da un proceso de convergencia no lineal hacia el tipo de inte- largo plazo. En España, la relación es estable (sin punto de rup- rés alemán. NOVIEMBRE-DICIEMBRE 1999 NUMERO 782 93 LA ECONOMIA INTERNACIONAL A DEBATE • Cointegración entre los diferenciales de tipos de interés Estimamos la siguiente ecuación: (it,F – it,A) = α* + β* (it,I – it,A) + εt* CUADRO 4 En el Cuadro 3 ofrecemos los resultados de la estimación de esta ecuación, los contrastes de cointegración, y el estadístico W para la hipótesis nula de que la pendiente de la ecuación de cointegración es unitaria. Observamos que existe una relación de equilibrio entre los diferenciales de Francia e Italia con Alemania. Esto revela tendencias comunes, pero la relación no es estable, ya que aparece una ruptura muy significativa en Francia y en Italia, hacia mediados de 1990 en ambos casos, tal como indica el estadístico ADF(X). Si nos fijamos en la evolución de los diferenciales, distinguimos dos etapas. En la primera, que llega hasta junio de 1990, los tipos de interés de Francia e Italia se acercan de forma gradual al tipo de interés de Alemania, pero mientras que en el caso de Francia parece que el proceso de convergencia llega prácticamente a su fin en aquella fecha, en el caso de Italia no sucede así, puesto que en ese momento el diferencial de intereses todavía es superior a dos puntos. A partir de mitad de 1990, el diferencial de Francia fluctúa alrededor de cero, dando signos de que ha alcanzado el estado de convergencia de largo plazo, mientras que el diferencial de Italia deja de reducirse, e incluso se incrementa en algunos meses. Esto viene confirmado por los resultados de cointegración estocástica aplicados (que no presentamos aquí), de forma separada, en cada una de las submuestras a que da lugar el punto de ruptura para cada uno de estos dos países4. En la primera submuestra obtenemos cointegración alrededor de una tendencia lineal (con pendiente negativa) en los dos países, pero en el caso de Francia se detecta una ruptura que, igual que sucedía en el análisis de la muestra completa, se sitúa en marzo de 1987. En la segunda submuestra se detectan dos situaciones diferentes. En el caso de Francia existe una relación de cointegración, 4 COINTEGRACION ENTRE TIPOS DE INTERES NOMINALES PHILLIPS-HANSEN (1990) (País de referencia: Estados Unidos, 7/1983-3/1998) [4] Los resultados están disponibles para cualquier interesado que nos los solicite. Mercados Ecuación de cointegración Contrastes de cointegración H0: β=1 Alemania.. it,A = 8,297–0,463it,EU (8,23) (1,21) ADFCR(13)=-1,79 ADF(X)=-3,73 punto de ruptura=95,3 W=12,12* España .... it,E=2,554–1,387it,EU (0,11) (1,53) ADFCR(1)=-2,37 ADF(X)=-4,35 punto de ruptura=92,12 W=0,12 Francia.... it,F=5,395+0,289it,EU (0,93) (0,13) ADFCR(8)=-1,47 ADF(X)=-4,12 punto de ruptura=91,11 W=0,77 Italia........ it,I=5,502+0,845it,EU (1,99) (2,22) ADFCR(1)=-2,36 ADF(X)=-3,07 punto de ruptura=95,7 W=0,08 NOTAS: Los números entre paréntesis de la ecuación de cointegración corresponden al estadístico de Wald sobre significatividad individual de los parámetros. Bajo la hipótesis nula se distribuye como una χ2(1), con un valor crítico al 5 por 100 de 3,84. Los números entre paréntesis junto al estadístico ADFCR indican el número de retardos de la ecuación de Dickey-Fuller Aumentada. * Significativa al 5 por 100. que no incluye tendencia lineal, con una constante que no es significativa. Esto confirma que se ha alcanzado una convergencia estática. Además, hay evidencia de que la PID tiende a cumplirse. Por el contrario, en el caso de Italia aceptamos la hipótesis nula de ausencia de cointegración, lo cual viene a indicar que no se han alcanzado los niveles de equilibrio de largo plazo. Grupo de países europeos y Estados Unidos En el Cuadro 4 se presentan los resultados del análisis de largo plazo tomando a Estados Unidos como país de referencia, y se demuestra que no se detecta ningún estado bilateral de convergencia entre los tipos de interés europeos y el de Estados Unidos. NOVIEMBRE-DICIEMBRE 1999 NUMERO 782 94 LA ECONOMIA INTERNACIONAL A DEBATE CUADRO 5 CUADRO 6 COINTEGRACION ENTRE TIPOS DE INTERES NOMINALES PHILLIPS-HANSEN (1990) País de referencia: Estados Unidos (7/1983-3/1998) COINTEGRACION ENTRE LOS DIFERENCIALES DE TIPOS DE INTERES NOMINALES PHILLIPS-HANSEN (1990) País de referencia: Estados Unidos (7/1983-3/1998) Mercados Ecuación de cointegración Contrastes de cointegración H0: β=1 Ecuación de cointegración (it,I – it,EU ) = 3,301 – 0,513 (it,A – it,EU) – 0,182 (it,E–it,EU)+1,631 (it,F–it,EU) (16,29) (6,30) (0,86) (20,36) Alemania.. it,A = 8,297–0,463it,EU (8,23) (1,21) ADFCR(13)=-1,79 ADF(X)=-3,73 punto de ruptura=95,3 W=12,12* España .... it,E=2,554–1,387it,EU (0,11) (1,53 ADFCR(1)=-2,37 ADF(X)=-4,35 punto de ruptura=92,12 W=0,12 Francia.... it,F=5,395+0,289it,EU (0,93) (0,13) ADFCR(8)=-1,47 ADF(X)=-4,12 punto de ruptura=91,11 W=0,77 Italia........ it,I=5,502+0,845it,EU (1,99) (2,22) ADFCR(1)=-2,36 ADF(X)=-3,07 punto de ruptura=95,7 W=0,08 NOTAS: Los números entre paréntesis de la ecuación de cointegración corresponden al estadístico de Wald sobre significatividad individual de los parámetros. Bajo la hipótesis nula se distribuye como una χ2(1), con un valor crítico al 5 por 100 de 3,84. Los números entre paréntesis junto al estadístico ADFCR indican el número de retardos de la ecuación de Dickey-Fuller Aumentada. * Significativa al 5 por 100. En el Cuadro 5 se recogen los resultados de cointegración estocástica, junto con un test de Wald para contrastar si las pendientes de las ecuaciones de cointegración son unitarias. Como puede verse, en ningún caso se puede aceptar la existencia de relaciones bilaterales a largo plazo significativas entre los tipos de interés. Puesto que los diferenciales bilaterales presentan tendencias estocásticas, también realizamos un análisis de cointegración de los diferenciales bilaterales, con objeto de ver si los tipos de interés de los países europeos convergen con el de Estados Unidos o, si por el contrario, siguen procesos independientes. Para ello, estimamos la ecuación siguiente: (it,I – it,EU) = α* + β* (it,A – it,EU) + γ* (it,F – it,EU) + ε*t [5] Contrastes de cointegración ADFCR(6)=-3,16 ADF(X)=-5,01 punto de ruptura=95,4 NOTAS: Los números entre paréntesis de la ecuación de cointegración corresponden al estadístico de Wald sobre significatividad individual de los parámetros. Bajo la hipótesis nula se distribuye como una χ2(1), con un valor crítico al 5 por 100 de 3,84. Los números entre paréntesis junto al estadístico ADFCR indican el número de retardos de la ecuación de Dickey-Fuller Aumentada. Como puede observarse en el Cuadro 6, obtenemos que no existe ninguna relación de equilibrio entre los diferenciales bilaterales de tipos de interés de los países europeos con respecto a Estados Unidos, ya que el estadístico ADFCR no permite rechazar la hipótesis nula de no cointegración. Esto permite deducir que no hay evidencia de integración de los mercados de eurodepósitos europeos y el de Estados Unidos. 4. Resumen y conclusiones Nuestros resultados ponen en evidencia dos situaciones de integración financiera muy diferentes en cada uno de los dos grupos de países que se han analizado. En el grupo de países europeos, detectamos procesos de convergencia lineales muy claros de los tipos de interés de Francia, Italia y España con respecto al tipo de interés de Alemania durante, al menos, una parte importante de la muestra temporal. Es verdad, sin embargo, que, en el mes en que termina la muestra (marzo de 1998) todavía no se había completado ningún estado final de convergencia bilateral con respecto al tipo de interés de Alemania. Por el contrario, en el grupo en que incluimos a los países europeos y a Estados Unidos no observamos ni procesos ni estados de convergencia con respecto al tipo de interés de este último país. NOVIEMBRE-DICIEMBRE 1999 NUMERO 782 95 LA ECONOMIA INTERNACIONAL A DEBATE Estos resultados nos parecen lógicos si tenemos en cuenta que los países europeos que hemos incorporado en el análisis han respetado una disciplina cambiaria común durante los años de la muestra, como es haber participado en el mecanismo de cambios e intervención del SME. Como esta disciplina supone unos tipos de cambio cuasi fijos dentro de unas bandas de fluctuación relativamente estrechas, los tipos de interés nacionales han ido convergiendo a medida que avanzaba el proceso de liberalización de los movimientos internacionales de capitales de los países del grupo. Tal como se demuestra en García Solanes y Sancho Portero (1999), la movilidad internacional efectiva de capitales ha sido muy elevada en Alemania en todo el período de la muestra, mientras que en Francia y España ha ido aumentando progresivamente hasta alcanzar total vigencia en noviembre de 1987 y febrero de 1992, respectivamente. En Italia, el proceso de liberalización de los flujos internacionales de capitales terminó en junio de 1990. La distinta postura que han adoptado los países europeos en lo que se refiere a la disciplina cambiaria explica que los procesos de convergencia de los tipos de interés no hayan sido homogéneos. De acuerdo con algunos trabajos del Servicio de Estudios del Banco de España, la política de inter vención de nuestras autoridades en el mercado de cambios ha ido orientada a mantener estable el tipo de cambio de la peseta con respecto al marco alemán desde varios años antes de que nuestra divisa entrara en el mecanismo de cambios e intervención del SME (junio de 1989)5. Y se ha mantenido así incluso en los años de mayor turbulencia de este sistema6. Por esa razón, no es de extrañar que el tipo de interés español se haya ido acercando progresivamente a los niveles del tipo de interés alemán. En el momento final de la muestra el proceso de convergencia del tipo de interés español no había terminado, pero no hay duda de que se ha completado durante el resto del año 1998 como resultado de la adopción de la moneda única europea. La convergencia del tipo de interés francés al tipo alemán se ha producido más rápidamente que la del tipo de interés español, debido a dos hechos complementarios. El primero es que, como hemos apuntado más arriba, la liberalización de los movimientos de capitales en Francia se completó antes, y a mayor velocidad, que en España. El segundo hace referencia a la disciplina cambiaria: el franco francés ha estado incluido en el mecanismo de cambios e intervención del SME en todos los años de la muestra, sin modificar su paridad oficial con respecto al marco alemán, y con unas bandas de fluctuación estrechas7. Además, durante los años en los que esa divisa sufrió ataques especulativos las autoridades francesas capearon con éxito el temporal con la colaboración del Bundesbank. Nuestros resultados indican que desde mediados de 1990 existe una integración plena (estado de convergencia a largo plazo) entre los mercados interbancarios de Francia y Alemania. La convergencia del tipo de interés italiano es realmente peculiar. Tiene lugar, de manera progresiva hasta mitad de 1990, pero habiendo recorrido un trecho menor que en el caso francés, puesto que en esa fecha la divergencia entre los tipos de interés italiano y alemán todavía superaba los dos puntos porcentuales. Este comportamiento diferenciado con respecto al caso francés se explica por la menor rapidez a la que avanzó el proceso de liberalización de los movimientos de capitales en Italia, y por el comportamiento cambiario de la lira en el SME. Hacia mitad de 1990 el tipo de interés italiano registra una mayor volatilidad como consecuencia de la incertidumbre que rodeaba al tipo de cambio de la lira con respecto al marco. Y en septiembre de 1992 la lira salió del mecanismo de cambios e intervención del SME, al que no volvió hasta finales de 1997. La independencia cambiaria de estos últimos años ha hecho que se detuviera el proceso de convergencia del tipo de interés italiano hacia los niveles del tipo de interés alemán. El proceso convergente cobró nuevos ímpetus, y continuó de manera acelerada, 5 Véase, por ejemplo, ESCRIVA y HALDANE (1994), y ESCRIVA, SASTRE y VEGA (1994). 6 Bien es verdad que soportando cuatro devaluaciones entre septiembre de 1992 y abril de 1995, por un montante acumulado de más del 22 por 100, con respecto al marco alemán. 7 El franco francés ha fluctuado dentro de unas bandas de ± 2,25 por 100 alrededor de las paridades centrales con respecto a las otras monedas del SME hasta el 1 de agosto de 1993, momento en el que las bandas de fluctuación se ampliaron a ± 15 por 100 para todas las monedas que participaban en el sistema. NOVIEMBRE-DICIEMBRE 1999 NUMERO 782 96 LA ECONOMIA INTERNACIONAL A DEBATE después de mayo de 1998, y hasta finales de ese año, una vez que se supo que Italia había superado el examen de Maastricht para ingresar en la UEM. En lo que respecta al segundo grupo de países considerado en este trabajo, no encontramos ninguna evidencia de integración financiera, en los términos como la hemos definido aquí, entre los mercados de cada país europeo, individualmente considerado, y Estados Unidos. Los diferenciales bilaterales de tipos de interés no son estacionarios (no han alcanzado un estado de convergencia de largo plazo) ni tienden a serlo (a través de un proceso de convergencia lineal o no) con el paso del tiempo. Esto se explica, principalmente, por la ausencia de pautas o guías para la evolución de los tipos de cambio de las monedas europeas con respecto al dólar norteamericano. Estas guías no se han diseñado porque, hasta el momento, no ha habido voluntad para coordinar las políticas monetarias de los dos bloques de países. Referencias bibliográficas [1] ANDREWS, D.W.K. y MONAHAN, J.C. (1992): «An Improved Heteroskedasticity and Autocorrelation Consistent Covariance Matrix Estimator», Econometrica, 60, páginas 953-966. [2] ARTIS, M.J. y NACHANE, D.(1990): «Wages and Prices in Europe: A Test of the German Lidership Hypothesis», Weltwirtschaftliches Archiv, 126, páginas 59-77. [3] BEYAERT, A., GARCÍA SOLANES, J. y PRATS, M. A: (1998): «La estructura temporal de los tipos de interés del mercado interbancario, y la política monetaria en España», II Foro de Segovia, Workshop de Finanzas, julio de 1998. [4] CAMARERO, M., ESTEVE, V. y TAMARIT, C. (1997): «Convergencia en tipos de interés de la economía española ante la Unión Monetaria Europea», Revista de Análisis Económico, 12. [5] CAPORALE, G.M. y PITTIS, N. (1993): «Common Stochastic Trends and Inflation Convergence in the EMS» Weltwirtschaftliches Archiv, 2, páginas 207-215. [6] CAPORALE, G.M. y PITTIS, N. (1995): «Interest Rate Linkages within the European Monetary System: An Alternative Interpretation», Applied Economics Letters, 2, páginas 45-47. [7] CAPORALE, G.M., KALYVITIS, S. y PITTIS, N. (1996): «Interest Rate Convergence, Capital Controls, Risk Premia and Foreign Exchange Market Efficiency in the EMS», Journal of Macroeconomics, 18, páginas 693-714. [8] DE GRAUWE, P. (1988): «Is the European Monetary System a DM-zone?», Working Paper, University of Leuven. [9] DICKEY, D.A. y FULLER, W. (1979): «Distribution of the Estimators for Autoregressive Time Series with a Unit Root», Journal of American Statistical Association, 74, páginas 427-431. [10] DICKEY, D.A. y FULLER, W.(1981): «Likelyhood Ratio Statistics for Autoregressive Time Series with a Unit Root», Econometrica, 49, páginas 1057-1072. [11] ESCRIVÁ, J.L. y HALDANE, A.G. (1994): «The Interest Rate Transmission Mechanism: Sectorial Estimates for Spain», documento de trabajo, 9414, Banco de España. [12] ESTRADA GARCÍA, A.; SASTRE DE MIGUEL, M.ª T. y VEGA CROISSIER, J.L. (1994): «El mecanismo de transmisión de los tipos de interés: el caso español», documento de trabajo, 9408, Banco de España. [13] ESCRIVÁ, J.L. y HALDANE, A.G. (1994): «The Interest Rate Transmission Mechanism: Sectorial Estimates for Spain», documento de trabajo, 9414, Banco de España. [14] ESTRADA GARCÍA, A., SASTRE DE MIGUEL, Mª T. y VEGA CROISSIER, J.L. (1994): «El mecanismo de transmisión de los tipos de interés: el caso español», documento de trabajo, 9408, Banco de España. [15] GARCÍA SOLANES, J. y SANCHO PORTERO, I. (1999): «Movilidad internacional de capitales e integración financiera de la economía española», Revista de Economía Aplicada, número 20 (volumen VII), páginas 1-32. [16] GIAVAZZI, F. y GIOVANNINI, A. (1987): «Models of the EMS: Is Europe a Greater Deutschmark Area?», Global Macroeconomics, (Ed.) R. C. BRYANT and R. PORTES, St Martin´s Press, Nueva York. [17] GREGORY, A.W. y HANSEN, B.E. (1996): «Residual-based tests for cointegration in models with regime shifts», Journal of Econometrics, 70, páginas 99-126. [18] KARFAKIS, C.I. y MOSCHOS, D. (1990): «Interest Rate Linkages within the European Monetary Sistem: A Time Series Analysis», Journal of Money, Credit and Banking, 22, páginas 388-394. [19] KATSIMBRIS, G.M. y MILLER, S.M. (1993): «Interest Rate Linkages within the European Monetary Sistem: Further Analysis», Journal of Money, Credit and Banking, 4, pp. 771-779. [20] OXLEY, L. y GREASLEY, D. (1995): «A time series perspective on convergence: Australia, UK and USA since 1870», The Economic Record, 71, pp. 259-270. [21] PHILLIPS, P.C.B. y HANSEN, B.E. (1990): «Statistical Inference in Instrumental Variable Regresion with I(1) Processes», Review of Economic Studies, 57, pp. 99-125. [22] PRATS, M. A: y BEYAERT, A. (1998): «Testing the Expectations Theory in a Market of Short-term Financial Assets», Applied Financial Economics, 8, páginas 101-109. NOVIEMBRE-DICIEMBRE 1999 NUMERO 782 97