constar la siguiente leyenda “Operación de inversión del sujeto

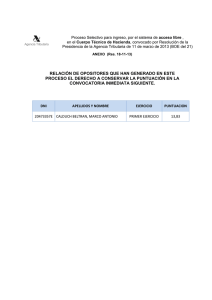

Anuncio

Como ampliación a la información incluida en nuestra circular informativa y el anexo resumen sobre la LEY 7/2012, DE 29 DE OCTUBRE, DE MODIFICACIÓN DE LA NORMATIVA TRIBUTARIA Y PRESUPUESTARIA Y DE ADECUACIÓN DE LA NORMATIVA FINANCIERA PARA LA INTENSIFICACIÓN DE LAS ACTUACIONES EN LA PREVENCIÓN Y LUCHA CONTRA EL FRAUDE entendemos que es de especial interés, por su importancia, hacer incidencia en algunos de los aspectos que modifica dicha ley. Ins.Reg.Merc.Valencia, Tomo 1.175, General 382, Sección 3ª, Libro Sociedades, Folio 30, Hoja 7.314 – N.I.F. B-46188819 IMPUESTO SOBRE EL VALOR AÑADIDO Se han incorporado nuevos supuestos de INVERSIÓN DE SUJETO PASIVO en dos tipos de operaciones: • • ENTREGA DE BIENES INMUEBLES: o Cuando se renuncie a la exención en la entrega de terrenos no edificables, segundas y ulteriores entregas de edificaciones. o Cuando la entrega se produzca en ejecución de la garantía constituida sobre los bienes inmuebles, supuesto que se extiende expresamente a las operaciones de dación del inmueble en pago y cuando el adquirente asume la obligación de extinguir la deuda garantizada. EJECUCIONES DE OBRAS INMOBILIARIAS: Se incluye un nuevo supuesto de inversión de sujeto pasivo cuando se trate de ejecuciones de obra, con o sin aportación de materiales, así como las cesiones de personal para su realización, consecuencia de contratos directamente realizados entre el promotor (cuando actúa en calidad de empresario) y el contratista que tengan por objeto la urbanización de terrenos o la construcción o rehabilitación de edificaciones. La inversión del sujeto pasivo será también de aplicación cuando los destinatarios de las operaciones sean a su vez el contratista principal u otros subcontratistas. En la factura a emitir por los distintos subcontratistas intervinientes se deberá hacer constar la siguiente leyenda “Operación de inversión del sujeto pasivo de acuerdo al artículo 84, apartado uno, número 2 f) de la ley 37/1992 de IVA” En la INVERSIÓN DE SUJETO PASIVO el emisor de la factura no repercute IVA, sino que el impuesto es autorepercutido por el receptor de la misma. En este caso el receptor declara el importe del IVA como IVA SOPORTADO y REPERCUTIDO. En caso de duda en cuanto al funcionamiento de esta modalidad le recomendamos se ponga en contacto con la Asesoría. MODIFICACIONES EN EL RÉGIMEN SANCIONADOR DE LA LEY GENERAL TRIBUTARIA Se introducen importantes cuantías en la sanción por no atención de requerimientos realizados por la administración tributaria, siendo, en resumen las siguientes: • • En el caso de INCUMPLIMIENTO POR PERSONAS O ENTIDADES QUE NO DESARROLLAN ACTIVIDADES ECONÓMICAS: la sanción será de 1.000 €, 5.000 € o de determinados porcentajes con un mínimo de 10.000 € y un máximo de 100.000 € según se trate del primer, segundo o tercer requerimiento no atendido. SI EL INCUMPLIMIENTO ES REALIZADO POR PERSONAS O ENTIDADES QUE REALIZAN ACTIVIDADES ECONÓMICAS las sanciones se agravan de forma considerable, situándose en 3.000 €, 15.000 € o determinados porcentajes con un mínimo de 20.000 € y un máximo de 600.000 € según se trate del 1 SATORRE & GARCÍA, S.L. • ASESORIA LABORAL - FISCAL - CONTABLE - JURÍDICA• Dos de Mayo,67b • Tel. 96 238 11 11 • FAX 96 238 79 02 • info@satorreygarcia.com •46870 ONTINYENT • primer, segundo o tercer requerimiento no atendido. En el caso de que la infracción se refiera a NO APORTACIÓN DE LIBROS DE CONTABILIDAD, REGISTROS FISCALES, FICHEROS, etc., la sanción se fija en el 2% de la cifra de negocios, con un mínimo de 20.000 € y un máximo de 600.000 €. Ins.Reg.Merc.Valencia, Tomo 1.175, General 382, Sección 3ª, Libro Sociedades, Folio 30, Hoja 7.314 – N.I.F. B-46188819 Dada la gravedad de las sanciones introducidas con el cambio realizado les recomendamos que, caso de no tener habilitada una dirección electrónica de notificaciones procedan a darse de alta en dicho sistema para evitar verse afectados por sanciones derivadas de la no atención de requerimientos por parte de la Administración tributaria. LIMITACIONES A LOS PAGOS EN EFECTIVO Con carácter general, no se pueden pagar en efectivo las operaciones, en las que alguna de las partes intervinientes actúe en calidad de empresario o profesional, cuando el importe de la operación sea igual o superior a 2.500 € o su contravalor en moneda extranjera. No se permite el fraccionamiento en el pago cuando el importe de las operaciones sea igual o superior a 2.500 € esto es, en el caso de una factura de 2.501 € no se puede pagar una parte en efectivo y otra por medios autorizados. A los efectos del cálculo de la citada cuantía se sumarán los importes de todas las operaciones o pagos en que se haya podido fraccionar la entrega de bienes o la prestación de servicios. Se entenderá por efectivo a) El papel moneda y la moneda metálica, nacionales o extranjeros. b) Los cheques bancarios al portador denominados en cualquier moneda. c) Cualquier otro medio físico, incluidos los electrónicos, concebido para ser utilizado como medio de pago al portador. El incumplimiento de la limitación a los pagos en efectivo fijada supondrá infracción administrativa calificada como grave, teniendo la consideración como infractor tanto el pagador como el receptor de importes en efectivo, respondiendo ambos de manera solidaria de la sanción cometida que prescribirá a los CINCO AÑOS a contar desde su comisión. La base de la sanción será la cuantía pagada en efectivo consistiendo en multa del 25 % de la cantidad pagada. La sanción prescribirá a los CINCO AÑOS a contar desde el día siguiente a aquél en que adquiera firmeza. Se exime de responsabilidad por infracción al participante en la operación que denuncie la misma ante la Administración tributaria dentro de los tres meses siguientes al pago, identificando a la otra parte. Para salvar posibles responsabilidades en caso de revisión se deberá guardar justificante de todas las operaciones de cobro y pago durante un periodo de cinco años desde el momento del pago. Esto supone un importante incremento en el plazo de conservación de documentación. 2 SATORRE & GARCÍA, S.L. • ASESORIA LABORAL - FISCAL - CONTABLE - JURÍDICA• Dos de Mayo,67b • Tel. 96 238 11 11 • FAX 96 238 79 02 • info@satorreygarcia.com •46870 ONTINYENT RESPONSABILIDAD SUBSIDIARIA DE DEUDAS DERIVADAS DE TRIBUTOS Ins.Reg.Merc.Valencia, Tomo 1.175, General 382, Sección 3ª, Libro Sociedades, Folio 30, Hoja 7.314 – N.I.F. B-46188819 Se introduce un nuevo supuesto de RESPONSABILIDAD SUBSIDIARIA DE LOS ADMINISTRADORES DE HECHO O DERECHO DE LAS PERSONAS JURÍDICAS obligadas a efectuar la declaración e ingreso de deudas tributarias en el caso en que, existiendo continuidad del ejercicio de la actividad, se presenten declaraciones sin ingreso por los conceptos indicados de forma reiterada y pueda acreditarse que dicha presentación no obedece a una intención real de cumplir con la obligación tributaria objeto de autoliquidación. Se entenderá que existe reiteración en la presentación de autoliquidaciones sin ingreso cuando en un periodo de un año natural de forma sucesiva o discontinua, se hayan presentado sin ingreso la mitad o más de las que corresponderían. Se considera que hay impago cuando, tras haberse concedido aplazamiento por la administración, se ha incumplido con las condiciones del aplazamiento salvo que el mismo hubiese sido concedido con garantía debidamente formalizada. Se considerará, a efectos de esta responsabilidad, que la presentación de las autoliquidaciones se ha realizado sin ingreso cuando, aun existiendo ingresos parciales en relación con todas o algunas de las autoliquidaciones presentadas, el importe total resultante de tales ingresos durante el año natural señalado en el párrafo anterior no supere el 25% del sumatorio de las cuotas a ingresar autoliquidadas. Finalmente, se presumirá que no existe intención real de cumplimiento de las obligaciones mencionadas en el párrafo primero de este apartado, cuando se hubiesen satisfecho créditos de titularidad de terceros de vencimiento posterior a la fecha en que las obligaciones tributarias a las que se extiende la responsabilidad establecida en esta disposición se devengaron o resultaron exigibles y no preferentes a los créditos tributarios derivados de éstas últimas. Como siempre, quedamos a su entera disposición para la aclaración de cualquier duda que pueda surgir respecto al contenido de la presente información. Ontinyent, diciembre de 2012. Satorre & García, S.L. Departamento Fiscal 3 SATORRE & GARCÍA, S.L. • ASESORIA LABORAL - FISCAL - CONTABLE - JURÍDICA• Dos de Mayo,67b • Tel. 96 238 11 11 • FAX 96 238 79 02 • info@satorreygarcia.com •46870 ONTINYENT