Rebaja de Impuestos Personales: Escasos Beneficios y Claros

Anuncio

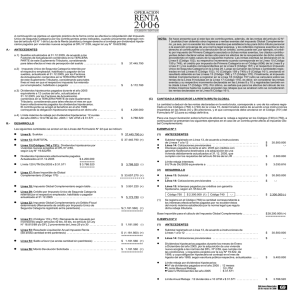

LIBERTAD Y DESARROLLO Temas Públicos Nº 537 13 de Julio de 2001 ISSN 0717 - 1528 Página Web: http://www.lyd.com - E- Mail: lyd@lyd.com Rebaja de Impuestos Personales: Escasos Beneficios y Claros Perjuicios a tributar en primera categoría. Para reducir La iniciativa de rebajar los impuestos esta distorsión era necesario acercarse a tasas personales concitó un apoyo casi unánime, marginales no superiores al 35%, como lo esespecialmente considerando el altísimo nivel tablecía la propuesta inicial de los senadores de las tasas que se aplican en los tramos más Foxley y Boeninger. altos. Una escala de esta naturaleza genera costos de eficiencia, en la mediDesde esta perspectiva, el da que reduce los incentivos paproyecto de ley finalmente ra que las personas generen inDesde esta presentado por el Ministro Eygresos y a través de ello properspectiva, el zaguirre no recoge las virtumuevan el crecimiento. Como proyecto de ley des de la propuesta senatocontraparte, la abrupta progresifinalmente presentado rial, pero en cambio mantiene vidad de la escala de tasas no por el Ministro y aumenta el inconveniente tiene el efecto redistributivo que Eyzaguirre no recoge 1 de financiar la rebaja del imse espera . De aquí que, para las virtudes de la puesto global complementario una carga tributaria dada, la espropuesta senatorial, tructura tributaria debe respon- pero en cambio mantiene con un impuesto a las empresas. De esta forma, a los nueder más a criterios de eficiencia, y aumenta el vos proyectos de inversión se y los esfuerzos redistributivos inconveniente de debieran centrarse en la estruc- financiar la rebaja del les demandará una rentabilidad mayor, dejando en el tura y focalización del gasto impuesto global margen proyectos sin ejecupúblico. complementario con un ción. impuesto a las empresas. Las tasas marginales Estudios sobre la mamáximas del impuesto global teria2 estiman que un increcomplementario vigentes, iguamento en la tasa de interés de les a 45%, son consistentes con un impuesto un 1% afecta la inversión en aproximadamente medio superior al 20% y que incluso puede un punto del producto. En el caso de un ausuperar el 30%, lo que es sustancialmente más mento de impuestos, se afecta la rentabilidad alto que el impuesto de primera categoría de del proyecto, lo que es equivalente al efecto de 15% y por lo tanto induce a los contribuyentes la tasa de interés. Para efectos de dimensionar En esta edición: • Rebaja de Impuestos Personales: Escasos Beneficios y Claros Perjuicios • Encuesta CEP: Análisis e Interpretación de los Resultados 1 LIBERTAD Y DESARROLLO Tabla N° 1: Tasas Marginales de Global Complementario Actual 2002 2003 en adelante 90 a 120 UTM 35% 33% 32% 120 a 150 UTM 45% 39% 37% 150 UTM y más 45% 43% 40% La rebaja de las tasas marginales superiores a 35% favorece a unos 40 mil contribuyentes adicionales, y la autoridad le ha adjudicado un costo fiscal de 65 millones de dólares, cifra que a nuestro juicio puede ser ligeramente inferior a la señalada. Un 60% del costo se asume el primer año, con la primera rebaja de tasas. mejor este efecto, se debe considerar que dos puntos del producto son 1.400 millones de dólares, lo que significa detener un proyecto similar al de doña Inés de Collahuasi. Adicionalmente, el proyecto del Ejecutivo contempla un incentivo al endeudamiento por la vía de permitir descontar los intereses de los dividendos por créditos hipotecarios. La idea de acercar la base tributaria del impuesto a la renta al concepto de gasto es eficiente y acertada, pero la modalidad no es necesariamente la mejor, pues premia a quienes se endeudan para adquirir viviendas y a la vez introduce una distorsión de precios relativos en favor de la inversión habitacional relativa a otras formas de inversión productiva, incluyendo la inversión en capital humano. 4) Se considera también la posibilidad de rebajar de la base imponible los intereses pagados por deudas hipotecarias en un porcentaje que va desde el 100% en el caso de personas que perciben ingresos mensuales menores a 2.5 millones de pesos, y declina para ingresos mayores. El proyecto señala que se pueden rebajar el 100% de intereses pagados por dividendos hipotecarios en el caso de personas con rentas brutas iguales o inferiores a 90 UTM. Para quienes tienen una renta bruta mayor a 90 UTM pero inferior a 150, el porcentaje a descontar disminuye linealmente . Descripción de la Propuesta Legal 1) El proyecto eleva el monto de ingresos exentos del impuesto global complementario, lo que beneficia directamente a unos 125 mil contribuyentes, e indirectamente a todos los tramos superiores. Este beneficio no sería compatible con el otorgado en 1999 a quienes adquirían viviendas DFL2 nuevas. De acuerdo a cifras oficiales esto tiene un costo fiscal de unos 45 millones de dólares. 2) Además se elimina un crédito de 0.1 UTM a que tiene derecho cada contribuyente, medida que Tabla N°2: ayuda a financiar en Resumen de Rebajas parte las rebajas triPor exentos Por tasas butarias. El costo ne$435.000 $ 2.108 $0 to de ambas es de unos 40 millones de $600.000 $ 2.108 $0 dólares, y ambos se $800.000 $ 2.108 $0 hacen efectivos des$1.400.000 $ 2.108 $0 de el año 2002. $2.000.000 $ 2.108 $0 3) Una reducción de la tasa marginal del $3.000.000 $5.000.000 impuesto global complementario para los tramos más altos que se realiza en dos etapas, la primera de ellas el año 2002 y la segunda el año 2003, de la siguiente forma: $ 2.108 $ 2.108 $ 14.127 $ 131.976 2 Por Dividendos $ 2.782 $ 3.000 $ 4.000 $ 14.000 $ 33.293 $ 51.821 $0 Total $4.889 $5.108 $6.108 $16.108 $35.401 $68.056 $134.083 % 100,0% 38,9% 26,4% 19,9% 20,3% 14,4% 10,1% LIBERTAD Y DESARROLLO Tabla N°3: Efecto Fiscal Cifras en Millones de Dólares 2002 2003 2004 Dividendos -45,2 -45,2 -45,2 Exentos y Crédito -41,3 -41,3 -41,3 Rebaja tasas* -38,1 -63,5 -63,5 Primera categoría 80 120 160 Recaudación Fiscal -44,6 -30 10 Se incluyen valores oficiales, y se distribuyen en el tiempo de acuerdo a estimaciones propia. ja los impuestos mensuales en $ 2.108. A esta rebaja se suma el efecto de las menores tasas para los tramos altos, que en la Tabla N° 2 se ejemplifica en el caso de una renta bruta de 3 millones y de 5 millones de pesos. El beneficio será progresivo en la medida que se incorpora el beneficio tributario a las créditos hipotecarios. En el ejercicio se supone que las personas tienen como límite del crédito un dividendo no superior al 25% de su renta líquida, y para simplificar se asume que en promedio la mitad son intereses. Esta rebaja se realiza en el global complementario, y por lo tanto, el beneficio que se otorga desde el 1 de enero del presente año tiene efecto fiscal desde el año 2002. 5) La compensación a la menor recaudación igual a 150 millones de dólares por efecto de las anteriores disposiciones, se lograría mediante un incremento al impuesto a las empresas desde 15% a 17%. El incremento en este impuesto recauda unos 160 millones de dólares3. Su implementación es gradual en el tiempo, elevándose un punto desde el año 2002, medio punto el año 2003 y otro medio punto el año 2004. Vale la pena señalar que si bien desde cierta perspectiva el aumento del mínimo exento sería favorable dado que el impuesto a la renta actúa en la práctica como un impuesto al trabajo, hay otro ángulo desde el cual aumentar el número de personas exentas del pago de impuesto a la renta es negativo. Ello crea la percepción, en la mayoría de la población, de que el pago de impuestos es algo que no los afecta, y consigue un efecto muy distinto al que vemos en otros países: el alza de impuestos es una medida popular. Esto es negativo porque como veíamos el aumento de impuestos afecta el crecimiento y siempre los más perjudicados con ello son los más pobres. Es necesario tener presente que este incremento tributario se suma al efecto de la recientemente aprobada ley tributaria, que eliminó la depreciación acelerada entre otras, y al incremento del tope al impuesto de patentes comerciales. El aumento del tope de las patentes comerciales significó una mayor recaudación de unos 35 millones de dólares; la definitiva derogación del crédito por contribuciones genera recursos por 70 millones de dólares; y la derogación de la depreciación acelerada otros 28 millones de dólares en régimen. Es decir, en los últimos años y los próximos la carga tributaria de la empresa subirá en casi 300 millones de dólares. Desde un punto de vista fiscal, el calendario corresponde a lo que se señala en la tabla N°3. De acuerdo a ello, se observa una expansión los dos primeros años. Sin embargo, en términos macroeconómicos lo que se espera es que las personas internalizan el efecto en su ingreso permanente para modificar sus patrones de consumo, y que las empresas internalicen la exigencia de una mayor rentabilidad para emprender nuevas inversiones, lo que naturalmente las desincentiva. El efecto neto sobre el nivel de actividad es entonces casi despreciable y debe atenderse a la estructura para juzgar si la reforma contribuye al creci- Efectos de la Reforma para Diferentes Niveles de Ingreso Desde el punto de los contribuyentes, en régimen la propuesta reduce en forma pare- 3 LIBERTAD Y DESARROLLO miento. Desde esa perspectiva, la propuesta del Gobierno no es favorable para el país. En definitiva, el gobierno parece haber salido del paso con una propuesta que no genera mayores rechazos, excepto a nivel del empresariado, pero tampoco concitará mucha adhesión porque contiene escasos beneficios. Sus perjuicios en cambio, menos visibles, superan a sus posibles ventajas porque afectan negativamente el crecimiento de la economía y su capacidad de generar nuevos empleos que es lo que urgentemente necesitamos. Una vez más, necesidades políticas de corto plazo relacionadas con la mantención de los equilibrios al interior de la Concertación, parecen haber primado sobre los intereses permanentes del país• Concluyendo Así, el proyecto tal cual fue presentado se aleja del objetivo de eficiencia económica en la medida que se postula una rebaja menor en las tasas marginales máximas, favoreciendo una propuesta más populista pero de escaso efecto real. Constituye no obstante un avance incorporar correcciones en la base tributable como el descuento por gastos en inversión implícito en la rebaja de intereses de créditos hipotecarios. Sin embargo, el alcance que se dio favorece relativamente las inversiones en viviendas frente a otras, lo que tiene un costo de eficiencia en la asignación de recursos. Pero lo que determina que el proyecto sea a la larga inconveniente, es que su fórmula de financiamiento presenta costos desde el punto de vista del crecimiento de largo plazo. El proyecto cambia la estructura tributaria, afectando la capacidad de generación de riqueza del país. 1 Ver Engel, Galetovic y Raddatz (1998). “Los Impuestos y la Distribución del ingreso” Serie Económica. Centro de Economía Aplicada, Departamento de Ingeniería Industrial de la Universidad de Chile. 2 Coeymans, J.E. (1999) “Ciclos y crecimiento sostenible a mediano plazo en la economía chilena”. Cuadernos de Economía., año 36-abril. Pontificia Universidad Católica de Chile. 3 Este cálculo es después de restar los impuestos que se descuentan en el global complementario, y por tanto corresponde al efecto caja neto. Una alternativa de financiamiento que no castigue la inversión debiera abocarse a corregir distorsiones y hacer tributar por los males. En esta línea Libertad y Desarrollo presentó una propuesta alternativa de financiamiento basada entre otras cosas en cambios en el impuesto a los combustibles. 4