Estas volatilidades que estamos viendo en el sector

Anuncio

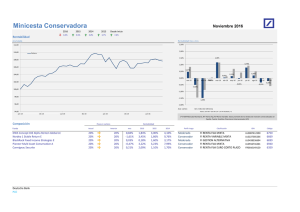

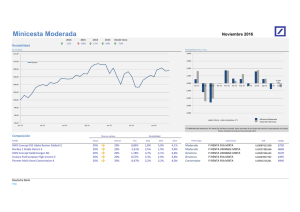

DAVID ARDURA, SUBDIRECTOR DE GESCONSULT “Estas volatilidades que estamos viendo en el sector bancario para nosotros son una oportunidad” David Ardura, Subdirector de Gestión de Gesconsult David Ardura, subdirector de Gesconsult, repasa la situación actual en los mercados, en concreto de los problemas que atraviesa el sector bancario y además habla sobre la situación de la renta fija. ¿Cuál es la verdadera situación de Deutsche Bank? ¿Puede haber un efecto contagio? Esa es la gran pregunta. Vamos más allá del efecto de la multa y lo que se está poniendo en duda es la continuidad de Deutsche Bank y si es viable, y el efecto sistémico que puede tener. Las noticias que salieron que decían que varios hedge funds estaban retirando sus líneas con Deutsche han provocado mucho nerviosismo en el mercado y la realidad es que se empiezan a trazar muchos paralelismos con la situación que vimos con Lehman Brothers. En nuestra opinión el mercado está sobrerreaccionando. No podemos trazar un paralelismo exacto con Lehman Brothers porque el sistema financiero está mejor que entonces. No podemos olvidar que tenemos unos bancos centrales que en la anterior crisis financiera no estaban dando el soporte que están dando en la actualidad. En este sentido pensamos que los mercados tienden a ponerse nerviosos sin querer quitar importancia al problema de Deutsche que es el banco sistémico más importante del mundo, el que más riesgo puede aportar al sistema, pero pensamos que se pueden generar soluciones que no impliquen la desaparición de Deutsche Bank. ¿Qué puede pasar a partir de ahora? ¿Alemania actuará con un plan de rescate o habrá un proceso de fusión? Son dos vías que se han planteado. La primera, el CEO de Deutsche Bank la ha descartado por el momento, aunque esto dependerá de cómo vaya evolucionando la cotización. Y la segunda la fusión es más complicada, porque al final estamos hablando de banca de inversión y precisamente es la que está generando todos estos problemas. No sé cómo se puede estructurar la ayuda a Deutsche Bank, pero lo que sí que es cierto es que en algún momento sí que vamos a tener que plantear una solución de este tipo. Mientras el mercado siga penalizando y poniendo en precio ese riesgo sistémico la cosa solo puede ir a peor y a generar más volatilidad al mercado. ¿Cuál es el panorama que ve para el sector bancario español con toda la situación de Deutsche Bank? Lo que estamos viendo y vemos durante todo el año es un contagio generalizado. Sin discriminar si la banca española ha hecho sus deberes que en nuestra opinión gran parte de ellos sí que están hechos, pero es evidente que hay un efecto contagio que no se puede negar. Además el panorama de tipos de interés en general no es bueno para ningún banco, ya sea España, Italia o Alemania. En ese sentido nosotros seguimos fuera de bancos, estamos considerando que no tenemos un panorama claro para realizar una inversión y que hay serios problemas estructurales con una política de tipos cero que no le vemos el fin. Entonces en ese sentido pensamos que es mejor no estar en bancos en estos momentos. ¿Cuál es su previsión aproximada para lo que tenemos de aquí al final de año para el mercado español? Nosotros no solemos hacer previsiones porque el futuro es impredecible por definición y a corto plazo mucho más. Pensamos que es un año, y así está siendo, que los retorno van a ser bajos, porque no puede ser de otra manera, con la renta fija a tipos cero y con las bolsas a unas valoraciones altas en relación a su media histórica. Los retornos esperados tienden que tener a ser bajos y en ese sentido es un año de oportunidades. Estamos viendo mucha dispersión entre las compañías cotizadas y vemos a los bancos bajando a dobles dígitos y a compañías que están subiendo fuerte como son las cíclicas o compañías de consumo. Nosotros lo que siempre recomendamos a nuestros clientes es apostar por gestores que puedan hacer esa selección y eliminar aquellos factores que aporten rentabilidades negativas e intentar buscar esas compañías que nos van a dar esas rentabilidades positivas que sí que las hay y que posiblemente las tengamos el que viene. Quería preguntarle por Telefónica después de esa OPV fallida de su filial Telxius… ¿Qué le parece esta operación fallida? ¿Cuál es el camino que tiene ahora mismo porque hay muchos inversores que se preguntan si su dividendo está en peligro? Nosotros pensamos que no. Por ahora pensamos que no porque lo que ha hecho Telefónica es tomar una decisión que tiene cierta lógica en el sentido de que si piensan que no le van a pagar lo que piensa que vale su compañía buscar otras vías. Sabemos que el negocio de Telxius tiene dos partes: la parte de torres y la parte de cable. En la parte de torre sí que hayuna cierta visibilidad y un cierto valor evidente, y puede optar por vender solo esa parte u otras vías. Estamos en un nivel de tipos de interés en el cual la presión sobre el servicio de la deuda no debería ser tan definitiva porque los tipos de interés son tan bajos que permiten una aceptación a esa refinanciación de deuda. Y además tenemos la salida de O2. Tampoco estaría Telefónica mandando una señal positiva al mercado si saca Telxius a cualquier precio si luego saca O2 a bolsa. Entonces en nuestra opinión es un movimiento que está forzado por la poca demanda pero que tiene cierta lógica. ¿Hay alguna oportunidad dentro de la renta fija con esa política de tipos cero que comenta precisamente? Las oportunidades vienen limitadas por esas políticas de tipos cero y tipos negativos. Pero los mercados ofrecen oportunidades. Estas volatilidades que estamos viendo en el sector bancario para nosotros es una oportunidad. Podemos aprovechar para comprar emisiones de bancos que realmente pensamos que están bien y que nos gustan a precios mejores que los que podríamos tener la semana pasada. Vemos oportunidad en bonos flotantes, que se van a posicionar al contrario que la renta fija de cupón fijo. En general, también las oportunidades vienen por no incurrir en riesgos que para nosotros son muy evidentes. Comprar bonos a largo plazo con rentabilidades negativas no nos parece una buena inversión y pensamos que puedes aportar valor a la renta fija estando en estas cosas que he comentando tanto como no estando en riesgo como son los tipos negativos a largo plazo. Para un perfil más conservador, ¿tienen ustedes algún producto? Tenemos varios. Quizá el más demandado por la rentabilidad que lleva con el riesgo que asume es Gestonsult corto plazo que es un fondo monetario con una vocación de monetario con volatilidades muy bajas y ofrece rentabilidades, del 0,5% este año, pero es positivo en un entorno en el que la mayoría de la categoría da rentabilidades negativas. Lo mejor de todos es que va a seguir ofreciendo rentabilidades positivas porque la cartera que tiene posee una rentabilidad interna a futuro positiva. Se nutre de todas las ideas que he comentado antes de financieros, bonos flotantes, o liquidez para aprovechar esas oportunidades. Leer más: http://www.estrategiasdeinversion.com/invertir-largo/videos/estas-volatilidadesestamos-viendo-sector-bancario-para-nosotros-333445#ixzz4M0SYy7xY