Diciembre de 2012 - Cuatrecasas, Gonçalves Pereira

Anuncio

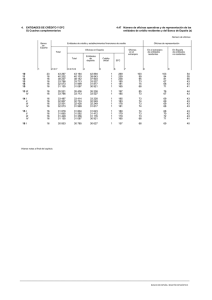

I LEGAL FLASH GESTIÓN DEL CONOCIMIENTO MERCANTIL Diciembre de 2012 NUEVA OBLIGACIÓN COMUNICAR SUS PAR A PERSONAS TRANSACCIONES FÍSICAS Y ECONÓMICAS JURÍDICAS Y SALDOS ACTIVOS Y PASIVOS FINANCIEROS CON EL EXTERIOR ÍNDICE DE CONTENIDOS ¿QUIÉN DEBE COMUNICAR? 2 ¿QUÉ SE DEBE COMUNIC AR? 2 ¿CUÁNDO HAY QUE COMUNICAR? 3 ¿CÓMO HAY QUÉ COMUNI CAR? 4 ANEXOS 5 DE DE El 1 de enero de 2013 entra en vigor la Circular 4/2012, de 25 de abril (la “Circular”), que obliga a las personas físicas y jurídicas a comunicar al Banco de España s us transacciones económicas y saldos de activos y pasivos financieros con el exterior . Esta Circular sustituirá a las Circulares 6/2000 1 y 3/20062 y, parcialmente, a la Circular 2/20013, si bien estas no quedarán derogadas hasta el 1 de enero de 2014. En consecuencia, durante el año 2013 coexistirán las obligaciones de información previstas en la nueva Circular y en las anteriores. 4 Como consecuencia de la aprobación de la nueva Circular, parte de la información sobre cobros y pagos exteriores, que antes se obtenía a través de los proveedores de servicios de pago, ahora tendrá que comunicarse directamente por los residentes. En esta nota resumimos los aspectos clave de esta nueva obligación de comunicación: 1. ¿QUIÉN DEBE COMUNICAR? Cualquier persona física o jurídica residente en España (distintas de los proveedores de servicios de pago inscritos en el Banco de España) que realicen transacciones con un no residente o mantengan activos o pasivos en países distintos de España. Las sociedades que pertenecen a un Grupo deberán presentar la información correspondiente de manera individual. No obstante, si se cumplen determinados requisitos, esta información podrá ser remitida de manera conjunta por un mismo remitente. 2. ¿QUÉ SE DEBE COMUNICAR? Se deberá informar al Banco de España: (i) de cualquier transacción que lleven a cabo con extranjeros; y (ii) de los balances de activos y pasivos en el exterior, así como de cualquier cambio que se produzca en tales posiciones. 1 Circular 6/2000, de 31 de octubre, de modificación de la Circular 23/1992, de 18 de diciembre, sobre préstamos, créditos y compensaciones exteriores. 2 Circular 3/2006, de 28 de julio, sobre residentes titulares de cuentas en el extranjero. 3 Circular 2/2001, de 18 de julio, sobre declaración de operaciones y saldos de activos y pasivos exteriores en valores negociables. Se derogan el apartado 4 de la norma primera, el apartado 2 de la norma segunda, el apartado 2 de la norma tercera y los cuadros 2 A y 2 B del anejo de la Circular. 4 Esto implica, por ejemplo, que un préstamo en el que participe un no residente deberá ser notificado a través del correspondiente modelo (PE-1, PE-2, PE-3 o PE-4) según corresponda, y deberá ser incluido también en las declaraciones mensuales, trimestrales o anuales que, en su caso, deban realizarse. WWW. CUATRE CAS AS. COM LEGAL FLASH I GESTIÓN DEL CO NOCIMI ENTO MERCANTIL 2 Las transacciones con no residentes comprenden todas las operaciones por cuenta propia, de cualquier naturaleza y con independencia de cómo se liquiden . Se consideran operaciones a estos efectos todos los actos, negocios y operaciones que supongan –o de cuyo cumplimiento pueda derivarse- cobros, pagos o transferencias exteriores así como variaciones en cuentas o posiciones financieras deudoras o acreedoras. Igualmente, deberá informarse de los saldos y variaciones de activos y pasivos frente al exterior, cualquiera que sea la forma en la que se materialicen. En el Anexo I incluimos un breve resumen de las distintas categorías de operaciones y activos (o pasivos) sobre los que se exigirá declaración. ¿CUÁNDO HAY QUE COMUNICAR? 3. Las declaraciones deberán presentarse con periodicidad mensual, trimestral o anual tan pronto como se cumplan los correspondientes umbrales: Mensualmente, si los importes de las transacciones o los saldos de activos y pasivos del año anterior son iguales o superiores a 300 millones de euros. El plazo para presentar la primera declaración mensual referida a enero 2013 finaliza el 20 de febrero de 2013. Trimestralmente, si los importes de las transacciones o los saldos de activos y pasivos del año anterior son iguales o superiores a 100 millones de euros e inferiores a 300 millones de euros. El plazo para presentar la primera declaración trimestral referida al primer trimestre de 2013 finaliza el 20 de abril de 2013. Anualmente, si los importes de las transacciones o los saldos de activos y pasivos del año anterior son inferiores a 100 millones de euros. El plazo para presentar la primera declaración anual referida al ejercicio 2013 finaliza el 20 de enero de 2014. Es importante aclarar que: Se deberá presentar una declaración, aunque en el correspondiente periodo no se hubieran realizado transacciones, si los saldos activos o pasivos exteriores alcanzan los umbrales de notificación. Deberán comunicarse todas y cada una de las transacciones y variaciones del periodo aunque sus saldos finales fueran cero. Dentro del mismo ejercicio económico no está permitido cambiar más de WWW. CUATRE CAS AS. COM LEGAL FLASH I GESTIÓN DEL CO NOCIMI ENTO MERCANTIL 3 una vez de periodicidad, ni cambiar la periodicidad a otra con menor frecuencia (es decir, pasar de mensual a trimestral o de trimestral a anual). 4. ¿CÓMO HAY QUE COMUNICAR? La información se comunicará, exclusivamente por medios telemáticos, al Banco de España a través de los formularios disponibles en su página web (www.bde.es). Es importante señalar que para el acceso y remisión de los formularios el sujeto declarante deberá contar con un certificado electrónico expedido por alguna de las autoridades de certificación aceptadas por el Banco de España. Además, los sujetos declarantes deberán contar con procedimientos y programas informáticos que les permitan guardar la información que remitan al Banco de España, para repetir, si fuera necesario las transmisiones realizadas. En todo caso, los sujetos declarantes deberán conservar los datos remitidos durante un plazo mínimo de 27 meses. Para obtener información adicional sobre el contenido de este documento puede dirigirse: MADRID Almagro, 9 · 28010 Madrid · Tel.: +34 915 247 100 / Fax: +34 915 247 124 Jorge Canta Socio - Cuatrecasas, Gonçalves Pereira jorge.canta@cuatrecasas.com +34 915 247 953 BARCELONA Diagonal, 444 · 08037 Barcelona · Tel.: +34 932 905 500 / Fax: +34 932 905 567 Miguel Cases Asociado Senior - Cuatrecasas, Gonçalves Pereira miguel.cases@cuatrecasas.com +34 932 905 447 WWW. CUATRE CAS AS. COM LEGAL FLASH I GESTIÓN DEL CO NOCIMI ENTO MERCANTIL 4 ANEXO I CATEGORÍA DEFINICIÓN Acciones, otras formas de participación en el capital y sus rendimientos Acciones, cotizadas o no. Otras formas de participación en el capital social. Aportaciones para compensar pérdidas. Compraventas de derechos de suscripción. Anticipos a cuenta de futuras ampliaciones de capital. American Depositary Receipts (ADR). Dotaciones a sucursales o establecimientos permanentes. Acciones cotizadas. Certificados representativos de acciones. Participaciones en fondos de inversión (excepto IIC). Instrumentos del mercado monetario. Bonos y obligaciones. Deben incluirse todos los valores depositados en el extranjero, independientemente de que deban declararse además en otros apartados. Cédulas hipotecarias. Strips. Pagarés. Emisiones o colocaciones en mercados extranjeros de valores negociables representativos de empréstitos, emitidos por el declarante. Certificados de depósito. Notas. Letras del tesoro. Emisiones de papel comercial o financiero. Participaciones directas del declarante en el capital de sociedades no residentes, así como las participaciones directas de no residentes en el declarante, independientemente de donde se encuentren depositados (en entidades residentes o no). Las participaciones directas en sociedades no cotizadas se declararán siempre que superen el 10%. Valores negociables depositados en entidades no residentes y emisiones negociables de la declarante en el exterior rendimientos. y sus ALGUNOS EJEMPLOS Ventas en firme y saldos mantenidos por residentes, en valores negociables depositados en entidades no residentes, (con independencia de que estén o no emitidos por residentes) CATEGORÍA Valores de renta fija no negociables y sus rendimientos Adquisiciones/cesiones temporales, préstamos de valores y sus rendimientos Prestamos, créditos, depósitos, cuentas y sus rendimientos Suelos, terrenos, inmuebles y sus rendimientos WWW. CUATRE CAS AS. COM DEFINICIÓN Operaciones de financiación y sus saldos, materializadas en valores que no sean negociables en un mercado organizado. Compras o cesiones de valores en las que existe un compromiso para vender o recomprar, en un futuro y a un precio determinado, valores de la misma emisión y mismo valor nominal que los adquiridos o vendidos. Los préstamos de valores comprenden las operaciones en las que el poseedor de los valores los entrega a una contrapartida, que se compromete a devolverlos, pagando un interés o comisión. Se incluyen los préstamos y créditos financieros, recibidos de o concedidos a no residentes, independientemente de cómo se instrumenten. Adquisición por residentes (o por no residentes) de la propiedad y demás derechos reales sobre bienes ALGUNOS EJEMPLOS Obligaciones. Pagarés. Bonos. Emisiones privadas. Operaciones de “buy-sell-back”. Operaciones “reverse repo”. Operaciones “sell-buy-back”. Operaciones repo. Préstamos de valores con garantía de efectivo o de valores. Créditos. Préstamos/créditos recibidos de sindicatos bancarios. Préstamos subordinados. Financiaciones concedidas a no residentes. Cuentas de ahorro, corrientes y entidades de crédito no residentes. Cash-pooling. Cuentas mutuas. Cuentas inter-empresa. Cuentas abiertas con no residentes que no sean una entidad de crédito. Los inmuebles adquiridos en régimen de multipropiedad. La compra de al menos el 10% de la propiedad de un depósitos a plazo en CATEGORÍA DEFINICIÓN ALGUNOS EJEMPLOS inmuebles situados en el exterior (o en España). Derivados financieros Créditos comerciales ligados a operaciones con no residentes no incluidas en los epígrafes anteriores Posiciones y transacciones con derivados financieros de cualquier clase. Cualquier facilidad crediticia con independencia de cuál sea el periodo del aplazamiento, concedida al comprador no residente en operaciones de exportación de bienes y servicios, por el exportador residente; y las facilidades crediticias del suministrador o tercero financiador no residente, en operaciones de importación de bienes y servicios, concedidas al importador residente. inmueble para fines comerciales. Los inmuebles adquiridos en régimen de leasing financiero. Los gastos de exploración de recursos naturales. Las expropiaciones de terrenos e inmuebles. Derivados negociados en mercados organizados extranjeros. Inversiones/desinversiones en derivados emitidos en mercados no organizados, incluyendo opciones sobre acciones de empleados. Permutas financieras, F.R.A. y compra venta de divisas a plazo. Depósitos reembolsables en garantía de derivados financieros. Aplazamientos de pago. Anticipos a cuenta. Provisiones. Además, deben incluirse cualquier otro cobro o pago con no residentes derivados de transacciones u operaciones que no figuren detalladas en ninguna otra categoría. © 2012 CUATRECASAS, GONÇALVES PEREIRA. Todos los derechos reservados. Este documento es una recopilación de información jurídica elaborado por Cuatrecasas, Gonçalves Pereira. La información o com entarios que se incluyen en el mismo no constituyen asesoramiento jurídico alguno. Los derechos de propiedad intelectual sobre este documento son titularidad de Cuatrecasas, Gonçalves Pereira. Queda prohibida la reproducción en cualquier medio, la distribución, la cesión y cualquier otro tipo de utilización de este documento, ya sea en su totalidad, ya sea en forma extractada, sin la previa autorización de Cuatrecasas, Gonçalves Pereira . WWW. CUATRE CAS AS. COM