here

Anuncio

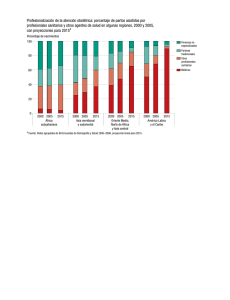

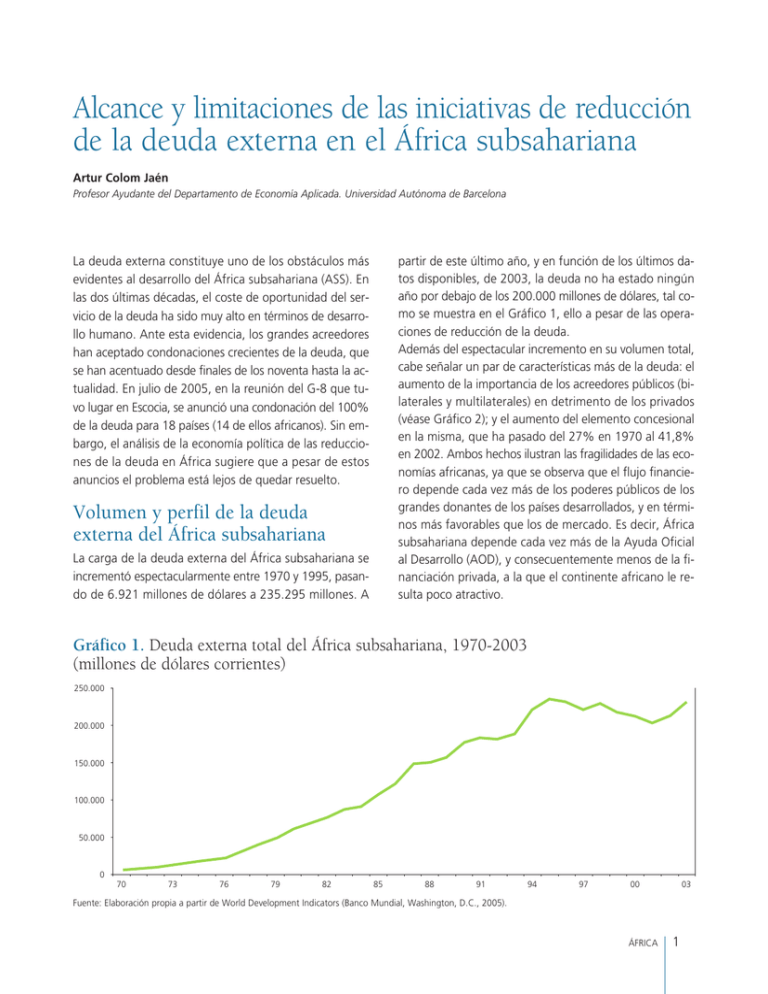

Alcance y limitaciones de las iniciativas de reducción de la deuda externa en el África subsahariana Artur Colom Jaén Profesor Ayudante del Departamento de Economía Aplicada. Universidad Autónoma de Barcelona partir de este último año, y en función de los últimos datos disponibles, de 2003, la deuda no ha estado ningún año por debajo de los 200.000 millones de dólares, tal como se muestra en el Gráfico 1, ello a pesar de las operaciones de reducción de la deuda. Además del espectacular incremento en su volumen total, cabe señalar un par de características más de la deuda: el aumento de la importancia de los acreedores públicos (bilaterales y multilaterales) en detrimento de los privados (véase Gráfico 2); y el aumento del elemento concesional en la misma, que ha pasado del 27% en 1970 al 41,8% en 2002. Ambos hechos ilustran las fragilidades de las economías africanas, ya que se observa que el flujo financiero depende cada vez más de los poderes públicos de los grandes donantes de los países desarrollados, y en términos más favorables que los de mercado. Es decir, África subsahariana depende cada vez más de la Ayuda Oficial al Desarrollo (AOD), y consecuentemente menos de la financiación privada, a la que el continente africano le resulta poco atractivo. La deuda externa constituye uno de los obstáculos más evidentes al desarrollo del África subsahariana (ASS). En las dos últimas décadas, el coste de oportunidad del servicio de la deuda ha sido muy alto en términos de desarrollo humano. Ante esta evidencia, los grandes acreedores han aceptado condonaciones crecientes de la deuda, que se han acentuado desde finales de los noventa hasta la actualidad. En julio de 2005, en la reunión del G-8 que tuvo lugar en Escocia, se anunció una condonación del 100% de la deuda para 18 países (14 de ellos africanos). Sin embargo, el análisis de la economía política de las reducciones de la deuda en África sugiere que a pesar de estos anuncios el problema está lejos de quedar resuelto. Volumen y perfil de la deuda externa del África subsahariana La carga de la deuda externa del África subsahariana se incrementó espectacularmente entre 1970 y 1995, pasando de 6.921 millones de dólares a 235.295 millones. A Gráfico 1. Deuda externa total del África subsahariana, 1970-2003 (millones de dólares corrientes) 250.000 200.000 150.000 100.000 50.000 0 70 73 76 79 82 85 88 91 94 97 00 03 Fuente: Elaboración propia a partir de World Development Indicators (Banco Mundial, Washington, D.C., 2005). ÁFRICA 1 Gráfico 2. Estructura de la deuda a largo plazo del África subsahariana, por tipos de acreedor (en porcentaje sobre el volumen total de deuda) 100 90 80 70 60 50 40 30 20 10 0 1970 1980 Privado 1990 Bilateral 1996 2002 Multilateral Fuente: Elaboración propia a partir de Global Development Finance (FMI, Washington, D.C., 2004). Orígenes del endeudamiento africano Entre los principales factores explicativos de este masivo endeudamiento encontramos una amalgama de factores internos y externos. Entre los de orden externo destacaremos: a) Las crisis del petróleo de los años 1973-1974 y 19791980, y la recesión global de principios de los ochenta. El aumento de los precios del petróleo no sólo tuvo un impacto negativo sobre la balanza de pagos de los países importadores de petróleo. La segunda subida de precios coincidió con la puesta en marcha en EE.UU. de políticas monetaristas que significaron un notable aumento de los tipos de interés reales, que dificultaron enormemente la gestión de la deuda externa. La recesión global de principios de los años ochenta deprimió la demanda de exportaciones africanas, hecho que coincidió con el deterioro de la relación real de intercambio. Sin embargo, se creyó que la crisis duraría poco, de modo que numerosos gobiernos se apoyaron en el crédito externo para solventar los desequilibrios sobrevenidos en tan corto lapso de tiempo. b) El ajuste estructural de corte neoliberal a que se ven sometidos la mayor parte de los países africanos de la mano del Banco Mundial y el Fondo Monetario Internacional (FMI). Ante la crisis de principios de los ochenta señala- 2 REGIONES Y PAÍSES da más arriba, la inversión y el crédito privados, ya fueran de origen interno o extranjero, bajaron mucho. Además, los problemas de liquidez ante el pago de las obligaciones de la deuda eran cada vez más asfixiantes. Así, los gobiernos africanos, ante las urgencias financieras, se vieron obligados a ponerse en manos de las grandes instituciones multilaterales, particularmente del Banco Mundial y del FMI. A cambio de nuevos préstamos, se obligaba a los gobiernos a someterse a un programa de ajuste estructural de corte neoliberal, acorde con el giro ideológico que tuvo lugar en el mundo occidental a principios de los ochenta. El escaso crecimiento económico producto de estas políticas y del entorno internacional han dificultado el servicio de la deuda, acumulándose los atrasos. c) La evolución adversa para numerosos países de la relación real de intercambio (RRI), derivada de una estructura económica basada en la exportación de unos pocos productos básicos, cuyo precio se deterioró a partir de mediados de los setenta. A finales de los años noventa, los niveles de la RRI eran inferiores en un 21% a los registrados en los primeros años setenta para el conjunto del ASS. Según cálculos del Banco Mundial, entre 1970 y 1997, las pérdidas acumulativas de la RRI en el caso de los países no exportadores de petróleo del ASS ascendieron al 119% del PIB de la región en 1997, y a un 51% y un 68% de las corrientes netas acumulativas de recursos y de las transferencias netas de recursos a la región, respectivamente. Las proyecciones sobre la evolución de los precios de exportación eran optimistas a principios de la década de los setenta, y ello condujo a una política de crédito fácil cuyas expectativas no se cumplieron, tanto por parte de deudores como de acreedores. En el capítulo de los factores explicativos de orden interno cabe destacar los siguientes: a) La naturaleza autoritaria de numerosos gobiernos africanos. Esto fue a menudo fuente de corrupción a gran escala, y también de un uso represivo de los recursos financieros disponibles. En este sentido, una parte de la deuda externa africana se podría considerar deuda odiosa1, que se define como deuda en la que ha incurrido un gobierno no para beneficio de su población, sino para fortalecer su autoritarismo, reprimir a la oposición, y 1 Véase http://www.odiousdebts.org alimentar la corrupción. Este factor tuvo particular relevancia hasta principios de los años noventa. b) Los conflictos armados. Estos hay que considerarlos no sólo desde el punto de vista estrictamente financiero de sus costes directos, sino desde el de la pérdida de estabilidad institucional, capital físico y humano. Costes todos ellos que pueden traducirse en términos de crecimiento económico perdido. c) La fuga de capitales. Una fracción sustancial de los créditos y préstamos ha sido “capturada” por miembros de las elites políticas africanas, y canalizada al exterior en forma de fuga de capitales. A través de este mecanismo, la deuda externa pública ha sido transformada en activos privados en el extranjero. En un célebre artículo, Boyce y Ndikumana (2001) estiman, a partir de un estudio de 30 países del ASS, que en el período 1970-1996 la fuga de capitales total ha sido de aproximadamente 187.000 millones de dólares, a precios de 1996. Si se incluyen los intereses devengados, el stock de capital fugado para la muestra de países sube hasta 247.000 millones de dólares, cifra equivalente al 145% del total de la deuda de esos mismos países en 1996. En otras palabras, ASS es acreedora neta frente al resto del mundo en el sentido de que los activos en el extranjero, medidos como el stock de capital fugado, exceden a los pasivos frente al resto del mundo, medidos como stock de deuda externa. La diferencia sustancial es que mientras los activos están en manos privadas, los pasivos son las deudas públicas de los gobiernos africanos. Estos investigadores también concluyeron que los préstamos alimentan la fuga de capitales. En el período 1970-1996, aproximadamente 80 centavos de cada dólar que llegaba prestado volvía como capital fugado el mismo año. Esto sugiere que los préstamos externos financiaban directamente la fuga de capitales. Aún más, por cada dólar añadido a la deuda total de un país, se generaban aproximadamente 3,5 centavos de fuga de capital en los años siguientes, hecho que sugiere que la fuga de capitales ha sido también una respuesta al deterioro del entorno económico asociado al crecimiento de la carga de la deuda. d) La mala gestión. En numerosos casos, el flujo de recursos asociado al endeudamiento se ha dedicado a proyectos de dudosa viabilidad económica y financieramente mal gestionados. En algunos de estos casos, los proyectos tenían un interés más político que económico. La mala gestión se debe a la falta de capacidades locales, pero en algunos casos también a los intereses de los prestamistas, que han buscado persuadir a los gobiernos africanos para que aceptaran créditos sin tener mucho en cuenta la viabilidad económica del proyecto propuesto. Este hecho también es reflejo de la naturaleza políticamente dependiente de los gobiernos africanos. La nefasta gestión de la crisis de la deuda externa Llama poderosamente la atención el nivel de atrasos en los pagos, un claro indicador de la incapacidad de los deudores africanos para hacer frente a sus obligaciones financieras. En 1995, por ejemplo, los atrasos acumulados de la amortización del principal habían sobrepasado en ASS los 41.000 millones de dólares. Todavía más espectacular es constatar que entre 1970 y 2002, el subcontinente recibió 294.010 millones de dólares en préstamos, pagó 268.302 millones en concepto de servicio de esta deuda, y que sin embargo el stock total de deuda continuó en 210.685 millones de dólares. Esto se debe a que un impago produce un aumento del capital a amortizar, y consecuentemente un aumento en las futuras obligaciones de servicio de la deuda. Estos datos ilustran perfectamente la nefasta gestión que se ha hecho de la crisis de la deuda externa en el ASS, y por extensión en el conjunto del mundo en desarrollo. Nefasta desde el punto de la estricta eficiencia económica, ya que el servicio de la deuda ha superado en mucho el valor actualizado neto (VAN) del total de la deuda en el momento de ser contraída, lo que sugiere que unas cancelaciones a tiempo hubieran sido menos perjudiciales, tanto para el deudor como para el acreedor. El control absoluto de la gestión de la crisis ha correspondido a los acreedores. Ello ha tenido como consecuencia que los intereses de éstos han prevalecido sobre los de los deudores. Por otro lado, desde el estallido de la crisis de la deuda, a principios de los ochenta, hasta la actualidad, las continuas y largas negociaciones en el marco del Club de París y el Club de Londres, reprogramando pagos y concediendo más créditos para pagar atrasos, y la creencia de que las dificultades se debían a falta de liquidez y no a falta de solvencia, han agravado el problema en lugar de resolverlo. ÁFRICA 3 De Toronto a Gleneagles pasando por Lyon: El periplo de la reducción de la deuda en África Las iniciativas de reducción de la deuda en África cuentan con tres décadas de existencia. Sin embargo, no es hasta finales de la década de los noventa cuando las condonaciones llegan a ser realmente sustanciosas, lo que sin duda es señal de la insostenibilidad de esa carga. Veamos a continuación los diversos mecanismos empleados a lo largo del tiempo: 1. Los mecanismos tradicionales de reducción de la deuda. La crisis de la deuda de principios de los años ochenta constituyó una amenaza para el conjunto del sistema financiero. Así, los intentos iniciales de gestionar dicha crisis en el ámbito internacional (como el Plan Brady de 1989), se centraron en la deuda comercial de los grandes países deudores, como Brasil y México. Para los países africanos, encuadrados en su mayor parte en la categoría de países de bajo ingreso, la reducción de la deuda se ha llevado a cabo tradicionalmente en el contexto del Club de París2, que agrupa a los acreedores bilaterales, y condicionada a la adopción de medidas de ajuste estructural supervisadas por el FMI. Desde principios de los años ochenta, los países africanos empezaron a acudir recurrentemente a las negociaciones del Club de París. La fecha en la que un país acudía por primera vez se convertía en la denominada “fecha de corte”. Solamente la deuda contraída con anterioridad a esa fecha era objeto de negociación (con algunas excepciones puntuales), en términos que progresivamente se tornarían más favorables para los países deudores (véase Cuadro 1). Por otra parte, la deuda multilateral nunca era objeto de negociación. 2. La Iniciativa PPAE. La evidencia de la insostenibilidad de la deuda condujo en 1996 a involucrar, en aplicación de lo acordado en el G-8, a los acreedores multilaterales, singularmente al Banco Mundial y al FMI. Lo que se conoce como la Iniciativa Países Pobres Altamente Endeudados, o PPAE (HIPC son sus siglas en inglés), es un paquete de medidas de reducción de la deuda sensiblemente diferentes a las anteriores. La cantidad de deuda a condonar se determina a partir de un análisis de sostenibilidad de la deuda en el tiempo. Los requisitos 2 Véase http://www.clubdeparis.org 4 REGIONES Y PAÍSES para ser país elegible para beneficiarse de la Iniciativa PPAE eran dos: (i) ser elegible únicamente para las ventanillas concesionales del Banco Mundial y el FMI, y (ii) tener una deuda insostenible según una serie de criterios macroeconómicos3. La Iniciativa PPAE estaba programada para implementarse en tres fases. En la primera, si el país elegible llevaba un mínimo de tres años aplicando correctamente un programa del FMI, alcanzaba el llamado Punto de Decisión, en el que se abría un proceso de búsqueda de financiación por parte de la comunidad internacional para llevar a cabo la condonación de la deuda requerida para alcanzar su sostenibilidad. Si el país se mantenía después en la senda de las reformas durante tres años más, se alcanzaba el Punto de Culminación, momento en el que la reducción de la deuda se hacía efectiva. Para no comprometer la capacidad financiera de las instituciones multilaterales implicadas, de sus costes se hacía cargo un fondo fiduciario (HIPC Trust Fund) alimentado con contribuciones bilaterales. 3. La Iniciativa PPAE Reforzada. Tres años después del lanzamiento de la Iniciativa PPAE, la tozuda realidad indicaba que el esquema original era claramente limitado, ya que solamente seis países (Bolivia, Burkina Faso, Costa de Marfil, Malí, Mozambique y Uganda) habían alcanzado el Punto de Decisión. Así, en la reunión anual de otoño de 1999 del FMI y el Banco Mundial, se formalizó la decisión del G-8, tomada en Colonia en junio de ese año, de reforzar la Iniciativa. El reforzamiento se puede concretar en cuatro aspectos: (i) aumentan los montos condonables (véase Cuadro 1); (ii) se rebajan los umbrales de los indicadores de elegibilidad para la Iniciativa4; (iii) se acuerda conceder reducciones interinas de la deuda una vez alcanzado el Punto de Decisión, y (iv) se obliga a los países beneficiarios a elaborar un Documento Estratégico de Lucha contra la Pobreza (DELP)5, cuya puesta en marcha durante como mínimo un año será una conditio sine qua non para alcanzar el Punto 3 Tener una ratio VAN de la deuda total respecto a las exportaciones entre el 200% y el 250% o más; una ratio del servicio de la deuda respecto las exportaciones entre el 20% y el 25% o más; y una ratio VAN de la deuda total respecto los ingresos fiscales del 280% o más. 4 Las ratios descritas en la nota a pie de página anterior se rebajan respectivamente al 150%, 15% y 250%. 5 Los DELP (Poverty Reduction Strategy Papers, PRSP en inglés) constituyen actualmente el principal instrumento de planificación de los programas del Banco Mundial y el FMI, y sirven de referencia al resto de donantes. Cuadro 1. Iniciativas de reducción de la deuda bilateral y multilateral Fecha/términos de la reestructuración Deuda multilateral 1975-1988: Deuda del Club de París reprogramada pero no cancelada, o en todo caso reducida en VAN mediante reducciones del tipo de interés. No aplicable. 1988: Términos de Toronto bajo los cuales, por primera vez, la deuda bilateral puede ser reducida en VAN en un 33,3%. No aplicable. 1991: Términos de Londres, se incrementa el nivel de reducción hasta el 50% del VAN de la deuda bilateral. No aplicable. 1994: Términos de Nápoles, se incrementa el nivel de reducción hasta el 67% del VAN de la deuda bilateral. No aplicable. 1996: Términos de Lyon (Iniciativa PPAE), se eleva el nivel de reducción hasta el 80% del VAN. Reducción hasta alcanzar la sostenibilidad de la deuda. 1999: Términos de Colonia (Iniciativa PPAE Reforzada), se eleva el nivel hasta el 90% del VAN, o más si es necesario para alcanzar la sostenibilidad de la deuda en el marco de la Iniciativa. Reducción hasta alcanzar la sostenibilidad de la deuda. 2005: Condonación del 100% de la deuda con fecha de corte a 31 de diciembre de 2004. Iniciativa Multilateral de Reducción de la Deuda (Gleneagles): Reducción del 100% de la deuda del Banco Mundial, el FMI y el Banco Africano de Desarrollo. Fuente: Elaboración propia a partir de UNCTAD (2004). de Culminación. El cuestionamiento del modelo neoliberal tras la crisis financiera del sudeste asiático en 1997 y 1998, y la evidencia del crecimiento de la pobreza en numerosos países fuertemente intervenidos por el Banco Mundial y el FMI, despertó los urgentes deseos de recuperación de la legitimidad de estas instituciones. Así, es en este contexto en el que se debe valorar el lanzamiento de la Iniciativa PPAE Reforzada, ahora ya vinculada a la reducción de la pobreza. En términos financieros, a finales de 2005 el total de deuda condonable en el contexto de la Iniciativa PPAE Reforzada asciende a 38.200 millones de dólares en VAN. Un 36% de los costes corresponde al Club de París y un 52% a las instituciones multilaterales; el resto es deuda bilateral fuera del Club de París, y deuda privada. 4. La Iniciativa de Reducción Multilateral de la Deuda. Finalmente, en julio de 2005 en Gleneagles (Escocia), y en el contexto de la reunión anual del G-8, tras unos meses de negociaciones entre el Reino Unido, EE.UU., Francia, Alemania y Japón, se acordó profundizar en la reducción de la deuda de los países más pobres. Aunque formalmente la nueva Iniciativa de Reducción Multilateral de la Deuda no está enmarcada en la Iniciativa PPAE Reforzada, es de facto una etapa más de ésta, ya que solamente son elegibles para la misma los países que hayan alcanzado el Punto de Culminación de la Iniciativa PPAE Reforzada (véase Cuadro 2). La principal novedad reside en que se abandona la noción de sostenibilidad de la deuda, y se pasa a condonar directamente el 100% de la deuda del FMI, el Banco Mundial y el Banco Africano de Desarrollo (BAfD). La fecha de corte considerada es el 31 de diciembre de 2004. Sin embargo, las condicionalidades previas se mantienen, esto es, hay que tener en marcha un programa con el FMI, y una estrategia de reducción de la pobreza. A pesar de que los titulares de prensa insistían en un mon- Cuadro 2. Estado actual de la Iniciativa PPAE (a 1 de febrero de 2006) Países que han alcanzado el Punto de Culminación (18) Países que han alcanzado el Punto de Decisión (10) Países elegibles que no han entrado en la Iniciativa (10) Benín, Bolivia, Burkina Faso, Etiopía, Ghana, Guyana, Honduras, Madagascar, Malí, Mauritania, Mozambique, Nicaragua, Níger, Ruanda, Senegal, Tanzania, Uganda, Zambia. Burundi, Camerún, Chad, República Democrática del Congo, Gambia, Guinea, Guinea-Bissáu, Malawi, Santo Tomé y Príncipe, Sierra Leona. República Centroafricana, Comoras, República Democrática del Congo, Costa de Marfil, Laos, Liberia, Myanmar, Somalia, Sudán, Togo. Fuentes: Banco Mundial y FMI. ÁFRICA 5 to global condonado de 40.000 millones de dólares para los primeros 18 países, en VAN esa cifra se queda en 17. A pesar de que en el caso del FMI la condonación no significa reducción alguna de los flujos habituales de asistencia, en el caso del BAfD y del Banco Mundial, cada dólar condonado en servicio de la deuda significa un dólar menos en ayuda financiera. Paradójicamente, esto puede significar que países que últimamente no estaban pagando el servicio de esta deuda vean disminuir sus recursos disponibles. Por otro lado, nada se dice de la deuda de los 19 acreedores multilaterales restantes que existen para África. En cualquier caso, el entusiasmo de las declaraciones de los acreedores contrasta con la realidad financiera del acuerdo6. Limitaciones de las iniciativas de reducción de la deuda en África En todas estas iniciativas se pueden identificar algunas limitaciones, que sintetizamos a continuación7: - Las condicionalidades. A pesar de la retórica de la apropiación de las políticas de desarrollo por parte de los países receptores de ayuda, la realidad nos indica que las iniciativas más recientes de reducción de la deuda continúan fuertemente condicionadas a la adopción de políticas afines a los planteamientos de los grandes donantes. En particular, el sesgo introducido hacia la reducción de la pobreza que se desprende de la obligatoriedad de elaboración e implementación de un Documento Estratégico de Lucha contra la Pobreza tiene más de estético y retórico que de cambio de planteamientos de fondo. El análisis pormenorizado de los procesos de elaboración y los contenidos de estos DELP revela que la lógica del ajuste estructural y la liberalización no ha desaparecido, lo que sugiere que en nombre de la reducción de la deuda y la lucha contra la pobreza se pretende una suerte de ajuste permanente. – El cálculo de la sostenibilidad de la deuda. La Iniciativa PPAE lleva implícito un cálculo de sostenibilidad de la deuda externa, cuya definición es arbitraria, en el sentido en que las asunciones macroeconómicas que implica pueden ser adecuadas o no dependiendo del país. Por ejemplo, las tasas de crecimiento previstas para di6 Véase http://www.worldbank.org/debt para seguir la actualidad y los detalles de estas iniciativas. 7 Véase http://www.eurodad.org para seguir los debates críticos acerca de estas iniciativas. 6 REGIONES Y PAÍSES cho cálculo son a todas luces excesivas teniendo en cuenta el historial y su característica volatilidad. Por otro lado, el comportamiento errático de los mercados de materias primas, de los que dependen en gran medida los PPAE, han dado al traste en numerosas ocasiones con los cálculos de sostenibilidad. – El ámbito de aplicación: Los casos de Nigeria y Kenia. Grandes países fuertemente endeudados, y con graves problemas de desarrollo humano, han quedado fuera de estas iniciativas: en África son particularmente significativos los casos de Nigeria y Kenia. En lo que se refiere al gigante petrolero, con un Índice de Desarrollo Humano (IDH) menor que el de diez PPAE, la aplicación estricta de los criterios de acceso a la Iniciativa PPAE no ha permitido su inclusión, ya que puede recibir créditos no concesionales por parte del Banco Mundial en virtud de su tamaño, aunque en realidad no haga nunca recurso a esta fuente de financiación. Sin embargo, nadie duda en considerar a Nigeria un país con fuertes problemas financieros derivados de su alto endeudamiento. Recientemente, en el marco del Club de París se le ha acordado una reducción del 67% de la deuda (previa a la fecha de corte, 16 de diciembre de 1986), siempre condicionada al cumplimiento satisfactorio de un programa del FMI. En el caso de Kenia, lo que hace que el país no sea elegible para la Iniciativa PPAE es la presencia de una abultada deuda interna, fruto de una época de difícil acceso al crédito concesional internacional, ya que ésta no es considerada en los cálculos de sostenibilidad. – La contabilización. Si analizamos la gestión de la deuda externa como parte integrante del sistema de cooperación internacional al desarrollo en ASS, surgen algunas incoherencias desde el punto de vista de la contabilización de los flujos de la AOD, según las normas del Comité de Ayuda al Desarrollo (CAD) de la OCDE. Para una mayor transparencia, ésta debería ser en términos netos; esto es, que a los flujos de AOD se debería restar el servicio de la deuda de los créditos y préstamos destinados a proyectos y programas de desarrollo. Asimismo, otra medida que favorecería la transparencia es la periodificación en la contabilización de las cancelaciones de deuda por parte de los acreedores. Actualmente, cuando un país o una institución ejecutan una cancelación de deuda, el CAD permite que se contabilice como AOD todo el monto del principal que queda por amortizar, aunque sea un crédito a 40 años. Esto hace que en las cuentas públicas y en la prensa aparezcan condonaciones con cifras infladas que no son reales, sino nominales. En realidad, el país deudor se ahorra solamente el servicio de la deuda de ese año, no el valor nominal total del crédito. Más aún, en la mayor parte de los casos, esa deuda no se pagaría jamás. Independientemente de la operación contable nominal en las cuentas públicas del país acreedor, debería constar como AOD solamente el servicio de la deuda ahorrado ese año. Se evitaría así que, por ejemplo, figuraran en 2003 1.300 millones de dólares de AOD a Etiopía cuando en realidad el país se ahorró solamente entre 20 y 40 millones de servicio de la deuda. Enfoques alternativos a las iniciativas del G-8 A continuación se exponen algunos enfoques alternativos a la Iniciativa PPAE. En muchos casos se trata de propuestas que podrían considerarse complementarias de ésta. a) El Desarrollo Humano o los Objetivos de Desarrollo del Milenio como medida de la sostenibilidad de la deuda. ¿Qué cantidad debe pagar en concepto de servicio de la deuda un país con el 50% o 60% de la población por debajo del umbral de la pobreza? Ante esta pregunta, numerosas ONG e instituciones como la UNCTAD reclaman que el cálculo de sostenibilidad de la deuda no se haga a partir de criterios macroeconómicos y financieros, sino del IDH o el grado de satisfacción de los Objetivos de Desarrollo del Milenio del Programa de las Naciones Unidas para el Desarrollo (PNUD). Así, el alcance de la condonación de la deuda en África sería muchísimo más profundo en términos financieros, y además debería generar un flujo de ayuda financiera suplementario por parte de los grandes donantes. b) Aplicación de la doctrina de la deuda odiosa. Boyce y Ndikumana (2001) proponen que los gobiernos africanos repudien selectivamente deuda que pueda considerarse odiosa, invocando el derecho internacional y los precedentes históricos. Un mercado de capitales que funcione correctamente exige que los acreedores asuman las consecuencias de préstamos imprudentes. Pensar que los acreedores deben cobrar siempre, independientemente de cómo y a quién se le ha prestado es indefendible. Siguiendo esta lógica, los gobiernos africanos deben solamente aceptar los pasivos generados por endeudamiento que haya sido dedicado a financiar bona fide proyectos de desarrollo. c) Constitución de un tribunal de arbitraje internacional. Con un enfoque original, Raffer (2003) propone que se forme un tribunal de arbitraje internacional sobre la cuestión de la deuda. Para este autor, la nefasta gestión de la deuda se explica principalmente porque los acreedores son jueces y parte. Se hace necesario, por lo tanto, una instancia independiente y con autoridad, un tribunal que determine hasta qué punto deben pagar los países deudores sin que ello perjudique sus perspectivas de desarrollo. Conclusiones Sin ánimo de agotar el debate, se pueden apuntar un par de conclusiones. Primeramente, y más allá de las limitaciones técnicas señaladas, las iniciativas de reducción de la deuda en África no permiten afirmar que los problemas de endeudamiento no vayan a volver a aparecer en el futuro, en la medida en que los bloqueos estructurales persisten, y las condicionalidades asociadas a la reducción de la deuda van en la dirección del ajuste estructural de corte neoliberal, enfoque que se ha revelado ineficaz en el contexto africano. En segundo lugar, en ningún momento se ha cuestionado la autoridad del acreedor para gestionar las finanzas y las políticas del deudor, lo que en el contexto africano significa un ámbito más de control y tutela de Occidente. Mientras la deuda externa continúe gestionada en favor del acreedor, el escenario será poco beneficioso para el deudor. Orientación bibliográfica Boyce, J. y L. Ndikumana (2001): “Is Africa a Net Creditor? New Estimates of Capital Flight from Severely Indebted Sub-Saharan Countries, 1970-1996”, en Journal of Development Studies, 38 (2), págs. 27-56. Cairó, G. y A. Colom (2003): “El alivio de la deuda en África: ¿Hacia la reducción de la pobreza?”, en Información Comercial Española. Revista de Economía, nº. 804, enero-febrero, págs. 257-272. Raffer, K. (2003): “Deuda externa y procedimiento de arbitraje internacional”, en J. A. Alonso y V. FitzGerald (eds.): Financiación del desarrollo y coherencia en las políticas de los donantes, La Catarata, Madrid. UNCTAD (2004): Debt Sustainability: Oasis or Mirage?, UNCTAD, Nueva York y Ginebra. Disponible on line en: http://www.unctad.org ÁFRICA 7