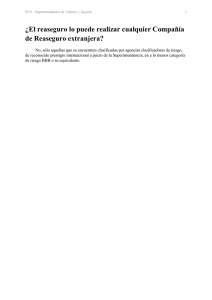

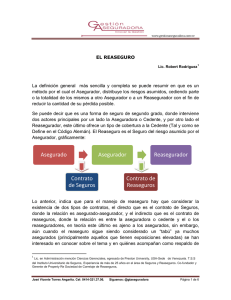

reaseguro - Libros UNAM

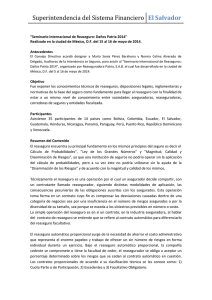

Anuncio