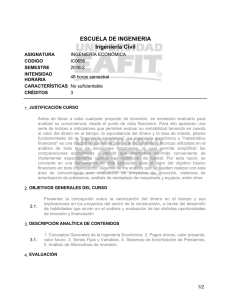

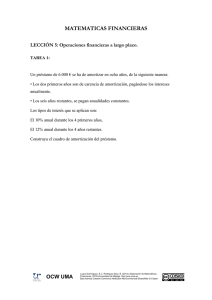

iniciación teorico-práctica a las matemáticas financieras ii

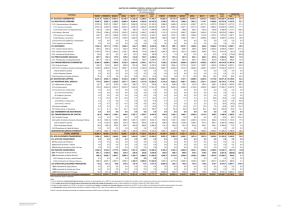

Anuncio