Tributación - Fiscal impuestos

Anuncio

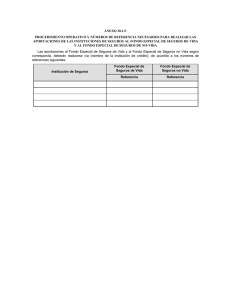

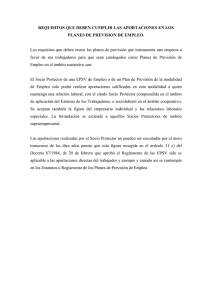

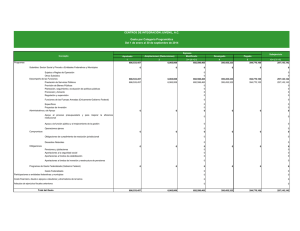

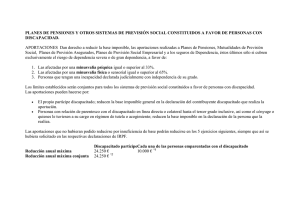

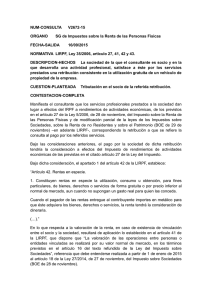

T ributación «TRATAMIENTO EN EL IMPUESTO SOBRE LA RENTA DE LAS PERSONAS FÍSICAS DE LAS APORTACIONES Y PRESTACIONES EN LOS DISTINTOS SISTEMAS DE PREVISIÓN SOCIAL» T. Pérez Martínez Es sabido que en los países desarrollados se está registrando un proceso de envejecimiento de la población, lo que a lo largo de los últimos años ha conllevado un gran esfuerzo legislativo por dar una regulación adecuada en el Impuesto sobre la Renta de las Personas Físicas a los sistemas de previsión social tanto públicos como privados. Como esta regulación se encuentra dispersa a lo largo del articulado de la Ley del Impuesto (LIRPF) y de su reglamento de desarrollo (RIRPF) en este trabajo se esquematiza agrupando los sistemas con idéntico o similar tratamiento tanto en las aportaciones realizadas al mismo como en las prestaciones derivadas de las contingencias que cubre. SISTEMAS DE PREVISIÓN SOCIAL • Planes de Pensiones: son instituciones de previsión voluntaria y libre, sin personalidad jurídica, cuyas prestaciones pueden o no ser complementarias del sistema de Seguridad Social obligatorio, al que en ningún caso sustituyen. Sus prestaciones, en forma de renta o capital, tienen por objeto cubrir contingencias de jubilación; incapacidad laboral total y permanente para la profesión habitual o absoluta y permanente para todo trabajo así como la gran invalidez; muerte del partícipe o beneficiario; dependencia severa o gran dependencia [art. 8.6 del Texto Refundido de la Ley de Regulación de los Planes y Fondos de Pensiones (TRLRPFP)]. Junto a los sistemas de previsión social obligatoria (Seguridad Social, Clases Pasivas, Mutualidades Obligatorias de Funcionarios) se han ido creando instituciones de carácter voluntario que permiten complementar las prestaciones de dichos sistemas obligatorios con el objeto de que no se produzca una disminución significativa de la capacidad económica de las personas en el momento de producirse una de las contingencias que contemplan (jubilación, invalidez o fallecimiento). Son sistemas de previsión social: 27 TRIBUTACIÓN CEFGESTIÓN – Las contingencias cubiertas solo pueden ser las previstas para los planes de pensiones. Los partícipes solo podrán hacer efectivos sus derechos consolidados en los supuestos de desempleo de larga duración (más de 12 meses) o de enfermedad grave (cualquier dolencia o lesión que incapacite para la actividad habitual por un período de al menos tres meses) (art. 8.8 del TRLRPFP). – Deben tener como cobertura principal la de jubilación. – El contrato es ilíquido (no rescatable) salvo en las excepciones previstas para los planes de pensiones (art. 8.8 del TRLRPFP). • Mutualidades de Previsión Social: son entidades aseguradoras que ejercen una modalidad aseguradora de carácter voluntario, complementaria al sistema de la Seguridad Social obligatorio, financiándose con aportaciones fijas o variables de sus mutualistas que se adhieren de forma voluntaria. • Planes individuales de ahorro sistemático: son contratos de seguros individuales de vida celebrados con entidades aseguradoras para constituir con los recursos aportados una renta vitalicia asegurada, debiendo cumplir los siguientes requisitos: – El contribuyente debe ser el contratante asegurado y beneficiario. • Planes de Previsión Asegurados: son contratos de seguro de vida que deben cumplir los siguientes requisitos: – La aportación anual máxima es de 8.000 euros, no pudiendo superar en total 240.000 euros a lo largo de la vida del contrato. – El contribuyente debe ser tomador, asegurado y beneficiario. – Las contingencias cubiertas solo pueden ser las previstas para los planes de pensiones. – La duración mínima del contrato debe ser de 10 años. – El cobro de la prestación debe ser necesariamente en forma de renta vitalicia. – Deben tener como cobertura principal la de jubilación. • Seguros de dependencia: son seguros que tienen por objeto cubrir exclusivamente el riesgo de dependencia severa (cuando la persona necesita ayuda para realizar varias actividades básicas de la vida diaria dos o tres veces al día pero no requiere el apoyo permanente de un cuidador) o gran dependencia (cuando necesita el apoyo continuo de un cuidador) y aseguran un tipo de interés. – Tienen que garantizar un tipo de interés. – El contrato es ilíquido (no rescatable) salvo en las excepciones previstas para los planes de pensiones (art. 8.8 del TRLRPFP). • Planes de Previsión Social Empresarial: son contratos de seguro colectivo que instrumentan compromisos por pensiones asumidos por las empresas con sus trabajadores y que tienen que cumplir los siguientes requisitos: Todos ellos tienen un tratamiento fiscal específico y diferenciado del resto de seguros, por lo que, en base a una clasificación en cinco grupos que incluye otros seguros, estudiaremos las consecuencias fiscales de las aportaciones (primas) y prestaciones en cada uno de ellos: – El tomador del seguro debe ser la empresa y los beneficiarios los trabajadores. 28 TRIBUTACIÓN CEFGESTIÓN 1.º SEGURIDAD SOCIAL/CLASES PASIVAS/ M U T U A L I D A D E S O B L I G ATO R I A S DE FUNCIONARIOS/COLEGIOS DE HUÉRFANOS Y SIMILARES • – Las exenciones previstas en el artículo 7 de la LIRPF. – La reducción del 40 por 100 para estas prestaciones contenida en el artículo 18.3 de la LIRPF, aplicable cuando el rendimiento se obtenga en forma de capital y hayan transcurrido más de dos años desde la primera aportación (este último requisito no será aplicable a las prestaciones por invalidez). Tratamiento de las aportaciones o cotizaciones: Son gasto deducible para determinar el rendimiento neto del trabajo (art. 19 de la LIRPF): – La reducción del 40 por 100 para estas prestaciones regulada en el artículo 18.2, cuando estén calificadas en el artículo 11 del RIRPF como obtenidas de forma notoriamente irregular en el tiempo, siempre que se imputen en un único período impositivo. – Las cotizaciones a la Seguridad Social o a mutualidades generales obligatorias de funcionarios. – Las detracciones por derechos pasivos. – Las cotizaciones a los colegios de huérfanos o entidades similares. Enumeramos las siguientes prestaciones: - Es importante resaltar que siguiendo la definición genérica de rentas en especie contenida en el artículo 42 de la Ley, cuando la empresa satisface la cotización que corresponde al trabajador se computará una renta del trabajo en especie por el importe de dicha cotización, sin perjuicio de su posterior consideración como gasto deducible. • – Pago único - Auxilio por defunción: prestaciones por entierro o sepelio, exentas // resto de prestación por fallecimiento, reducción 40 por 100. - Indemnización por lesiones permanentes no invalidantes: reducción 40 por 100. - Indemnización por incapacidad permanente parcial: reducción 40 por 100. Tratamiento de las prestaciones: Son rendimiento íntegro del trabajo (art. 17.2 de la LIRPF): - Indemnización en caso de muerte por accidente de trabajo o enfermedad profesional: reducción 40 por 100. – Las pensiones y haberes pasivos percibidos de los regímenes públicos de la Seguridad Social y clases pasivas y demás prestaciones públicas por situaciones de incapacidad, jubilación, accidente, enfermedad, viudedad o similares. - Prestación de pago único a tanto alzado por nacimiento o adopción de hijo, para familias numerosas, monoparentales y madres discapacitadas: exenta. - Prestación de pago único por parto o adopción múltiples: exenta. – Las prestaciones percibidas por los beneficiarios de mutualidades generales obligatorias de funcionarios, colegios de huérfanos y otras entidades similares. - Prestación de pago único por nacimiento o adopción de hijo: exenta. – Pago periódico Tres reglas debemos tener en cuenta a la hora de cuantificar estos rendimientos: - Subsidio por incapacidad temporal. 29 TRIBUTACIÓN CEFGESTIÓN régimen especial de autónomos de la Seguridad Social serán gasto deducible para el cálculo del rendimiento neto de actividades económicas en estimación directa con el límite máximo de 4.500 euros (art. 30.2 de la LIRPF). - Subsidio por maternidad. - Subsidio por paternidad. - Subsidio por riesgo durante el embarazo. - Subsidio por riesgo durante la lactancia natural. 2. El resto de aportaciones a mutualidades de previsión social que cumplan los requisitos del artículo 51.2 de la LIRPF y mutualidades de trabajadores por cuenta ajena reguladas en la disposición adicional novena de la LIRPF, se reducirá en la base imponible general, con el límite máximo conjunto para todas ellas incluyendo las realizadas a planes de pensiones, planes de previsión social empresarial, planes de previsión asegurados y seguros de dependencia, de la menor de las dos cantidades siguientes: - Pensión por incapacidad permanente total. - Pensión por incapacidad permanente absoluta: exenta. - Pensión de gran invalidez: exenta. - Pensión de invalidez en la modalidad no contributiva. - Pensión de jubilación en la modalidad contributiva y no contributiva. - Pensión de viudedad. - Prestación temporal de viudedad. – 30 por 100 rendimientos netos del trabajo y/o actividades económicas (50% contribuyentes mayores de 50 años). - Pensión de orfandad: exenta. - Pensión a favor de familiares: exentas para nietos y hermanos menores de 22 años o incapacitados para todo trabajo. – 10.000 euros anuales (12.500 contribuyentes mayores de 50 años). - Subsidio a favor de familiares: exentas para nietos y hermanos menores de 22 años o incapacitados para todo trabajo. Las aportaciones que no hubieran podido ser objeto de reducción en la base imponible por insuficiencia de la misma o por aplicación del límite porcentual anterior, podrán reducirse en los cinco ejercicios siguientes. - Asignaciones económicas por hijo o menor acogido a cargo: exenta. - Prestación y subsidio por desempleo: exenta en pago único hasta 12.020 euros. 2.º MUTUTALIDADES DE PREVISIÓN SOCIAL CON LOS REQUISITOS DEL ARTÍCULO 51.2 DE LA LIRPF (1) / MUTUALIDADES DE TRABAJADORES POR CUENTA AJENA REGULADAS EN LA DISPOSICIÓN ADICIONAL NOVENA DE LA LIRPF (2) • Tratamiento de las aportaciones: – Es importante resaltar que siguiendo la definición genérica de rentas en especie contenida en el artículo 42 de la Ley, cuando la empresa satisface las cuotas o aportaciones se computará una renta del trabajo en especie por el importe de dicha cotización, sin perjuicio de su posterior consideración como gasto deducible o reducción en la base imponible, según los casos. – Especialidades de las Mutualidades Previsión Social Deportistas Profesionales (disp. adic. 11.ª de la LIRPF). 1. Las aportaciones realizadas a mutualidades que actúen como alternativas al 30 TRIBUTACIÓN CEFGESTIÓN - Las aportaciones a prima fija realizadas por los deportistas profesionales se reducirán con el límite máximo de la suma de los rendimientos netos del trabajo y de actividades económicas percibidos individualmente en el ejercicio y hasta un importe máximo de 24.250 euros. - Las prestaciones reconocidas a los profesionales no integrados en el régimen especial de la Seguridad Social de los trabajadores por cuenta propia o autónomos por las mutualidades de previsión social que actúen como alternativas al régimen especial de la Seguridad Social mencionado, siempre que se trate de prestaciones en situaciones idénticas a las pensiones y haberes pasivos de orfandad y a favor de nietos y hermanos, menores de 22 años, o incapacitados para todo trabajo. La cuantía exenta tendrá como límite el importe de la prestación máxima que reconozca la Seguridad Social. - Las aportaciones que no hubieran podido ser objeto de reducción por insuficiencia de base imponible o por aplicación del primer límite anterior, podrán reducirse en los cinco ejercicios siguientes. • Tratamiento de las prestaciones: 1. Son rendimiento íntegro del trabajo (art. 17.2 de la LIRPF): - Las prestaciones percibidas por entierro o sepelio con el límite del importe total de los gastos incurridos. – Las prestaciones percibidas por los beneficiarios de contratos de seguros concertados con mutualidades de previsión social, cuyas aportaciones hayan podido ser, al menos en parte, gasto deducible para la determinación del rendimiento neto de actividades económicas. – No es de aplicación la reducción del 40 por 100 del artículo 18 de la LIRPF. No obstante por aplicación de la disposición transitoria 12.ª de la LIRPF se podrá aplicar la reducción del 40 por 100 a la parte de prestación correspondiente a las aportaciones realizadas hasta el 31 de diciembre de 2006. Dos reglas debemos tener en cuenta para el cómputo de esta renta: 2. Son rendimiento íntegro del trabajo (art. 17.2 de la LIRPF): – Las exenciones previstas en el artículo 7 de la LIRPF: – Las prestaciones percibidas por los beneficiarios de contratos de seguros concertados con mutualidades de previsión social, cuyas aportaciones hayan podido ser, al menos en parte, objeto de reducción en la base imponible del impuesto. - Las prestaciones reconocidas a los profesionales no integrados en el régimen especial de la Seguridad Social de los trabajadores por cuenta propia o autónomos por las mutualidades de previsión social que actúen como alternativas al régimen especial de la Seguridad Social mencionado, siempre que se trate de prestaciones en situaciones idénticas a la incapacidad permanente absoluta o gran invalidez, con el límite del importe de la prestación máxima que reconozca la Seguridad Social. Dos reglas debemos tener en cuenta para el cómputo de esta renta: - En el supuesto de prestaciones por jubilación o invalidez se integrarán en la base imponible en el importe que exceda de las aportaciones que no hayan podido ser objeto de reducción 31 TRIBUTACIÓN CEFGESTIÓN o minoración en la base imponible del impuesto por incumplir los requisitos subjetivos legales. la empresa se computará una renta del trabajo en especie por su importe (con la salvedad de que no se deberá efectuar ingreso a cuenta por esta retribución en especie), sin perjuicio de su posterior inclusión en el importe de la reducción. - No es de aplicación la reducción del 40 por 100 del artículo 18 de la LIRPF. No obstante por aplicación de la disposición transitoria 12.ª de la LIRPF se podrá aplicar la reducción del 40 por 100 a la parte de prestación correspondiente a las aportaciones realizadas hasta el 31 de diciembre de 2006. Límite máximo conjunto para todas ellas, menor de las dos cantidades siguientes: – 30 por 100 de los rendimientos netos del trabajo y/o actividades económicas (50% contribuyentes mayores de 50 años). – 10.000 euros anuales (12.500 contribuyentes mayores de 50 años). 3.º PLANES DE PENSIONES/PLANES DE PREVISIÓN ASEGURADOS/PLANES DE PREVISIÓN SOCIAL EMPRESARIAL/ SEGUROS DE DEPENDENCIA • Las aportaciones que no hubieran podido ser objeto de reducción en la base imponible por insuficiencia de la misma o por aplicación del límite porcentual anterior, podrán reducirse en los cinco ejercicios siguientes. Tratamiento de las aportaciones: Se reducirá en la base imponible general del impuesto (art. 51 de la LIRPF): - Especialidades en los planes de pensiones de personas con discapacidad con un grado de minusvalía física o sensorial igual o superior al 65 por 100, psíquica igual o superior al 33 por 100 o declarada judicialmente (art. 53 de la LIRPF): – Las aportaciones realizadas por los partícipes a planes de pensiones. – Las aportaciones realizadas por los partícipes a planes de pensiones regulados en la Directiva 2003/41/CE del Parlamento Europeo y del Consejo, siempre que se cumplan los requisitos de imputación y transmisión de los recursos en que consiste la contribución y la prestación futura. a) Podrán realizar aportaciones las personas que tengan una relación de parentesco en línea directa o colateral hasta el tercer grado inclusive con el discapacitado, su cónyuge o tutor, con el límite máximo de 10.000 euros anuales. – Las primas satisfechas a los planes de previsión asegurados. b) Las aportaciones realizadas por las personas discapacitadas tendrán el límite máximo de 24.250 euros anuales. – Las aportaciones realizadas por los trabajadores a los planes de previsión social empresarial. c) El conjunto de reducciones practicadas por todas las personas que realicen aportaciones a favor de una misma persona con discapacidad, incluida la persona discapacitada, no podrá exceder de 24.250 euros anuales. – Las primas satisfechas a los seguros privados que cubran exclusivamente el riesgo de dependencia severa o de gran dependencia. - Es importante resaltar que siguiendo el artículo 17.1 en relación con el artículo 42 de la LIRPF, en las contribuciones o aportaciones enumeradas satisfechas por d) Las aportaciones que no hubieran podido ser objeto de reducción por insuficien32 TRIBUTACIÓN CEFGESTIÓN • cia de base imponible, podrán reducirse en los cinco ejercicios siguientes. • Tratamiento de las prestaciones: Son rendimiento íntegro del trabajo (art. 17.2 de la LIRPF): Tratamiento de las prestaciones: Son rendimiento íntegro del trabajo (art. 17.2 de la LIRPF): – Las prestaciones por jubilación o invalidez percibidas por los beneficiarios de contratos de seguro colectivo, distintos de los planes de previsión social empresarial, que instrumenten los compromisos por pensiones asumidos por las empresas en los términos de la disposición adicional primera del TRLRPFP (la prestación por fallecimiento estará sujeta al Impuesto sobre Sucesiones y Donaciones). – Las prestaciones percibidas por los beneficiarios de planes de pensiones y de los planes de pensiones regulados en la Directiva 2003/41/CE. – Las prestaciones percibidas por los beneficiarios de los planes de previsión social empresarial. - Se computará el exceso de prestación recibido sobre la aportación de la empresa imputada y la aportación realizada por el propio trabajador. – Las prestaciones percibidas por los beneficiarios de planes de previsión asegurados. – Las prestaciones percibidas por los beneficiarios de los seguros de dependencia. - La aportación de la empresa imputada a las personas a quienes se vinculen las prestaciones tendrá la consideración de renta del trabajo en especie según el artículo 17 de la LIRPF en relación con el artículo 42 del mismo texto. Esta imputación fiscal tendrá carácter voluntario en los contratos de seguro colectivo distintos de los planes de previsión social empresarial (con la salvedad de los contratos de seguro de riesgo en los que la imputación tendrá carácter obligatorio). - No es de aplicación la reducción del 40 por 100 del artículo 18 de la LIRPF. No obstante por aplicación de la disposición transitoria 12.ª de la LIRPF se podrá aplicar la reducción del 40 por 100 a la parte de prestación correspondiente a las aportaciones realizadas hasta el 31 de diciembre de 2006. - Están exentos los rendimientos de trabajo derivados de las prestaciones obtenidas en forma de renta por las personas con discapacidad correspondientes a las aportaciones a planes de pensiones de personas con discapacidad, hasta un importe máximo anual de tres veces el indicador público de renta a efectos múltiples (IPREM). No es aplicable ningún porcentaje de reducción, sin perjuicio de lo dispuesto en la disposición transitoria 11.ª de la LIRPF. – Disposición transitoria 11.ª Tratamiento de las aportaciones (primas): Se podrá aplicar el régimen fiscal vigente a 31 de diciembre de 2006 a la parte de prestación correspondiente a las primas satisfechas hasta 31 de diciembre de 2006, así como a las primas ordinarias previstas en la póliza original satisfechas con posterioridad. No gasto deducible - No reducción en la base imponible. a) 40 por 100 para las prestaciones de contratos de seguro colectivos en los 4.º SEGUROS COLECTIVOS/OTRAS MUTUALIDADES DE PREVISIÓN DE SOCIAL • 33 TRIBUTACIÓN CEFGESTIÓN ocho años desde el pago de la primera prima, siempre que las primas satisfechas a lo largo de la duración del contrato guarden una periodicidad y regularidad suficientes, en los términos reglamentarios. que las aportaciones efectuadas por los empresarios no hayan sido imputadas a las personas a quienes se vinculan dichas prestaciones, siempre que: - Se reciban en forma de capital. - Hayan transcurrido más de dos años desde la primera aportación (salvo prestación por invalidez). 5.º OTROS SEGUROS/PLANES INDIVIDUALES AHORRO SISTEMÁTICO (DISP. ADIC. TERCERA) b) Para las prestaciones de contratos de seguro colectivo en los que las aportaciones efectuadas por los empresarios se hayan imputado a las personas a quienes se vinculan dichas prestaciones hay que distinguir: • Tratamiento de las aportaciones (primas): No gasto deducible - No reducción en la base imponible. • 1. Jubilación en forma de capital: Tratamiento de las prestaciones: Son rendimiento íntegro del capital mobiliario [art. 25.3 a) de la LIRPF]: - 40 por 100 para prestaciones que correspondan a primas satisfechas con más de dos años de antelación a la fecha en que se perciban. – Los rendimientos procedentes de operaciones de capitalización y de contratos de seguro de vida o invalidez, excepto cuando tributan como rendimientos de trabajo (la prestación por fallecimiento está sujeta al Impuesto sobre Sucesiones y Donaciones). - 75 por 100 para prestaciones que correspondan a primas satisfechas con más de cinco años de antelación a la fecha en que se perciban. - Las prestaciones en forma de capital diferido se computarán por la diferencia entre el capital percibido y las primas satisfechas. - 75 por 100 para la prestación total cuando hayan transcurrido más de ocho años desde el pago de la primera prima, siempre que las primas satisfechas a lo largo de la duración del contrato guarden una periodicidad y regularidad suficientes, en los términos reglamentarios. - Las prestaciones en forma de renta inmediata se computarán por aplicación de los porcentajes establecidos en el artículo 25.3 de la LIRPF: • Prestación renta temporal inmediata: 2. Invalidez en forma de capital: a) 12 por 100 cuando la renta tenga una duración igual o inferior a 5 años. - 40 por 100 cuando no proceda aplicar el 75 por 100. b) 16 por 100 cuando la renta tenga una duración superior a 5 e inferior o igual a 10 años. - 75 por 100 para indemnizaciones por invalidez absoluta y permanente para todo trabajo y por gran invalidez. c) 20 por 100 cuando la renta tenga una duración superior a 10 e inferior o igual a 15 años. - 75 por 100 para la prestación total cuando hayan transcurrido más de 34 TRIBUTACIÓN CEFGESTIÓN tas vitalicias aseguradas resultantes de los planes individuales de ahorro sistemático (art. 7 de la LIRPF). d) 25 por 100 cuando la renta tenga una duración superior a 15 años. • Prestación renta vitalicia inmediata: No es aplicable ningún porcentaje de reducción, sin perjuicio de lo dispuesto para las compensaciones fiscales en la Ley 51/2007, de 26 de diciembre, de Presupuestos Generales del Estado (LPGE) para 2008. a) 40 por 100 cuando el perceptor tenga menos de 40 años. b) 35 por 100 cuando el perceptor tenga entre 40 y 49 años. c) 28 por 100 cuando el perceptor tenga entre 50 y 59 años. Compensación fiscal LPGE 2008: d) 24 por 100 cuando el perceptor tenga entre 60 y 65 años. • Se aplica a los rendimientos del capital mobiliario derivados de percepciones en forma de capital diferido procedentes de seguros de vida o invalidez contratados con anterioridad a 20 de enero de 2006 y a los que hubiera resultado de aplicación el porcentaje de reducción del 40 ó 75 por 100 previstos en la legislación anterior. e) 20 por 100 cuando el perceptor tenga entre 66 y 69 años. f) 8 por 100 cuando el perceptor tenga más de 70 años. Se aplicará el porcentaje correspondiente a la edad del rentista en el momento de la constitución de la renta y permanecerán constantes durante toda la vigencia de la misma. 1. Invalidez: – 40 por 100, cuando no corresponda aplicar el 75 por 100. - Las prestación en forma de renta, vitalicia o temporal, diferida se computarán por el resultado de aplicar a cada anualidad el porcentaje que corresponda de los previstos en los dos casos anteriores, según sea temporal o vitalicia, incrementado en la rentabilidad obtenida hasta la constitución de la renta determinada de acuerdo con las siguientes reglas: – 75 por 100, cuando el grado de minusvalía sea igual o superior al 65 por 100. – 75 por 100 cuando deriven de contratos de seguro concertados con más de ocho años de antigüedad, siempre que las primas satisfechas a lo largo del contrato guarden periodicidad y regularidad suficientes. a) La rentabilidad se determina por la diferencia entre el valor actual financieroactuarial de la renta que se constituye y el importe de las primas satisfechas. 2. Resto de prestaciones: – 40 por 100, las que correspondan a primas satisfechas con más de dos años de antelación. b) La rentabilidad se repartirá linealmente en los diez primeros años de cobro de la renta vitalicia o entre los años de duración de la renta temporal con el máximo de diez años. – 75 por 100, las que correspondan a primas satisfechas con más de cinco años de antelación. – 75 por 100, para toda la prestación, cuando hayan transcurrido más de ocho años - Están exentas las rentas que se pongan de manifiesto de la constitución de las ren35 TRIBUTACIÓN CEFGESTIÓN profesionales no integrados en alguno de los regímenes de la Seguridad Social, por sus cónyuges y familiares consanguíneos en primer grado, así como por los trabajadores de las citadas mutualidades, en la parte que tenga por objeto la cobertura de las contingencias previstas en el artículo 8.6 del TRLRPFP, siempre que no hayan tenido la consideración de gasto deducible para los rendimientos netos de actividades económicas. desde el pago de la primera prima, siempre que las primas satisfechas a lo largo de la duración del contrato guarden una periodicidad y regularidad suficientes. • La compensación será la diferencia positiva entre la cantidad resultante de aplicar el tipo de gravamen del 18 por 100 al rendimiento neto procedente de la cesión a terceros de capitales propios más prestaciones de seguros de vida o invalidez y el importe teórico de la cuota íntegra resultante de integrar los rendimientos netos, reducidos en los porcentajes establecidos en la legislación anterior, en la base liquidable general. • Contratos de seguro concertados con mutualidades de previsión social por profesionales o empresarios individuales integrados en cualquier régimen de la Seguridad Social, por sus cónyuges y familiares consanguíneos en primer grado, así como por los trabajadores de las citadas mutualidades, en la parte que tenga por objeto la cobertura de las contingencias previstas en el artículo 8.6 del TRLRPFP. A estos efectos, solamente se aplicarán las reducciones legales a la parte del rendimiento neto que corresponda a primas satisfechas hasta el 19 de enero de 2006 y las posteriores cuando se trate de primas ordinarias previstas en la póliza original. Para determinar la parte del rendimiento neto que corresponde a cada prima del contrato de seguro de capital diferido, se multiplicará dicho rendimiento total por el coeficiente que resulte del siguiente cociente: • Contratos de seguros concertados con mutualidades de previsión social por trabajadores por cuenta ajena o socios trabajadores cuando se efectúen de acuerdo con lo previsto en la disposición adicional primera del TRLRPFP. En el numerador, el resultado de multiplicar la prima correspondiente por el número de años transcurridos desde que fue satisfecha hasta el cobro de la percepción. b) Los derechos consolidados de los mutualistas solamente podrán hacerse efectivos en los supuestos previstos en el artículo 8.8 del TRLRPFP. En el denominador, la suma de los productos resultantes de multiplicar cada prima por el número de años transcurridos desde que fue satisfecha hasta el cobro de la percepción. (2) Contratos de seguro concertados con mutualidades de previsión social que tengan establecidos los correspondientes Colegios Profesionales por los mutualistas colegiados que sean trabajadores por cuenta ajena, por sus cónyuges y familiares consanguíneos en primer grado, así como por los trabajadores de las citadas mutualidades, siempre que exista un acuerdo de los órganos correspondientes de la mutualidad que solo permita cobrar las prestaciones cuando concurran las contingencias previstas en el artículo 8.6 del TRLRPFP. NOTAS: (1) Son requisitos para la aplicación del régimen fiscal: a) Requisitos subjetivos: • Contratos de seguro concertados con mutualidades de previsión social por 36