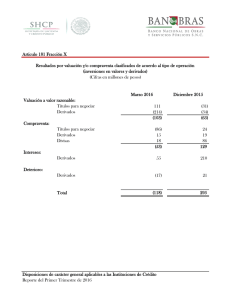

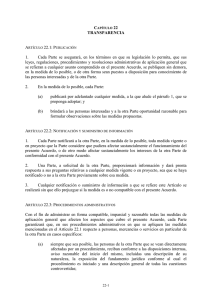

Medición y revelación del valor razonable de instrumentos

Anuncio