LA TRIBUTACIÓN DE LOS RENDIMIENTOS DE ACTIVIDADES

Anuncio

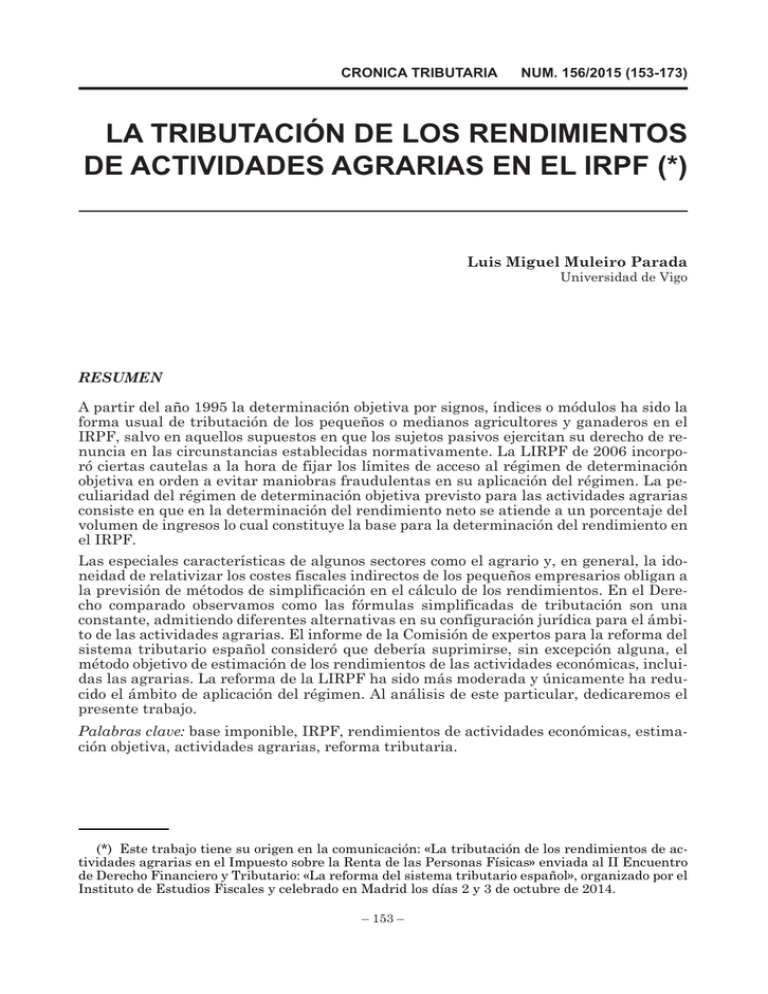

CRONICA TRIBUTARIA NUM. 156/2015 (153-173) LA TRIBUTACIÓN DE LOS RENDIMIENTOS DE ACTIVIDADES AGRARIAS EN EL IRPF (*) Luis Miguel Muleiro Parada Universidad de Vigo RESUMEN A partir del año 1995 la determinación objetiva por signos, índices o módulos ha sido la forma usual de tributación de los pequeños o medianos agricultores y ganaderos en el IRPF, salvo en aquellos supuestos en que los sujetos pasivos ejercitan su derecho de re­ nuncia en las circunstancias establecidas normativamente. La LIRPF de 2006 incorpo­ ró ciertas cautelas a la hora de fijar los límites de acceso al régimen de determinación objetiva en orden a evitar maniobras fraudulentas en su aplicación del régimen. La pe­ culiaridad del régimen de determinación objetiva previsto para las actividades agrarias consiste en que en la determinación del rendimiento neto se atiende a un porcentaje del volumen de ingresos lo cual constituye la base para la determinación del rendimiento en el IRPF. Las especiales características de algunos sectores como el agrario y, en general, la ido­ neidad de relativizar los costes fiscales indirectos de los pequeños empresarios obligan a la previsión de métodos de simplificación en el cálculo de los rendimientos. En el Dere­ cho comparado observamos como las fórmulas simplificadas de tributación son una constante, admitiendo diferentes alternativas en su configuración jurídica para el ámbi­ to de las actividades agrarias. El informe de la Comisión de expertos para la reforma del sistema tributario español consideró que debería suprimirse, sin excepción alguna, el método objetivo de estimación de los rendimientos de las actividades económicas, inclui­ das las agrarias. La reforma de la LIRPF ha sido más moderada y únicamente ha redu­ cido el ámbito de aplicación del régimen. Al análisis de este particular, dedicaremos el presente trabajo. Palabras clave: base imponible, IRPF, rendimientos de actividades económicas, estima­ ción objetiva, actividades agrarias, reforma tributaria. (*) Este trabajo tiene su origen en la comunicación: «La tributación de los rendimientos de ac­ tividades agrarias en el Impuesto sobre la Renta de las Personas Físicas» enviada al II Encuentro de Derecho Financiero y Tributario: «La reforma del sistema tributario español», organizado por el Instituto de Estudios Fiscales y celebrado en Madrid los días 2 y 3 de octubre de 2014. – 153 – ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 156-2015 SUMARIO 1. CONFIGURACIÓN DE NUESTRO SISTEMA. 2. LA ESPECIALIDAD DE LA DETERMINACIÓN OBJE­ TIVA EN LAS ACTIVIDADES AGRÍCOLAS, GANADERAS Y FORESTALES. 3. NOTAS SINGULARES EN LA APLICACIÓN DEL RÉGIMEN. 3.1. Particularidades en el procedimiento. 3.2. Los índi­ ces correctores específicos. 3.3. La reducción de los índices de rendimiento neto por cir­ cunstancias excepcionales. 4. UNA TRADICIÓN EN EL DERECHO COMPARADO. DIFERENTES ALTERNATIVAS EN LA CONFIGURACIÓN DEL RÉGIMEN. 5. EL INFORME DE LA COMISIÓN DE EX­ PERTOS PARA LA REFORMA DEL SISTEMA TRIBUTARIO Y EL ANTEPROYECTO DEL GOBIER­ NO. 6. LA REFORMA DEL RÉGIMEN PARA 2016. 7. CONCLUSIONES. BIBLIOGRAFÍA. 1. CONFIGURACIÓN DE NUESTRO SISTEMA A partir de la normativa contenida en la Ley 18/1991 aparece, por primera vez regulada, la determinación objetiva por signos, índices o módulos al lado de la otra modalidad de determinación objetiva denominada estimación objetiva por coeficientes. Durante el período de vigencia de esta norma se produjo un punto de inflexión fundamental en la regulación de los rendimientos procedentes de actividades agrarias. En este sentido, los agricultores y ganaderos hasta el año 1994 únicamente tuvieron acceso a la modalidad de determinación objetiva por coeficientes (1), pero a partir del año 1995 se habilitó un régimen de determinación objetiva por signos, índices o módulos para estos contribuyentes. A partir de ahí, la modalidad de coeficientes quedaría reservada a ciertas actividades vinculadas a las agrarias como, por ejemplo, las actividades forestales. Se puede afirmar que a partir de entonces la determinación objetiva por signos, índices o módulos ha sido el modo usual de tributación de los agricultores y ganaderos, pequeños o medianos, salvo en aquellos supuestos en que los sujetos pasivos ejercitan su derecho de renuncia en las circunstancias establecidas normativamente. A título indicativo, cabe señalar que el número de renuncias de los contribuyentes que integran el censo potencial de módulos, incluyendo a los empresarios que no desarrollan actividades agrarias, se cifró en la Memoria de la Administración Tributaria de 2012 en el 21,2 %. Observando los datos estadísticos de los últimos años el número de renunciantes a los módulos ronda el 20% (2). (1) Rápidamente se pusieron de manifiesto los problemas que presentaba la desaparición del anterior sistema simplificado de estimación objetiva singular y la previsión de la modalidad de coeficientes para los agricultores (por ejemplo, elevación sustancial de obligaciones formales, una mayor complejidad para determinar el rendimiento o la dificultad en la justificación de determinados gastos). En este sentido, IRANZO PÉREZ-DUQUE consideraba necesaria y urgente la adopción de medidas para la solución de estas problemáticas, las cuales pasaban necesariamente por la aplicación del sistema de módulos a los agricultores susceptibles de tributar por éste, «pues el sistema de coeficientes no permite modificaciones sustanciales si no se cambia la mecánica liquidatoria del mismo, cosa por diversas razones poco aconsejable y que no es presumible que se produzca». Véase: «Aplicación del sistema de módulos a actividades agrícolas, forestales y ganaderas –una propuesta–», Crónica Tributaria, nº 64, 1992, págs. 41 y 42. (2) Los datos estadísticos de las actividades agrarias y su tributación en el IRPF son un elemento a tener muy en cuenta a la hora de reflexionar sobre este particular, dado que del total de autoliquidaciones de IRPF presentadas por contribuyentes que desarrollan actividades económicas, alrededor de 1/3 pertenecen al sector agrario, donde más de un 90% de los agricultores determinan el rendimiento neto de su actividad mediante el método de estimación objetiva. La Memoria de la Administración Tributaria de 2012 destacaba que «merece destacarse también, al igual que sucediera en años anteriores, el elevado número de contribuyentes con actividades económicas – 154 –