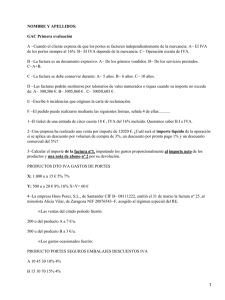

Pedidos y exportaciones

Anuncio

PEDIDO Y EXPORTACIONES ABREVIATURAS FRA Factura L/. Letra de Cambio Ch/. Cheque n/fra Nuestra factura • PEDIDO: cuando la empresa necesita abastecerse de mercancías y se puede realizar de varias formas, Telf. , Carta o Impreso. • Teléfono: se realiza por la urgencia y suele apoyarse después de un escrito. • CARTA: es más formal y más lento. • IMPRESO: modelo diseñado por la empresa y suele enviarse por fax o por correo debe contener: • Membrete del comprador • Número de orden • Fecha de expedición • Identificación del vendedor • Dirección donde deben entregarse las mercancías • Relación de los artículos solicitados • Importes parciales y totales • Condiciones y formas de pago • Condiciones de embalajes, portes y seguros Hay dos clases de Pedidos de Impresos: • PROPUESTA DE PEDIDO: se hace a través de un representante o agente comercial. • NOTA DE PEDIDO: se hace mediante la propia empresa. ALBARÁN O NOTA DE ENTREGA Se realizan 3 copias, 1 de ellas queda para el vendedor, el comprador recibe 2, una de las cuales deberá devolver firmada después de comprobar la mercancía. Si la mercancía no es conforme podrá devolverla y rectificar el albarán o nota de pedido. En el albarán deberá constar los siguientes datos: • Nombre y dirección del comprador • Nombre y dirección del vendedor • Lugar de entrega • Número de pedido al que corresponde • Fecha de envío y de entrega • Descripción de la mercancía 1 El albarán puede ser sin valorar o valorado (aparece el valor de la mercancía) LA FACTURA Es un documento que acredita legalmente una operación de compra−venta. En ella se relaciona detalladamente los artículos que el proveedor le entrega al comerciante o los que el comerciante le entrega al cliente. La factura no tiene que tener una forma determinada poro sí unos datos obligatorios. Deberán expedir factura los empresarios y profesionales por las operaciones que realicen, incluso por las exportaciones, debiendo conservar copia o matriz de la misma. Toda factura y sus copias o matrices deben contener: • Número y serie de la factura. (numeración correlativa aunque pueden establecerse varias series). • Nombre y apellidos o razón social. • Número de identificación fiscal (N.I.F) del expedidor. • Número de identificación fiscal (N.I.F) del expedidor. • Importe total de la operación debiendo constar en la misma factura los gastos de embalajes, portes y transportes. • Descripción de la operación. • Tipo de IVA y cuota. • Lugar y fecha de emisión. IVA TERMINOLOGÍA • Sujeto Pasivo Persona física o jurídica que tienen que declarar. • Hecho Imponible Lo que da motivo al cobro del impuesto, entrega del bien o prestación de servicio. • Base Imponible El total de la contraprestación de la entrega de bienes o prestación de servicios. • Tipo Tributario % que se aplica a la base para obtener la cuota. • Cuota Tributaria El resultado de aplicar el tipo a la base. TIPOS TRIBUTARIOS • Régimen General (R.G.) Régimen de Equivalencia (R.E.) • 16% 4% • 7% 1% • 4% 0.5% REGIMEN ESPECIAL DEL COMERCIO MINORITARIO (R.E) Los comerciantes minoristas que ejercen la actividad como empresarios individuales y realizan al por menor al menos el 80% de sus ventas están sujetas al IVA y además al R.E., el cual les permite estar exento de las obligaciones administrativas del impuesto. El proveedor que vende a un comerciante minorista le carga en la factura el IVA y el R.E. y está obligado a ingresar ambas cantidades en hacienda. 2 El R.E. se calcula sobre la base imponible del IVA, pero obteniendo las cuotas de forma separada ya que no se pueden sumar los porcentajes. El R.E. es obligatorio en las siguientes operaciones: • Las ventas de bienes que realizan los empresarios a los comerciantes minoristas que no están constituidos como Sociedad Mercantil. • Las adquisiciones intracomunitarias e importaciones de bienes que efectúen los comerciantes minoristas. OPERACIONES EXENTAS DE IVA Tienen la consideración de exenta del IVA aquellas operaciones sobre las cuales ciertos empresarios o profesionales no pueden cargar el impuesto en las facturas de sus ventas o servicios. Las operaciones pueden no obstante estar sujetas al IVA y el sujeto pasivo lo paga en sus compras pero no lo puede repercutir en el producto que manda al cliente. Las operaciones exentas más frecuentes son: • Servicio de correos o efectos timbrados (sellos, letras de cambio...). • Asistencia sanitaria, hospitalaria y en consulta privada por médicos ATS, dentistas, psicólogos, logopedas, ópticos y ambulancias. • Colegios, guarderías, servicios deportivos, culturales y sociales. • Operaciones de seguros. • Loterías, apuestas y juegos de carácter estatal. • Alquileres de edificios para la vivienda y garajes. • Operaciones financieras y bancarias. • Las exportaciones y envíos a Ceuta, Melilla e Islas Canarias. En estos casos los empresarios y profesionales pueden deducir el IVA soportado en las compras de los productos necesarios para la fabricación del bien exento. Esto sería el caso de una exención plena. (Exención limitada / parcial sería la de los facultativos). OPERACIONES NO SUJETAS DEL IVA Son todas aquellas operaciones que no se consideran como operaciones comerciales o de servicios entre ellas, podemos destacar las siguientes: • La entrega de muestras gratuitas o prestación de Servicios con el fin de promocionar artículos o actividades empresariales o profesionales. • Entrega de impresos u objetos de carácter publicitario sin valor comercial por si mismos. • Los servicios portados por trabajadores asalariados a las empresas para las que trabajan. • Servicios prestados por los socios a las cooperativas de trabajo asalariado. • La transmisión de la totalidad del patrimonio empresarial o profesional, si el adquiriente continua ejerciendo la misma actividad empresarial o profesional. • La entrega de bienes y prestaciones de servicios de los entes públicos, cuando se efectúan sin contraprestación o esta sea de carácter tributario. CÁLCULO DEL IMPORTE DE FACTURAS Subtotal + Importe bruto 3 • Descuento (Dto.) comercial (%) Subtotal − Rappels o descuento por volumen de ventas o compras (%) Subtotal − Descuento por pronto pago + Envases y/o embalajes. Gastos + Portes o transportes. + Seguros... etc. = Importe neto o Base imposible (B.I) + IVA (%) = cuota Total factura Nota de Gastos FRA. de Rectificación Nota de Abono Importe Bruto (I.B.) − Descuento + Portes + Seguros (Factura de Gastos) Importe Neto (B.I.) + IVA TOTAL FACTURA CARTA DE PORTES Las empresas que se dedican al transporte de mercancías para facturar a sus clientes el servicio de prestado, utilizan un modelo o formato especial de factura o recibo denominado Carta de Portes. El formato del documento puede variar de una empresa a otra, pero el contenido, básicamente, es el siguiente: • Datos de la empresa que presta el servicio: nombre o razón social, CIF/NIF, dirección completa. • Datos del remitente: nombre o razón social, CIF/NIF, dirección completa y lugar de carga. • Partes del destinatario: nombre o razón social, CIF/NIF, dirección completa de entrega. • Descripción de la mercancía: numero de bultos o paquetes, peso en Kg, volumen. 4 • Forma de pago: si el pago se efectúa en origen (portes pagados) o en destino (portes debidos). • Importe del servicio: generalmente es por peso y trayecto. • Impuestos: IVA, siendo la base imponible el importe del servicio más otros gastos. • Fecha y hora de salida de la ciudad de origen: transportista o empleado que realiza el servicio. • Fecha y hora de llegada a la ciudad de destino: recibí conforme y firma de la persona que recibe la mercancía. TOTAL FACTURA = CUOTA TRIBUTARIA + BASE IMPONIBLE 5