Overview de Divisas

Anuncio

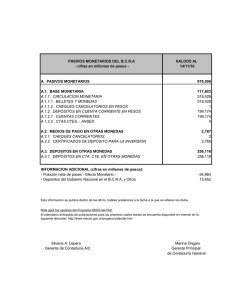

Research Paraguay – Febrero 5, 2016 Overview de Divisas Aversión al riesgo y Bancos Centrales dominan la escena Ezequiel Zambaglione Head ezambaglione@puentenet.com INTERNACIONAL: Dólar se fortalece a pesar de los Bancos Centrales El comienzo de 2016 estuvo caracterizado por una apreciación del USD frente al resto de las principales monedas. Los Bancos Centrales de los principales países desarrollados anunciaron políticas monetarias Guillermo Davies Estratega gdavies@puentenet.com.uy expansivas en un contexto de aumento en la aversión al riesgo producto de la caída del precio del petróleo y Martina Garone incrementándose la divergencia monetaria entre la FED y el Banco Central Europeo y el de Japón, apuntando Analista mgarone@puentenet.com a una depreciación del euro y el yen con respecto al dólar. Sin embargo, las posiciones en euros y yenes de los temores alrededor de la economía china. En este sentido, la expectativa es que continúe resultan atractivas ya que ofrecen protección ante aumentos en la aversión al riesgo. Por el contrario, el rublo ruso ofrece la mejor oportunidad para hacer carry trade, teniendo en cuenta que el consenso de analistas espera una apreciación del 9% y una tasa real esperada cercana al 3,5%. Aunque la exposición de la moneda al precio del petróleo la convierte en una inversión con altos niveles de volatilidad. LATAM: Shocks externos siguen golpeando a las monedas Las monedas de LATAM continuaron en 2016 con la tendencia a la depreciación que venían mostrando durante el año previo, que en promedio fue de -20%. El real fue la moneda que mostró el mejor comportamiento, con una apreciación de +1% en el último mes. Entre las monedas de la región, el consenso de analistas espera que el peso mexicano y el colombiano se aprecien en 2016, 6.4% y 4% respectivamente, mientras que las mayores depreciaciones se esperan en el peso uruguayo (11%), aunque en línea con los mayores niveles de inflación esperada (+9,5%). En este sentido, la moneda que ofrece la mejor tasa real, teniendo en cuenta la inflación esperada por el consenso de analistas, es el real con una tasa real de 7%. Sin embargo, la incertidumbre que genera la tensión política a nivel local se suma a un contexto internacional desfavorable, haciendo que se esperen niveles de volatilidad altos para el 2016. En este sentido, el retorno esperado que ofrecen los activos en reales compensa los niveles de volatilidad esperados, convirtiendo la inversión en atractiva sólo para inversores de mediano plazo con bajos niveles de aversión al riesgo. PARAGUAY: El guaraní luce sobrevaluado a pesar de la depreciación Para suavizar la tendencia bajista y contener el traspaso del deterioro del tipo de cambio a la inflación local, el Banco Central de Paraguay (BCP) ha intervenido en el mercado local vendiendo reservas internacionales de manera diaria. En la última reunión del Comité de Política Monetaria, se decidió subir la tasa de referencia en 25bp hasta situarla en 6%, en cuyo comunicado el BCP remarcó la preocupación por una aceleración en la inflación, llevándolo a actuar a pesar de la desaceleración del crecimiento de la economía. En la práctica, las preocupaciones sobre la inflación continuarán guiando las acciones del BCP, donde en el futuro inmediato todo indica que seguirá interviniendo. A pesar de una depreciación de más del 25% en 2015, el real brasileño y el peso argentino (los dos principales socios comerciales de Paraguay), se depreciaron más del 50%. Como resultado, el guaraní perdió competitividad con respecto a las principales monedas de la región. Las principales variables fundamentales hacen suponer, el tipo de cambio real y la aceleración de la inflación, hacen suponer Ver disclaimer al final del reporte. que la tendencia a la depreciación del guaraní continuaría. INTERNACIONAL Los Bancos Centrales se van quedando sin municiones Ezequiel Zambaglione Head El comienzo de 2016 estuvo caracterizado por una apreciación del USD frente al resto de las principales monedas. El aumento en la aversión al riesgo observado durante los últimos meses derivó en que muchos inversores migraran a activos libres de riesgo, principalmente bonos del Tesoro norteamericano. Los bancos centrales de las principales economías desarrolladas reaccionaron con anuncios de política monetaria durante tres semanas consecutivas, primero el Banco Central Europeo (BCE) anunciando una mayor expansión monetaria a partir de marzo, luego la FED manteniendo la tasa y sugiriendo una trayectoria de suba más lenta, y finalmente el Banco Central de Japón (BoJ) recortando la tasa a niveles negativos. En este sentido, las perspectivas para las principales monedas de los países desarrollados apuntan mayormente a una depreciación con respecto al dólar, principalmente el euro (FXE) y el yen (FXY), ya que la expectativa es que continúe incrementándose la divergencia monetaria entre los bancos centrales. Tabla 1: Retorno de las principales monedas. Variaciones Ult Valor (05-Feb-16) 1 Mes U12M Tasa de Política Monetaria Inflación esperada 97,0 1,11 116,9 1,11 1,5 8,47 8,6 1,39 0,7 0,66 6,6 1197,54 1,4 67,65 77,5 3,88 16,0 -2,4% 3,7% 1,8% -1,9% -1,2% 1,5% 3,7% 0,8% -1,2% -1,1% -0,9% -0,8% 1,3% -1,6% -5,3% 1,2% -2,3% 3,7% -2,9% 0,5% -4,4% -5,4% -2,6% -12,6% -10,4% -9,3% -10,3% -4,9% -8,9% -4,4% -8,7% -14,0% -0,7% -29,6% 0,50% 0,05% 0,1% -0,8% 0,5% -0,4% 0,8% 0,5% 2,0% 2,5% 4,4% 1,5% 0,4% 6,8% 11,0% 0,1% 6,8% 1,55% 0,80% 0,6% -0,4% 1,0% 1,1% 2,5% 1,7% 2,2% 1,4% 1,7% 1,5% 0,5% 5,0% 8,5% 0,5% 6,0% ETF / ETN Precio consenso 4T16 Depreciación esperada 100,4 1,06 124 1,06 1,48 8,85 8,77 1,36 0,69 0,62 6,77 1230 1,47 68 71,75 4 16,5 3,5% 5,2% 6,1% 4,3% 2,0% -4,3% 2,1% 2,1% -2,4% 6,9% 3,0% -2,6% 4,5% -0,5% -7,4% -2,9% -3,0% Internacional Dólar (índice multilateral) Euro (EUR-USD) Yen (USD-JPY) Franco Suizo (EUR-CHF) Libra Esterlina (GBP-USD) Corona Sueca (USD-SEK) Corona Noruega (USD-NOK) Dólar Canadiense (USD-CAD) Dólar Australiano (AUD-USD) Dólar Nueva Zelanda (USD-NZD) Yuan Chino (USD-CNY) Won Coreano (USD-KRW) Dólar Singapur (USD-SGD) Rupia India (USD-INR) Rublo Ruso (USD-RUB) Shekel Israelí (USD-ILS) Rand Sudafricano (USD-ZAR) UUP FXE FXY FXF FXB FXS FXC FXA CYB ICN XRU SZR Fuente: Bloomberg. Por el contrario, las monedas vinculadas a los commodities, como el dólar australiano (FXA), el rublo (XRU) y el rand sudafricano (SZR), muestran perspectivas hacia la apreciación frente al dólar, considerando las proyecciones de cierta desaceleración en la caída del precio de los commodities, y lo agresivos que fueron los Bancos Centrales subiendo la tasa de interés, especialmente en Rusia y Sudáfrica. Teniendo en cuenta las expectativas del consenso de analistas, el rublo (XRU), el rand (SZR) y la rupia india (ICN) presentan las mejores oportunidades para hacer carry trade, considerando que las tasas de los activos en moneda local se ubican de entre 7% y 11%, y que el consenso de analistas espera una apreciación de la moneda. La era de las tasas negativas profundiza la divergencia monetaria La expectativa respecto a las políticas monetarias de los principales bancos centrales, FED, BCE y BoJ, es que continúe incrementándose la divergencia monetaria. Por el lado de la FED, el crecimiento del PBI de EEUU muestra un ritmo firme mientras que la inflación se mantiene baja, lo que llevó a la autoridad monetaria a dar inicio al ciclo de suba de tasa, incrementando 25pb la tasa de referencia en diciembre de 2015. La expectativa es que el ciclo de suba de tasa de la FED sea lento, incluso a un menor ritmo de lo que se esperaba un mes atrás. Actualmente, se espera que la FED suba la tasa 25pb hacia fines de 2016 y 130pb durante 2017. Por el contrario, la expectativa respecto al BCE y al BoJ es que sus tasas se mantengan en terreno negativo por los próximos dos años. Incluso, en el caso del BCE, se espera que en la reunión de política monetaria de marzo anuncie una mayor expansión de su hoja de balance. En el caso del BoJ, dos semanas atrás sorprendió al mercado ubicando la tasa de depósitos de las entidades financieras en niveles negativos, provocando una depreciación de 2% en la moneda en el día del anuncio. Cabe destacar que gran parte de la divergencia monetaria está incorporada en los precios actuales de las monedas, y sólo se esperaría una mayor depreciación ante anuncios de mayor expansión monetaria o de cambios en las expectativas acerca de la velocidad de la suba en la tasa por parte de la FED. 2 Figura 1: Baja de tasa del BoJ y expectativa de mayor expansión del BCE profundizan la divergencia monetaria Activos en poder del Banco Central (% PBI) Expectativa de suba de tasa 2,0 FED ECB 80% BoJ FED ECB BoJ 1,5 60% 1,0 0,5 40% 0,0 20% -0,5 -1,0 0% feb-16 oct-16 jun-17 feb-18 oct-18 jun-08 feb-09 oct-09 jun-10 feb-11 oct-11 jun-12 feb-13 oct-13 jun-14 feb-15 oct-15 Fuente: Bloomberg. Tanto el euro como el yen son las monedas de fondeo que los inversores generalmente utilizan para financiar las posiciones de carry trade. Esto implica tomar deuda en euros o yenes pagando tasas bajas, e invertir en monedas con tasas más altas, como por ejemplo el rublo ruso (11%) o la rupia india (7%), con el objetivo de obtener como retorno el diferencial entre las tasas. Los períodos de aumento de la aversión al riesgo coinciden con depreciaciones de estas monedas, generando que gran parte de los inversores cierren sus posiciones de carry trade, es decir vendan rublos o rupias y compren euros o yenes para devolver los fondos prestados, generando un aumento en la demanda por estas monedas. Por tal motivo, tanto el euro como el yen muestran retornos positivos en períodos de alta aversión al riesgo. En este sentido, a pesar que las tasas de los activos denominados en estas monedas son bajas, y las perspectivas no son del todo positivas, las posiciones en euros y yenes resultan atractivas como protección ante aumentos en la aversión al riesgo. Figura 2: Tanto el euro como el yen funcionan como refugio de valor ante aumentos en la aversión al riesgo. Índice Vix (en pts) - eje der Índice Vix (en pts) - eje der Yen Euro 128 45 1,18 45 126 40 1,16 40 124 35 1,14 35 30 1,12 30 25 1,1 25 20 1,08 20 15 122 120 118 15 1,06 116 10 1,04 10 114 5 1,02 5 112 jun-15 ago-15 oct-15 dic-15 1 jun-15 0 feb-16 ago-15 oct-15 dic-15 Fuente: Bloomberg. En el Yen menores valores significa apreciación, mientras que en el euro mayores valores implican apreciación. 3 0 feb-16 LATAM Shocks externos siguen golpeando a las monedas Ezequiel Zambaglione Head Las monedas de LATAM continuaron en 2016 con la tendencia a la depreciación que venían mostrando durante el 2015, que en promedio fue de -20%. La moneda de la región que mayor depreciación lleva en el año es el peso colombiano (COP), donde al impacto de la caída en el precio del petróleo (-17%), que representa más del 20% del total de sus exportaciones, se sumó la incertidumbre acerca de la aprobación de la reforma fiscal, que se postergó hasta junio, y podría traer un recorte en la nota del país en caso de no cumplirse. En el otro extremo, se encontró el real, mostrando una apreciación de +1% a pesar que el Banco Central mantuvo la tasa de interés de referencia, aunque dando señales de que podría continuar la trayectoria alcista. Tabla 2: Retorno de las principales monedas. Variaciones Ult Valor (05-Feb-16) 1 Mes 4,00 3,49 713,25 3389,02 18,49 31,05 5871,40 1,0% -2,1% 0,6% -5,0% -6,4% -2,5% -0,6% U12M Tasa de Política Monetaria Inflación esperada -31,8% -12,3% -11,6% -29,0% -19,6% -21,2% -18,0% 14,3% 4,0% 3,5% 6,0% 3,3% 9,3% 6,0% 7,4% 3,4% 3,7% 5,2% 3,1% 9,5% 4,0% ETF / ETN Precio consenso 4T16 Depreciación esperada 4,2 3,59 725 3250 17,3 34,4 6250 5,0% 2,7% 1,6% -4,1% -6,4% 10,8% 6,4% Latinoamérica Real Brasileño (USD-BRL) Sol Peruano (USD-PEN) Peso Chileno (USD-CLP) Peso Colombiano (USD-COP) Peso Mexicano (USD-MXN) Peso Uruguayo (USD-UYU) Guraraní (USD-PYG) BZF - Fuente: Bloomberg. Entre las monedas de la región, el consenso de analistas espera que el peso mexicano y el colombiano se aprecien en 2016, 6.4% y 4% respectivamente, mientras que las mayores depreciaciones se esperan en el peso uruguayo (UYU), aunque en línea con los mayores niveles de inflación esperada (+9,5%). En este sentido, las monedas que ofrecen las mejores tasas reales, teniendo en cuenta la inflación esperada por el consenso de analistas, son el real con una tasa real de 7% y el guaraní, que ofrece tasas nominales de hasta 8% en depósitos a 1 año de plazo, con una inflación que se espera se mantenga cercana al 4%. Los shocks externos continúan golpeando a las monedas de la región Desde mediados de 2014, los países de la región están inmersos en un círculo vicioso que comenzó a mediados de 2013 luego del inicio del tapering de la FED, que desencadenó en el inicio de una tendencia negativa en el precio de los commodities. El shock en los términos de intercambio afectó a las monedas y al crecimiento de la región, que a su vez derivó en una aceleración de la inflación. La respuesta de los Bancos Centrales en un primer momento fue intentar contener la depreciación de las monedas mediante la venta de reservas, en un intento de no afectar el nivel de actividad. Sin embargo, ante la persistencia del shock externo, los bancos centrales de la región comenzaron a contraer la política monetaria, imponiendo mayor presión sobre el nivel de actividad. La caída en el nivel de actividad, junto a las mayores tasas, debería comenzar a desacelerar la inflación y a contener la depreciación, sin embargo el riesgo sobre una mayor desaceleración de la economía china y su impacto en el precio de los commodities podría renovar la presión sobre las monedas de la región. En líneas generales las perspectivas de las monedas de la región no son positivas, teniendo en cuenta que pocas monedas ofrecen una prima cambiaria lo suficientemente alta como para compensar el riesgo externo. 4 Figura 3: El shock externo estuvo afectando las monedas y el crecimiento en la región. Índice de Commodities Índice de Monedas de LATAM - eje der Crecimiento PBI de LATAM (%) 5,67 400 130 4,53 120 350 3,04 110 2,68 100 300 90 1,35 250 80 70 200 60 150 dic-10 jun-11 50 dic-11 jun-12 dic-12 jun-13 dic-13 jun-14 Fuente: Bloomberg. En particular, el real mostró mayor volatilidad que el resto de las monedas, principalmente vinculado a las decisiones que tomó el Banco Central (BCB) en las últimas semanas, que evidenciaron al menos un mal manejo en la comunicación de las decisiones de política. En particular, en la última reunión del Comité de Política Monetaria (COPOM) del 20 de enero, el BCB mantuvo la tasa Selic en 14,25% cuando el consenso de analistas esperaba una suba de 50pb. La reacción no fue positiva, ya que algunos inversores lo percibieron como una señal de falta de independencia del BCB, considerando los incentivos por parte del Ministerio de Hacienda de llevar adelante una política monetaria menos contractiva. Los altos niveles de déficit fiscal, que alcanzó el máximo desde 1997 (10,3% del PBI) y la contracción monetaria esperada para 2016, -3%, son los principales incentivos para llevar adelante una política menos contractiva. Lo que más llamó la atención fueron los comentarios previos a la reunión del presidente del BCB, Alexandre Tombini, diciendo que iban a tener en cuenta la revisión que el FMI había hecho sobre el crecimiento de la economía, desde -1% a -3,5%, al momento de la decisión monetaria, Finalmente, las minutas publicadas el 3 de febrero señalaron que el BCB retomaría la senda alcista en la tasa si no observa una desaceleración en la inflación, impulsando al real a una apreciación en los últimos días. Figura 4: Decisiones del BCB impusieron volatilidad al real en el último mes. USD-BRL Minutas del BCB: la inflación vuelve a escena como principal target 4,3 4,2 Comentarios de Tombini previos al COPOM 4,1 BCB mantien la Selic en 14,25% 4,0 3,9 31-dic 05-ene 10-ene Fuente: Bloomberg. 5 15-ene 20-ene 25-ene 30-ene 04-feb Los acontecimientos del último mes refuerzan la expectativa de alta volatilidad de la moneda en 2016, en un escenario donde la incertidumbre que genera la tensión política a nivel local se suma a un contexto internacional desfavorable. A pesar que actualmente la tasa real esperada que ofrecen los activos en reales es atractiva, más de 7%, es al menos suficiente para compensar los niveles de volatilidad esperados. En este sentido, posiciones en reales lucen atractivas sólo para inversores de mediano plazo con bajos o neutrales niveles de aversión al riesgo, que puedan soportar los altos niveles de volatilidad esperada en 2016, recibiendo un carry más que interesante cercano al 7% real. 6 PARAGUAY El guaraní luce sobrevaluado a pesar de la depreciación Ezequiel Zambaglione Head La tendencia a la depreciación del guaraní se mantuvo durante el primer mes del 2016, perdiendo un 1,7% frente al dólar y cerrando enero con una cotización de USD-PYG5.928,36, nivel que no se veía desde 2006, Federico Bartzabal cuando comenzó una tendencia a la apreciación hasta cerrar el 2013 en USD-PYG4.304. Sin embargo, Analista durante los últimos dos años el tipo de cambio se depreció fuertemente volviendo a ubicarse en los niveles de 10 años atrás. Para suavizar la tendencia bajista y contener el traspaso del deterioro del tipo de cambio a la inflación local, el Banco Central de Paraguay (BCP) ha intervenido en el mercado local vendiendo reservas internacionales de manera diaria. En la segunda mitad del 2015 el BCP vendió USD650mn, mientras que en lo que va del 2016, ya se han vendido un promedio de USD9mn diarios hasta totalizar USD175mn. En la última reunión del Comité de Política Monetaria, se decidió subir la tasa de referencia en 25bp hasta situarla en 6%, en cuyo comunicado el BCP remarcó la preocupación por una aceleración en la inflación, llevándolo a actuar a pesar de la desaceleración del crecimiento de la economía. En la práctica, las preocupaciones sobre la inflación continuarán guiando las acciones del BCP, donde en el futuro inmediato todo indica que seguirá interviniendo en el mercado cambiario para evitar fuertes subas en el tipo de cambio. El guaraní finalizaría en torno a USD-PYG6.250 en 2016 A pesar de una depreciación de más del 25% en 2015, el Real Brasileño y el Peso Argentino (los dos principales socios comerciales de Paraguay), se depreciaron más del 50%. Como resultado, el guaraní perdió competitividad con respecto a las principales monedas de la región. De hecho, la figura 5 muestra como el tipo de cambio real contra una canasta de monedas se encuentra un 25% debajo del promedio de los últimos 10 años, sugiriendo una sobrevaluación de la moneda local. Figura 5: Tipo de cambio real vs nominal Tipo de Cambio Nominal USD-PYG Tipo de Cambio Real Multilateral - eje der Transables sobre no transables - eje der 7.500 160 7.000 150 6.500 140 6.000 130 5.500 120 5.000 110 4.500 100 Promedio 104 4.000 90 3.500 80 25% por debajo del promedio de la última década 3.000 ene-99 feb-01 mar-03 abr-05 may-07 jun-09 jul-11 ago-13 70 sep-15 El consenso de analistas espera que el real continúe con la tendencia a la depreciación durante el 2016, depreciándose un 5% en el 2016, mientras se espera que el guaraní siga esta tendencia, con una depreciación estimada del 6,4%, finalizando el 2016 con un tipo de cambio nominal del PYG-USD6.250. Adicionalmente, los principales riesgos alrededor de las proyecciones son a la baja, teniendo en cuenta las expectativas alrededor de los factores que puedan afectar la moneda local, como ser la suba de tasa de la FED, la débil demanda de China, y la inestabilidad política en Brasil. Para los próximos 2 meses (Febrero y Marzo) es posible que el tipo de cambio nominal opere sin mayores variaciones, de hecho en los primeros días de Febrero la cotización subió un 0,7% con respecto a enero. Esto 7 se debe principalmente a que la industria agrícola comienza a liquidar las cosechas, actividad que normalmente dura hasta comienzos de abril. Adicionalmente el real también ha ganado terreno en los últimos días, disminuyendo las presiones sobre la moneda local. Sin embargo, las principales variables fundamentales, tipo de cambio real y aceleración de la inflación, hacen suponer que la tendencia a la depreciación del guaraní continuaría. 8 Aviso Legal / Disclaimer Este documento, y la información y estimaciones y alternativas en él expresadas contiene información general correspondiente a la fecha de emisión del informe que está sujeta a cambios sin previo aviso. PUENTE no se responsabiliza ni se encuentra obligado a notificar tales cambios o actualizar los contenidos del presente. No ha sido emitido para entregar a clientes particulares. No se garantiza que la información que incluye sea exacta y completa y no debe confiarse en ella como si lo fuera. Este documento y sus contenidos no constituyen una oferta, invitación o solicitud para la compra o suscripción de valores u otros instrumentos, ni para decidir o modificar inversiones. En forma alguna este documento o su contenido constituyen la base para un contrato, compromiso o decisión de cualquier tipo. Los contenidos de este documento se basan en información disponible de manera pública y que ha sido obtenida de fuentes consideradas confiables. No obstante, tal información no ha sido verificada en forma independiente por Puente y, en consecuencia, no puede proveerse una garantía, ni expresa ni implícita, respecto de su precisión o integridad. PUENTE no asume responsabilidad de ningún tipo por cualquier resultado negativo consecuencia del uso de este documento o su contenido. Bajo ninguna circunstancia podrá ser Puente considerado responsable por el resultado de las inversiones que un inversor efectúe basándose en la información o estimaciones aquí incluidas. Ningún destinatario de este documento podrá distribuir o reproducir el presente o alguna de sus partes sin el previo consentimiento escrito de Puente. El no cumplimiento de estas restricciones puede quebrantar las leyes de la jurisdicción en la que dicha distribución o reproducción ocurriera. 9