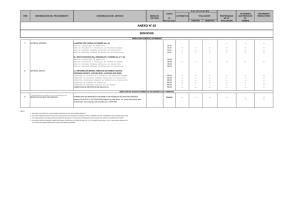

identificacion de clusters exportadores regionales

Anuncio