PRODUCTOS DE COLOCACIÓN

Anuncio

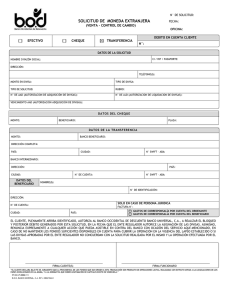

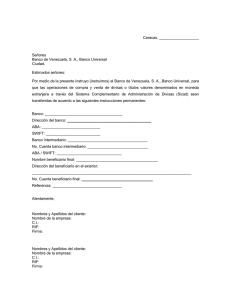

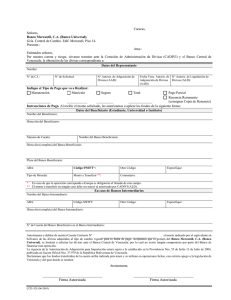

www.gacetafinanciera.com MATERIAL AUTOFORMATIVO AREA DE BANCA E INSTITUCIONES FINANCIERAS.SENA Isaías Velasco Olave PRODUCTOS DE COLOCACIÓN EN MONEDA EXTRANJERA. Al estudiar el portafolio de productos en Moneda Extranjera se tendrá acceso a toda la información sobre las características, beneficios, Requisitos, de los diferentes productos que los bancos ofrecen a sus clientes. Esto le permitirá al alumno el dominio total de esta área de trabajo y una información global sobre esta clase de financiaciones. Cartas de crédito de importación Un banco actuando por cuenta de un cliente importador nacional, emite un instrumento legal válido de acuerdo con las normas de comercio internacional mediante el cual asume el compromiso de pago a favor de un proveedor del exterior contra presentación de documentos que evidencien el embarque de la mercancía. El Banco ofrece al importador financiación hasta de seis meses a partir de la fecha del documento de transporte. La carta de crédito nació de la necesidad de dar seguridad al importador del despacho de las mercancías, objeto de su compra y al exportador de recibir el pago de las mismas, una vez cumplido el despacho. Es importante aclarar que la carta de crédito no solo tiene aplicación en el campo citado, sino que internacionalmente ha venido desarrollando otros fines, como servir de garantía a nivel internacional, tal como es la carta de crédito STAND BY. Actualízate Adquiriendo la Financial Card 1 www.gacetafinanciera.com En la estructura más sencilla, en la carta de crédito intervienen los siguientes elementos: 1-Ordenante. Es la persona que solicita la apertura de la carta de crédito (importador- Comprador.) 2. Banco Emisor. Es el banco comercial que a solicitud del ordenante establece la carta de crédito. 3. Banco Corresponsal Es el banco comercial que en el exterior notificará al beneficiario acerca de la carta de crédito establecida a su favor y las condiciones de la misma. 4. Beneficiario. Es la persona a favor de la cual se establece la carta de crédito y quién recibirá el pago del banco corresponsal, previa la demostración documentaría del cumplimiento del despacho de la mercancía (exportador- vendedor). Las cartas de crédito sin excepción son emitidas en forma irrevocable, sin embargo previo acuerdo de las partes que en ella intervienen se pueden modificar o revocar. La carta de crédito debe ser notificada por el banco corresponsal al beneficiario, esta acción, es el simple aviso que hace el corresponsal al beneficiario, sin compromiso de su parte. La obligación de pagar está en cabeza del banco emisor. Igualmente la carta de crédito puede ser emitida con la condición de ser confirmada, esto es la solicitud que hace el banco emisor al corresponsal de agregar su obligación frente al beneficiario, quién por este hecho adquiere una mayor seguridad en el pago. Pues están obligados a satisfacerlo, tanto el corresponsal como el banco emisor y el ordenante. Actualízate Adquiriendo la Financial Card 2 www.gacetafinanciera.com Documentos requeridos para el trámite de la carta de crédito. Formulario de solicitud de apertura de la carta de crédito debidamente diligenciado y firmado Copia azul de los registros o licencias de importación, vigente y con un plazo no inferior a 15 días. Además de los requisitos anteriores para el trámite de una carta de crédito el cliente debe anexar los documentos requeridos para un crédito ordinario. Utilización y financiación. Después de establecida la carta de crédito, el beneficiario hará uso de la misma, operación que se conoce con el nombre de UTILIZACIÓN, para lo cual presentará al banco corresponsal los documentos exigidos en las condiciones establecidas. A partir de la fecha de utilización se causarán intereses corrientes sobre el valor en moneda extranjera, a la tasa pactada con el ordenante, (Tasa base Prime Rate o Libor) o costo del dinero en el exterior, hasta el vencimiento de la financiación. El plazo de la financiación otorgado se contará a partir de la fecha del documento de embarque. Durante el tiempo de financiación se deberá obtener del ordenante, copia de la declaración de la mercancía, (Manifiesto de Importación), la cual será analizada por el Centro de Comercio Internacional del Banco, con el fin de solicitar las correcciones si las hubiere, y evitar de esta forma tropiezos en los trámites de reembolso ante la Oficina de Cambios. Actualízate Adquiriendo la Financial Card 3 www.gacetafinanciera.com Reembolso. Se entiende por reembolso la acción cambiaria que las entidades financieras adelantan ante la oficina de cambios del Banco de la República, para obtener la recuperación de la moneda extranjera utilizada en el pago al beneficiario. GIRO DIRECTO EN MONEDA EXTRANJERA. Mediante este servicio el banco transfiere en forma electrónica las divisas para que por intermedio de un banco corresponsal le sean entregadas al beneficiario o expide un cheque con cargo a una cuenta del banco en el exterior. El giro directo una vez obtenida la correspondiente licencia de cambio se instruirá a un banco corresponsal para que pague al beneficiario, El giro puede tramitarse mediante cheque que se enviará por correo recomendado a la dirección del beneficiario. El otorgante debe indicar la modalidad del giro que solicita. En cualquiera de los casos, si el cliente lo desea, el giro puede ser financiado en divisas, previa entrega de los documentos que dan derecho al giro al exterior En los giros directos correspondientes a mercancías puede presentarse la oportunidad de financiar en divisas, cuando a pesar de existir los documentos que dan derecho a giro, no ha transcurrido el plazo mínimo para el reembolso, que figura en la casilla trece (13) del registro o licencia de importación y el ordenante necesita hacer el pago en forma inmediata al beneficiario, o cuando por tener que satisfacer el pago en esta misma forma, no puede esperar el trámite normal del reembolso. Carta de Crédito de Exportación. Es un instrumento mercantil y financiero que sirve como medio de pago: la carta de crédito se puede establecer en varias modalidades: irrevocable, notificada, confirmada, de aceptación, transferible, rotatoria etc. Actualízate Adquiriendo la Financial Card 4 www.gacetafinanciera.com La carta de crédito es emitida por el banco corresponsal quien la notifica al banco en el país, posteriormente se procede a dar aviso al beneficiario mediante la forma de notificación de carta de crédito de exportación, ratificándole mediante el envió del documento original que contiene el texto completo de la carta de crédito que debe incluir entre otros los siguientes datos: Fecha de emisión Vencimiento Fecha máxima de embarque y de presentación de documentos. Relación, detalle y características, así como la cantidad de juegos o copias de los documentos que evidencian el embarque y descripción de las mercancías, instrucciones de pago y forma de reembolso. Una vez enterado el exportador, se procederá a tramitar la documentación requerida para el pago del crédito y a confrontarla con los requisitos de la carta de crédito. Cobranzas de Importación Los documentos que acreditan el embarque de una mercancía los recibe el Banco, de un banco del exterior que actúa por cuenta de un proveedor extranjero, entregándolos al importador colombiano contra pago o la aceptación de una letra de cambio, según las instrucciones recibidas. A solicitud del importador, el Banco puede financiar el pago al proveedor. Cartas de crédito stand-by El Banco emite por cuenta de su cliente importador, un instrumento legal por medio del cual se garantiza al beneficiario el pago de futuros despachos de mercancías, con lo que el importador obtiene mejores términos y condiciones en la negociación. Igualmente la carta de crédito STAND BY puede ser emitida para garantizar el pago de créditos del exterior obtenidos por el ordenante del crédito. Actualízate Adquiriendo la Financial Card 5 www.gacetafinanciera.com Financiamiento de Exportaciones Las actividades de pre o post embarque las financia el banco con préstamos en moneda extranjera con lo que el exportador consigue la liquidez necesaria mientras obtiene el pago del comprador en el exterior. Con los siguientes productos complementan al exportador colombiano el ejercicio de ventas al exterior: Cobranzas de exportación Mediante este servicio recibe los documentos de exportación de su cliente y procede a su cobranza al importador del exterior, a través de un banco corresponsal del país origen del importador. Durante todo el proceso de cobranza el exportador local estará informado de su desarrollo. SERVICIOS DE CAMBIOS. Negociación de cheques en moneda extranjera A través de entidades financieras del exterior el Banco hace el trámite de canje de los cheques en moneda extranjera girados a favor de exportadores nacionales, contra endoso y entrega del título original al Banco, acreditando su valor equivalente en pesos en la cuenta del beneficiario. Los cheques girados sobre bancos fuera de los Estados Unidos tienen un trámite especial. Cuentas corrientes en moneda extranjera. La apertura y manejo debe estar debidamente aprobada por las autoridad cambiaria respectiva, y los bancos deben cumplir los requisitos exigidos para todos los casos. Es una cuenta corriente que el cliente puede abrir en el Banco y le permite el manejo de transacciones en moneda extranjera para operaciones de cambio y de servicios. Actualízate Adquiriendo la Financial Card 6 www.gacetafinanciera.com Características Generales Las cuentas corrientes en moneda extranjera abiertas en el exterior tienen dos modalidades: Para operaciones de mercado libre: pueden ser constituidas para atender operaciones por servicios diferentes a importaciones, exportaciones, inversiones y deuda externa. De compensación: son abiertas para manejar ingresos y/o egresos de divisas derivados de operaciones de cambio como por ejemplo: pago de importaciones, recibo de divisas por pago de exportaciones: Estas cuentas se deben registrar en el Banco de la República. GÍROS AL EXTERIOR POR CONCEPTOS DIFERENTES A MERCANCÍAS. Se trata del servicio de intermediación ante el Banco de la República para obtener divisas y efectuar pagos en el exterior, por los conceptos autorizados, tales como: Deuda externa, estudiantes, fletes, servicios, suscripciones, drogas, rendimiento de inversiones en Colombia. ORDENES DE PAGO. Instrucciones recibidas del exterior para pagar a un beneficiario en Colombia. Los fondos son depositados por el corresponsal en la cuenta del Banco. El Banco al recibir las divisas, avisa y paga al beneficiario. Modalidades. De convenio: los fondos se reciben a través del Banco Central, por lo tanto las divisas se pueden negociar hasta el día siguiente a que el cliente solicite el reintegro. Actualízate Adquiriendo la Financial Card 7 www.gacetafinanciera.com Dólares libres: divisas depositadas en las cuentas que el Banco mantiene en el exterior y se negocian el mismo día que el cliente lo solicite previa confirmación que estén los fondos abonados en la cuenta del Banco. REINTEGRO DE DIVISAS Reintegro de Divisas por Exportaciones. Este servicio se presta a los exportadores una vez reciben el pago proveniente de las exportaciones realizadas. Documentos requeridos. En todos los casos se requiere de la siguiente documentación: Registro de exportación: quinta copia (azul) y modificaciones si las hubiere. Formulario Único de exportación novena copia. Manifiesto de exportación (Con sus hojas adicionales). En caso de no poseer el manifiesto, se debe adjuntar una carta de compromiso para presentarlo posteriormente, firmada por el exportador, en la cual solicita reintegrar con arreglo al articulo 3°. De la Resolución 74/84 JM. teniendo un plazo de seis meses para presentarlo, a partir de la fecha de reintegro de las divisas. Forma de Cobertura de los Reintegros. Las formas de pago o cobertura de las exportaciones son las siguientes: Carta de Crédito Cheque Orden de pago- Transferencia telegráfica Actualízate Adquiriendo la Financial Card 8 www.gacetafinanciera.com Efectivo. REINTEGRO ORDINARIO DE DIVISAS POR SERVICIOS. Es la venta de monedas extranjeras que efectúan las personas naturales o jurídicas al Banco de la República, originadas en el pago de servicios prestados por colombianos en el exterior, por concepto de obsequios, transferencias y donaciones a colombianos desde el exterior, regalías, comisiones, salarios y servicios diplomáticos. Documentos relacionados. En todos los casos se requiere que el cliente suscriba la forma BR-0-387-0 del Banco de la República (juego Completo) en original y dos copias. Se debe indicar en las instrucciones de la oficina el número telefónico, al igual que preguntar el origen de las divisas, de acuerdo con alguno de los diez numerales que aparecen en la casilla “concepto” del formulario 387. Formas de Cobertura. Las formas de cobertura de reintegros ordinarios de divisas por servicios son las siguientes: Orden de pago-Transferencia telegráfica. Cheque Efectivo. VIAJEROS AL EXTERIOR. La compra de dólares viajeros por turismo en el exterior se clasifican en: Ordinarios Especiales Oficiales Actualízate Adquiriendo la Financial Card 9 www.gacetafinanciera.com Para el trámite de compra de divisas viajeros ordinarios se debe anexar el pasaporte, para viajeros especiales el pasaporte y autorización previa de la oficina de cambios y para viajeros oficiales el pasaporte y copia del decreto o resolución en la cual se autoriza el viaje. COMPRA Y VENTA DE DIVISAS A TURISTAS. La compra y venta de divisas a turistas o sea el cambio de moneda extranjera a moneda nacional o viceversa, a turistas del exterior, en cheque viajeros o en efectivo, se prestará en oficinas previamente autorizadas y se deben cumplir los requisitos exigidos según las cuantías solicitadas. Actualízate Adquiriendo la Financial Card 10