301107. La distribucion alimentaria en el canal HORECA y

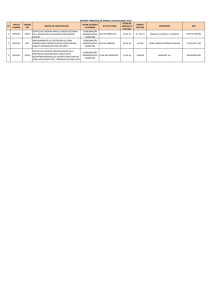

Anuncio