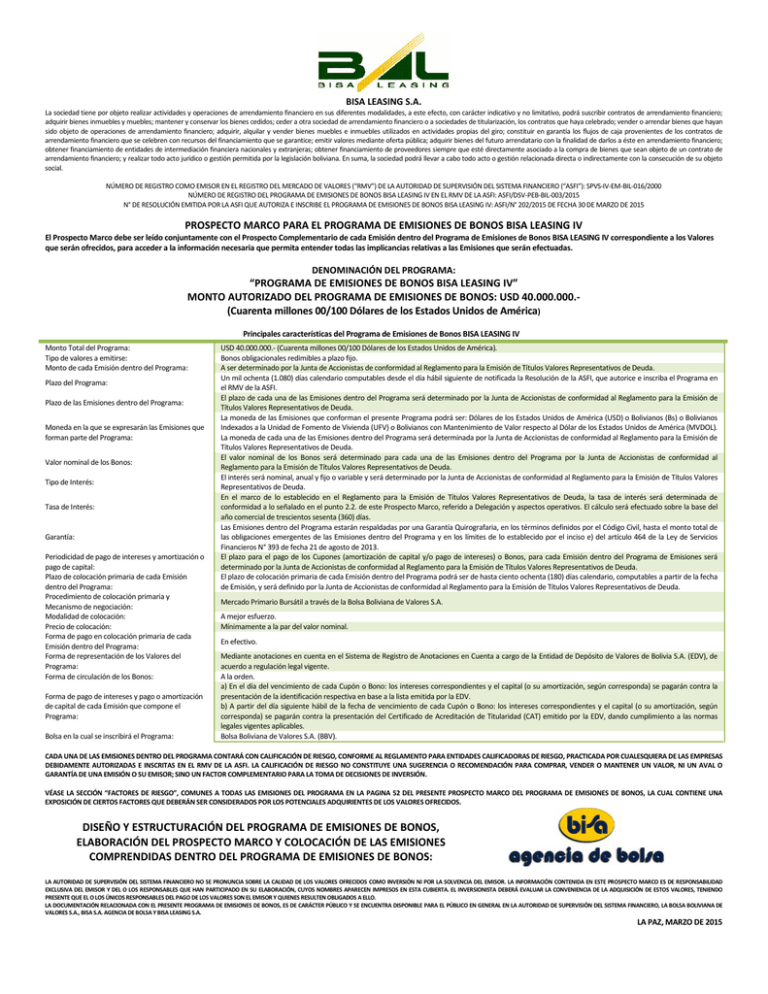

Programa de Emisiones de Bonos BISA LEASING IV

Anuncio