LIBERTY Solicitud PIAS Flexible

Anuncio

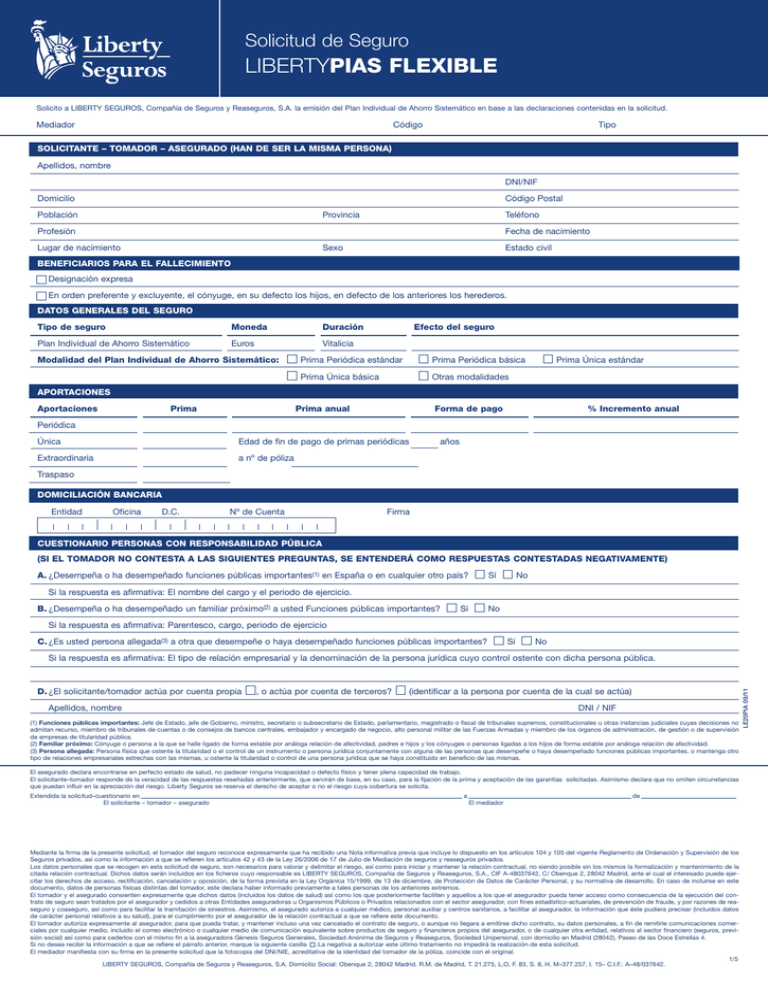

Solicitud de Seguro LIBERTYPIAS FLEXIBLE Solicito a LIBERTY SEGUROS, Compañía de Seguros y Reaseguros, S.A. la emisión del Plan Individual de Ahorro Sistemático en base a las declaraciones contenidas en la solicitud. Código Mediador Tipo SOLICITANTE – TOMADOR – ASEGURADO (HAN DE SER LA MISMA PERSONA)DNI/NIF Apellidos, nombre DNI/NIF Domicilio Código Postal Provincia Población Teléfono Fecha de nacimiento Profesión Lugar de nacimiento Sexo Estado civil BENEFICIARIOS PARA EL FALLECIMIENTO Designación expresa En orden preferente y excluyente, el cónyuge, en su defecto los hijos, en defecto de los anteriores los herederos. DATOS GENERALES DEL SEGURO Tipo de seguro Moneda Plan Individual de Ahorro Sistemático Euros Duración Efecto del seguro Vitalicia Modalidad del Plan Individual de Ahorro Sistemático: Prima Periódica estándar Prima Periódica básica Prima Única básica Otras modalidades Prima Única estándar APORTACIONES Prima Aportaciones Prima anual Forma de pago % Incremento anual Periódica Única Edad de fin de pago de primas periódicas Extraordinaria a nº de póliza años Traspaso DOMICILIACIÓN BANCARIA Entidad Oficina D.C. Nº de Cuenta Firma CUESTIONARIO PERSONAS CON RESPONSABILIDAD PÚBLICA (SI EL TOMADOR NO CONTESTA A LAS SIGUIENTES PREGUNTAS, SE ENTENDERÁ COMO RESPUESTAS CONTESTADAS NEGATIVAMENTE) A. ¿Desempeña o ha desempeñado funciones públicas importantes(1) en España o en cualquier otro país? Sí No Si la respuesta es afirmativa: El nombre del cargo y el periodo de ejercicio. B. ¿Desempeña o ha desempeñado un familiar próximo(2) a usted Funciones públicas importantes? Sí No Si la respuesta es afirmativa: Parentesco, cargo, periodo de ejercicio C. ¿Es usted persona allegada(3) a otra que desempeñe o haya desempeñado funciones públicas importantes? Sí No D. ¿El solicitante/tomador actúa por cuenta propia , o actúa por cuenta de terceros? (identificar a la persona por cuenta de la cual se actúa) Apellidos, nombre DNI / NIF (1) Funciones públicas importantes: Jefe de Estado, jefe de Gobierno, ministro, secretario o subsecretario de Estado, parlamentario, magistrado o fiscal de tribunales supremos, constitucionales u otras instancias judiciales cuyas decisiones no admitan recurso, miembro de tribunales de cuentas o de consejos de bancos centrales, embajador y encargado de negocio, alto personal militar de las Fuerzas Armadas y miembro de los órganos de administración, de gestión o de supervisión de empresas de titularidad pública. (2) Familiar próximo: Cónyuge o persona a la que se halle ligado de forma estable por análoga relación de afectividad, padres e hijos y los cónyuges o personas ligadas a los hijos de forma estable por análoga relación de afectividad. (3) Persona allegada: Persona física que ostente la titularidad o el control de un instrumento o persona jurídica conjuntamente con alguna de las personas que desempeñe o haya desempeñado funciones públicas importantes, o mantenga otro tipo de relaciones empresariales estrechas con las mismas, u ostente la titularidad o control de una persona jurídica que se haya constituido en beneficio de las mismas. El asegurado declara encontrarse en perfecto estado de salud, no padecer ninguna incapacidad o defecto físico y tener plena capacidad de trabajo. El solicitante–tomador responde de la veracidad de las respuestas reseñadas anteriormente, que servirán de base, en su caso, para la fijación de la prima y aceptación de las garantías solicitadas. Asimismo declara que no omiten circunstancias que puedan influir en la apreciación del riesgo. Liberty Seguros se reserva el derecho de aceptar o no el riesgo cuya cobertura se solicita. Extendida la solicitud–cuestionario en El solicitante – tomador – asegurado a de El mediador Mediante la firma de la presente solicitud, el tomador del seguro reconoce expresamente que ha recibido una Nota informativa previa que incluye lo dispuesto en los artículos 104 y 105 del vigente Reglamento de Ordenación y Supervisión de los Seguros privados, así como la información a que se refieren los artículos 42 y 43 de la Ley 26/2006 de 17 de Julio de Mediación de seguros y reaseguros privados. Los datos personales que se recogen en esta solicitud de seguro, son necesarios para valorar y delimitar el riesgo, así como para iniciar y mantener la relación contractual, no siendo posible sin los mismos la formalización y mantenimiento de la citada relación contractual. Dichos datos serán incluidos en los ficheros cuyo responsable es LIBERTY SEGUROS, Compañía de Seguros y Reaseguros, S.A., CIF A-48037642, C/ Obenque 2, 28042 Madrid, ante el cual el interesado puede ejercitar los derechos de acceso, rectificación, cancelación y oposición, de la forma prevista en la Ley Orgánica 15/1999, de 13 de diciembre, de Protección de Datos de Carácter Personal, y su normativa de desarrollo. En caso de incluirse en este documento, datos de personas físicas distintas del tomador, este declara haber informado previamente a tales personas de los anteriores extremos. El tomador y el asegurado consienten expresamente que dichos datos (incluidos los datos de salud) así como los que posteriormente faciliten y aquellos a los que el asegurador pueda tener acceso como consecuencia de la ejecución del contrato de seguro sean tratados por el asegurador y cedidos a otras Entidades aseguradoras u Organismos Públicos o Privados relacionados con el sector asegurador, con fines estadístico-actuariales, de prevención de fraude, y por razones de reaseguro y coaseguro, así como para facilitar la tramitación de siniestros. Asimismo, el asegurado autoriza a cualquier médico, personal auxiliar y centros sanitarios, a facilitar al asegurador, la información que éste pudiera precisar (incluidos datos de carácter personal relativos a su salud), para el cumplimiento por el asegurador de la relación contractual a que se refiere este documento. El tomador autoriza expresamente al asegurador, para que pueda tratar, y mantener incluso una vez cancelado el contrato de seguro, o aunque no llegara a emitirse dicho contrato, su datos personales, a fin de remitirle comunicaciones comerciales por cualquier medio, incluido el correo electrónico o cualquier medio de comunicación equivalente sobre productos de seguro y financieros propios del asegurador, o de cualquier otra entidad, relativos al sector financiero (seguros, previsión social) así como para cederlos con el mismo fin a la aseguradora Génesis Seguros Generales, Sociedad Anónima de Seguros y Reaseguros, Sociedad Unipersonal, con domicilio en Madrid (28042), Paseo de las Doce Estrellas 4. Si no desea recibir la información a que se refiere el párrafo anterior, marque la siguiente casilla .La negativa a autorizar este último tratamiento no impedirá la realización de esta solicitud. El mediador manifiesta con su firma en la presente solicitud que la fotocopia del DNI/NIE, acreditativa de la identidad del tomador de la póliza, coincide con el original. 1/5 LIBERTY SEGUROS, Compañía de Seguros y Reaseguros, S.A. Domicilio Social: Obenque 2, 28042 Madrid. R.M. de Madrid, T. 21.275, L.O, F. 83, S. 8, H. M–377.257, I. 15– C.I.F.: A–48/037642. LE20PIA 09/11 Si la respuesta es afirmativa: El tipo de relación empresarial y la denominación de la persona jurídica cuyo control ostente con dicha persona pública. Solicitud de Seguro LIBERTYPIAS FLEXIBLE IDENTIFIQUE LA INVERSIÓN QUE MEJOR SE AJUSTA A SU PERFIL A. ¿Cuál es el horizonte temporal de su inversión? PUNTOS Menos de 3 años. B. C. D. 0 De tres a cuatro años. 2 De cinco a ocho años. 4 Más de ocho años. 6 Es para mi jubilación y no cuento con ello para ninguna necesidad en medio plazo. 8 ¿Cómo actuaría si durante un año se produjera una pérdida de rentabilidad? Cancelaría mi inversión. 1 Cambiaría el destino de mi inversión eligiendo una posición más conservadora. 2 Mantendría la inversión elegida si la pérdida no superase el 10%. 3 Mantendría la inversión elegida aunque las pérdidas superasen el 10%, porque espero que durante el plazo previsto para mi inversión, se recuperará la pérdida. 4 ¿Cómo definiría su nivel de tolerancia respecto al riesgo de su inversión? No estoy dispuesto a asumir ningún riesgo en la rentabilidad, aún a costa de obtener un rendimiento muy bajo. 1 Aspiro a tener una rentabilidad superior a los depósitos bancarios aunque dicha rentabilidad no la conozca previamente. 2 Pretendo obtener una alta rentabilidad, aunque desconozca de antemano su cuantía exacta o si se producirán resultados negativos temporales. 3 Mi intención es obtener la máxima rentabilidad a largo plazo, aún sabiendo que habrá años con rentabilidades negativas. 4 ¿Cuál es su experiencia como inversor? Nunca he invertido en acciones ni en fondos de inversión. 1 He invertido en fondos de inversión de renta fija. 2 He invertido en acciones y/o fondos de inversión con componentes de renta variable. 3 Suelo mantener mis inversiones en acciones o fondos de renta variable a largo plazo procurando compensar las pérdidas temporales y obtener una rentabilidad global positiva. 4 Total Puntuación PUNTUACIÓN CESTA RECOMENDADA TIPO DE INVERSIÓN Menos de 6 Garantizada Renta fija y tesorería. De 6 a 9 Tesorería o conservadora Mayoría renta fija y tesorería con pequeña proporción en renta variable. De 9 a 13 Equilibrada Mayoría renta fija y tesorería con pequeña proporción en renta variable. De 13 a 16 Dinámica Mayoría renta variable. Más de 16 Bolsa Internacional Inversión en mercados internacionales. En caso de haber obtenido sólo 1 punto en alguna de las preguntas B o C recomendamos la contratación de nuestro producto Liberty PIAS Flexible eligiendo la opción garantizada. Sí, a pesar de esta recomendación, usted quiere invertir en otra cesta, por favor hágalo contar expresamente, firmando a continuación y declarando que ha sido informado de que está invirtiendo en un producto que no se ajusta a su perfil de inversión, a pesar de lo cual quiere invertir según los datos que se incluyen en la presente solicitud. Marque con X la selección de inversión deseada: Garantizada Tesorería Conservadora Equilibrada Dinámica Bolsa Internacional IMPORTANTE: Este producto pierde sus ventajas fiscales si el plazo de inversión es inferior a 10 años. Firma: Nombre: DNI: 2/5 LIBERTY SEGUROS, Compañía de Seguros y Reaseguros, S.A. Domicilio Social: Obenque 2, 28042 Madrid. R.M. de Madrid, T. 21.275, L.O, F. 83, S. 8, H. M–377.257, I. 15– C.I.F.: A–48/037642. Solicitud de Seguro LIBERTYPIAS FLEXIBLE NOTA INFORMATIVA En cumplimiento de lo dispuesto en el artículo 60 del texto refundido de la Ley de ordenación y supervisión de los seguros privados, aprobado por Real Decreto Legislativo 6/2004 de 29 de octubre, y en los artículos 104 y 105 del Reglamento que lo desarrolla, se informa: 1. Estado miembro y autoridad de control El estado miembro al que corresponde el control de la actividad aseguradora de la entidad es España, y la autoridad de control la Dirección General de Seguros y fondos de Pensiones del Ministerio de Economía y Hacienda. 2. Legislación aplicable La legislación aplicable al contrato es la española, en concreto, la Ley 50/80 de 8 de octubre de Contrato de Seguro, y el Texto Refundido de la Ley de ordenación y supervisión de los Seguros Privados, aprobado por Real Decreto Legislativo 6/2004 de 29 de octubre, y las normas que lo desarrollan y la Ley 35/2008 de 28 de noviembre del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no residentes y sobre el Patrimonio y Reglamento que la desarrolla. 3. Instancias de reclamación y protección del cliente LIBERTY SEGUROS, Compañía de Seguros y Reaseguros, S.A., como entidad del Grupo asegurador Liberty, dispone de un Departamento de Atención al Cliente, y de un Defensor del Cliente, para atender y resolver las quejas y reclamaciones que sus clientes les presentan, relacionados con sus intereses y derechos legalmente reconocidos. Los tomadores, asegurados, beneficiarios, terceros perjudicados y derechohabientes de los mismos podrán someter indistintamente sus quejas y reclamaciones: – Al Departamento de Atención al Cliente del Grupo Liberty, mediante escrito dirigido a C/ Obenque 2, 28042 Madrid, por fax nº 91 301 79 98, o e-mail atencionalcliente@libertyseguros.es – Al Defensor del Cliente del Grupo Liberty, mediante escrito dirigido al domicilio C/ Marqués de la Ensenada 2, 6ª planta, 28004 Madrid, teléfono 91 310 40 43 o por fax al 91 308 49 91, o e-mail reclamaciones@da-defensor.org – Las quejas y reclamaciones formuladas por los clientes, serán atendidas y resueltas en el plazo de 2 meses desde su presentación en el Departamento de Atención al Cliente, o en su caso, Defensor del Cliente. – En caso de disconformidad con el resultado del pronunciamiento adoptado por cualquiera de las instancias anteriormente citadas, o si ha transcurrido el plazo de 2 meses sin haber obtenido una respuesta, el reclamante podrá formular su queja o reclamación ante el Servicio de Reclamaciones de la Dirección General de Seguros y Fondos de Pensiones, mediante escrito dirigido al domicilio en Pº de la Castellana 44, 28046 Madrid. – Además de los cauces de reclamación indicados anteriormente, los conflictos podrán plantearse en vía judicial ante los jueces y tribunales competentes. Se encuentra a disposición de los clientes en las oficinas de las entidades del Grupo Liberty, el Reglamento para la Defensa del Cliente, por el que se regula el funcionamiento interno de las quejas y reclamaciones, la actividad y procedimientos del Departamento de Atención del Cliente y del Defensor del Cliente, así como las relaciones entre ellos. También podrá tener acceso a dicho Reglamento en la página web www.libertyseguros.es, o a través de su mediador. 1. DENOMINACIÓN SOCIAL DE LA EMPRESA CONTRATANTE Y FORMA JURÍDICA. DIRECCIÓN DEL DOMICILIO SOCIAL DE LA ENTIDAD Y, EN SU CASO, DE LA SUCURSAL QUE TENGA ESTABLECIDA EN ESPAÑA LIBERTY SEGUROS, Compañía de Seguros y Reaseguros, S.A. Domicilio Social: C/ Obenque 2, 28042 Madrid. 2. NOMBRE DEL PRODUCTO Liberty PIAS FLEXIBLE (Plan Individual de Ahorro Sistemático) 3. TIPO DE SEGURO Contrato de seguro de vida individual que cumple los requisitos para ser considerado un PLAN INDIVIDUAL DE AHORRO SISTEMÁTICO, de la modalidad “Unit Linked” contratable con capital garantizado o no garantizado. Para esta última modalidad, el tomador asume el riesgo de la inversión de las provisiones matemáticas invertidas en las denominadas cestas de inversión, y por tanto, el asegurador no garantiza ningún tipo de interés ni rendimiento mínimo, por lo que el importe que se va a percibir depende de fluctuaciones en los mercados financieros, ajenos al control del asegurador y cuyos resultados históricos no son indicadores de resultados futuros, pudiendo darse la situación de que el valor de rescate sea inferior a las primas abonadas por el cliente. La rentabilidad efectiva de la póliza en tal caso estará ligada a la evolución de las cestas seleccionadas por el cliente para la inversión de sus provisiones matemáticas. 4. DEFINICIÓN DE LAS GARANTÍAS Y OPCIONES OFRECIDAS. FORMA DE COBRO DE LA PRESTACIÓN. EXCLUSIONES DE COBERTURA Por el presente Contrato, el asegurador se obliga a pagar las siguientes prestaciones: En caso de fallecimiento del asegurado cualquiera que sea la causa y el momento en que se produzca y siempre que la póliza esté en vigor, el asegurador pagará al beneficiario designado en las condiciones particulares el importe del Fondo de Ahorro en la póliza más el capital adicional de fallecimiento garantizado en la fecha de fallecimiento. El asegurador se reserva el derecho de modificar esta cantidad mínima de riesgo y poderla adaptar a los mínimos que estuviese obligada a cumplir por la aparición de una norma legal. Con las primas que se paguen por la póliza, netas de los gastos mencionados en el apartado 7 y netas del coste de la cobertura de fallecimiento, el asegurador constituirá el Fondo de Ahorro para su adscripción a una Cesta de Inversión que elegirá el tomador entre las diseñadas por el asegurador. A este fondo se le irán incorporando los rendimientos obtenidos por la Cesta de Inversión y se le detraerán los gastos y el coste de la cobertura que se menciona en esta nota informativa. Garantías Básicas: – Supervivencia del asegurado: el capital de supervivencia es el valor del Fondo de Ahorro a la fecha en que se solicite el rescate. – Fallecimiento del asegurado: el capital del fallecimiento será el resultado de sumar al Fondo de Ahorro 1.000 euros. La ocurrencia de uno de los hechos contratados por una de estas garantías extingue la póliza. Bono de Permanencia: El asegurador aportará a la cartera de inversión de las primas periódicas bonos de Porcentaje de primas Para pólizas con duración permanencia en las fechas que se detallan y siempre y cuando el tomador haya pagado todas y cada unas de periódicas de la primera anualidad de pago de primas las primas comprometidas en las condiciones particulares en los plazos previstos para ello. El importe de cada bono de permanencia es el resultado de aplicar los porcentajes del cuadro sobre el importe de la suma de las Hasta 5 años 0% primas periódicas correspondientes a la primera anualidad de seguro. Cualquier cambio en el importe de la Entre 6 y 10 años 75% prima periódica, el ejercicio del derecho de rescate, de reducción, o el retraso en el pago de las primas, suponEntre 11 y 15 años 125% drá que el asegurador recalculará el importe del bono en la forma que se explica en las condiciones especiaEntre 16 y 25 años 175% les, pudiendo en algunos casos el tomador, perder el derecho de percibir este bono. Los capitales de superviDe 26 años o más 200% vencia y los valores de rescates mostrados en las condiciones particulares para la cartera que el asegurador recalculará el importe del bono, lo que afectará igualmente al capital asegurado y a los valores de rescate. Bono de Fidelidad: El asegurador concederá un bono de fidelidad que aumenta el valor de la cartera de Porcentaje que se aplica Fecha de abono en el fondo inversión de la póliza, si se cumplen determinadas circunstancias, tal y como se establece a continuación. como bono de fidelidad de ahorro del tomador El bono de fidelidad consistirá en abonar a la cartera de inversión de la póliza en las fechas indicadas en 0,5% En el inicio de la 3ª anualidad de póliza el cuadro adjunto, el importe que resulte de aplicar un porcentaje, según el detalle del cuadro adjunto, 1% En el inicio de la 6ª anualidad de póliza sobre el saldo medio mensual de la póliza durante las anualidades anteriores a la concesión del bono. El 1,5% En el inicio de la 11ª anualidad de póliza importe del bono de fidelidad correspondiente está incluido en las condiciones particulares dentro del valor del fondo de ahorro a la fecha de finalización del período de pago de primas pactado en la póliza. Se entienEn el inicio de la 16ª anualidad de póliza 2% de que el cálculo del bono incluido, lo es sobre la base de lo que figura en las condiciones particulares. En el inicio de la 21ª anualidad de póliza 3% Cualquier cambio posterior en el importe de la prima periódica, el ejercicio del derecho de movilización, de 4% En el inicio de la 26ª anualidad de póliza reducción, o el retraso en el pago de las primas, supondrá que el asegurador podrá recalcular el importe del bono. Forma de cobro de la prestación: El capital de supervivencia podrá cobrarse en forma de capital (en cuyo caso perderá la consideración de PIAS) o en forma de renta vitalicia (según los productos o condiciones que tenga vigentes el asegurador en la fecha de vencimiento de la póliza. Exclusiones: Se considerarán excluidos expresamente de la cobertura de fallecimiento: – Suicidio durante el primer año de vigencia. – El riesgo de accidente aéreo excepto que el asegurado realice los vuelos como simple pasajero en aparatos civiles provistos de un certificado de navegabilidad autorizado, o cuando los aparatos vayan conducidos por personas provistas de un título de piloto válido. – Siniestros como consecuencia directa o indirecta de la reacción o radiación nuclear o contaminación radiactiva, y de la navegación submarina o en viajes de exploración. – Siniestros extraordinarios o consecuencia de guerras o de hechos de carácter político o social. 5. NATURALEZA Y PERFIL DE RIESGO DE LAS INVERSIONES VINCULADAS AL PRODUCTO. DEFINICIÓN DE LAS UNIDADES DE CUENTA A LAS QUE ESTÁN SUJETAS LAS PRESTACIONES El tomador puede elegir entre las siguientes opciones de inversión para adscribir su fondo de ahorro: – Opción garantizada: el asegurador garantiza un tipo de interés mínimo durante toda la duración del contrato que será el 3% durante la primera anualidad y el 2% para el resto de anualidades. – Cestas de inversión: son las combinaciones de Fondos de Inversión y Fondos Internos en cuyas participaciones el asegurador invierte las primas del seguro de acuerdo con la opción de inversión elegida por el tomador. El asegurador no garantiza en ningún caso, el resultado económico de las inversiones efectuadas siguiendo las instrucciones del tomador, ni asume, en ningún momento, el riesgo derivado de las inversiones afectadas a la póliza que seguirá siendo soportado íntegramente por el tomador del seguro. Estas circunstancias son conocidas y aceptadas expresamente por el tomador de la póliza. El valor de las participaciones se determinará diariamente en función del valor liquidativo de las participaciones en los fondos que los componen. Las cestas de fondos de inversión y la composición de las mismas a 31/03/2011 son las que se indican a continuación: PRINCIPALES ACTIVOS Liberty Euro Renta FI Liberty Spanish Stock Market FI Liberty European Stock Market FI Bolsa Internacional FI TOTAL POLÍTICA DE INVERSIÓN Tesorería 100% 0% 0% 0% 100% 100% Renta Fija CESTAS NO GARANTIZADAS Conservadora Equilibrada Dinámica 75% 50% 25% 10% 20% 25% 25% 20% 10% 5% 10% 25% 100% 100% 100% Máximo 25% Máximo 50% Máximo 75% en Renta Variable en Renta Variable en Renta Variable Bolsa Internacional 0% 0% 40% 60% 100% Hasta 100% en Renta Variable PRINCIPALES ACTIVOS República de Austria 3,80% 10/2013 Glencore Fin. Europe Lux. 5,375% 30/09/11 Volkswagen Leas 4,875% 18/10/2012 Tesoro Español 2,75% 30/04/2012 Deutche Telekom Int.Finance BV 8,125% 29/05/2012 Cesta Garantizada 8,10% 4,76% 3,56% 3,14% 2,96% 3/5 LIBERTY SEGUROS, Compañía de Seguros y Reaseguros, S.A. Domicilio Social: Obenque 2, 28042 Madrid. R.M. de Madrid, T. 21.275, L.O, F. 83, S. 8, H. M–377.257, I. 15– C.I.F.: A–48/037642. Solicitud de Seguro LIBERTYPIAS FLEXIBLE 6. CONDICIONES, PLAZOS Y VENCIMIENTOS DE LAS PRIMAS. PRIMAS RELATIVAS A LA GARANTÍA DE FALLECIMIENTO 7. GASTOS Y COMISIONES: 7.1. Gastos de administración y de adquisición o comercialización anuales. 7.2. Gastos de emisión o de aportaciones adicionales. 7.3. Gastos de reasignación o cambio de los activos subyacentes (cambio de fondos o conjuntos de activos). 7.4. Compensaciones por rescate total o parcial durante un determinado período. 7.5. Gastos o comisiones por reembolso. La póliza podrá ser contratada a prima periódica (anual, semestral, trimestral o mensual) o a prima única. En ambas modalidades, se admite el pago de aportaciones extraordinarias de un importe mínimo de 300 euros. El importe mínimo de cada prima periódica es de 30 euros para mensuales, 90 euros para trimestrales, 180 euros para semestrales y 360 euros para anuales sin perjuicio de que en la póliza se pueda pactar la revalorización anual de las mismas. En cualquier caso, la suma de aportaciones anuales para este tipo de contratos no podrá ser superior a 8.000 euros. Asimismo, el total de aportaciones efectuadas por el tomador a este tipo de contratos en toda su vigencia, no podrá ser tampoco superior a 240.000 euros. Estos límites se revisarán para adaptarse en su caso, a las modificaciones legales futuras que afecten a los Planes Individuales de Ahorro Sistemático. Una vez transcurridas las dos primeras anualidades de póliza y siempre que el tomador haya pagado las primas correspondientes a las mismas, éste podrá solicitar la minoración del importe de la prima periódica respetando los límites mínimos y máximos anteriores y con los siguientes requisitos: – Durante la tercera y cuarta anualidad: la reducción máxima permitida será de un 25% sobre la prima periódica previa. – A partir de la quinta anualidad y siguientes: la reducción máxima permitida será de un 50% sobre la prima periódica previa. En cualquier momento el tomador podrá solicitar el aumento de la prima periódica comprometida y solamente estará limitado por los importes máximos establecidos por la Ley. En todo caso el nuevo importe de prima será efectivo a partir del aniversario siguiente a su solicitud. El impago de las primas dará lugar a que el asegurador detraerá del Fondo de Ahorro el importe de la prima de riesgo y los gastos que correspondan siempre y cuando el Fondo de Ahorro sea suficiente. En caso de que el Fondo de Ahorro comenzase a tener un valor negativo, el asegurador comunicará al tomador este hecho y éste puede, o pagar una mayor prima o suspender las coberturas. De no existir respuesta pasado un plazo de 30 días naturales se procederá a la resolución del contrato. Si transcurrida las primera anualidad, y abonadas las primas correspondientes, con posterioridad se produce un impago la póliza quedará en situación reducida, conforme se determina en el siguiente apartado 9. 7.1 Gastos de administración y de adquisición o comercialización: Los gastos máximos que se aplican a la póliza dependerán de la modalidad contratada inicialmente. Los gastos por modalidades son: 1. Para las pólizas contratadas con pago de prima periódica: A. Gastos genéricos a todas las modalidades a prima periódica. – Gasto de mantenimiento de pólizas de 3 euros mensuales, que se deducirán del Fondo de Ahorro. – Gasto mensual del 0,09% sobre el saldo del Fondo de Ahorro, liquidable a final de mes. B. Gastos específicos para cada modalidad de prima periódica: I. Modalidad Estándar – Gasto del 3% de cada prima periódica, aplicable sobre dichas primas periódicas. II. Modalidad Básica – Gasto del 1,5% de cada prima periódica, aplicable sobre dichas primas periódicas. 2. Para pólizas contratadas con pago de prima única: A. Gastos genéricos a todas las modalidades a prima única. – Gasto mensual del 0,09% sobre el saldo del Fondo de Ahorro B. Gastos especificas para cada modalidad de prima única: I. Modalidad Estándar – Gasto del 2% sobre la prima única o el fondo traspasado inicial en la fecha de pago de la misma. II. Modalidad Básica – Gasto del 1% sobre la prima única o el fondo traspasado inicial en la fecha de pago de la misma. En todas las modalidades a prima única, cuando el tomador decida con posterioridad a la fecha de efecto, efectuar aportaciones periódicas, la póliza mantendrá los gastos inicialmente estipulados para la modalidad contratada a prima única. En todas las modalidades, las primas de riesgo de la cobertura complementaria de fallecimiento del asegurado se detraerán del fondo de ahorro con periodicidad mensual. 7.2. Gastos de emisión o de aportaciones extraordinarias: 1. Para las pólizas contratadas en fecha de efecto de la póliza como prima periódica: I. Modalidad Estándar – Gasto del 3% sobre el fondo traspasado inicial o sobre las aportaciones extraordinarias en la fecha de pago de la misma. II. Modalidad Básica – Gasto del 1,5% sobre el fondo traspasado inicial o sobre las aportaciones extraordinarias en la fecha de pago de la misma. 7.3. Gastos de reasignación o cambio de los cestas: – Cambio de opción de inversión entre las cinco tipos de cestas dentro de las Cestas de Fondos. Se permitirán cuatro movilizaciones gratuitas en cada año natural (una por trimestre); la quinta y sucesivas tendrán un coste de 30 euros. – Cambio de Cesta: de Cesta de Fondos a Cesta Garantizada. Se permite un cambio al mes. – Cambio de Cesta: de Cesta Garantizada a Cesta de Fondos. Se permite dos cambios al año que deben coincidir con la fecha de modificación del tipo de interés semestral. 7.4. Compensaciones por rescate total o parcial durante un determinado período: No existe penalización por rescate total ni parcial. 8. DURACIÓN DEL CONTRATO Y CONDICIONES PARA SU RESCISIÓN Y RESOLUCIÓN El plazo de duración será el indicado en las condiciones particulares, siendo motivo de extinción las siguientes causas: – Por el fallecimiento del asegurado. – Por impago de la prima única debidas e insuficiencia del valor del Fondo de Ahorro de la póliza para atender los gastos del producto. – Por rescate total. – Por movilización total de los derechos económicos a otro PIAS. Se advierte que, salvo en el caso de la cesta garantizada, no se aplica al siguiente contrato la facultad unilateral de resolución por parte del tomador. 9. INDICACIÓN DE LOS VALORES DE RESCATE Y DE REDUCCIÓN Y NATURALEZA DE LAS GARANTÍAS CORRESPONDIENTES Rescate total: Podrá solicitarse una vez transcurrida la primera anualidad de la póliza y siempre que se encuentren abonadas las dichas primas. Si bien, se advierte que si se efectúa antes de haber transcurrido los 10 primeros años de vigencia de la póliza, el seguro pierde su condición de PIAS. El valor de rescate se constituirá por el valor del Fondo de Ahorro, sin aplicarse ningún tipo de penalización. La solicitud de rescate deberá efectuarse por escrito del tomador, acompañando documento que acredite su personalidad (DNI, NIE, Pasaporte o equivalente). El cálculo del valor de rescate se realizará en los tres días hábiles en la ciudad de Madrid, a contar desde la fecha de recepción por el asegurador de la solicitud del rescate. Rescate parcial: Supone la reducción del fondo acumulado y consecuentemente de la suma asegurada de fallecimiento. Se admiten rescates parciales sin ningún tipo de penalización con las siguientes limitaciones: – El importe mínimo de rescate debe ser de 1.000 euros. – Una vez realizado el rescate, debe de permanecer en el fondo un saldo mínimo de 1.000 euros. Se advierte que se pierden las ventajas fiscales por la parte rescatada, pudiendo perder también la antigüedad de la póliza necesaria para mantener los restantes beneficios fiscales. A estos efectos, se considerará que la cantidad rescatada, corresponde a las primas satisfechas en primer lugar, incluida su correspondiente rentabilidad. Reducción: Una vez abonada la prima correspondiente a la primera anualidad, la póliza quedará en situación de reducción si así lo solicita el tomador o en caso de impago de alguna de las primas siguientes, lo que implica que el contrato permanecerá vigente, aunque ya no se paguen primas, y todos los gastos del producto continuarán deduciéndose del Fondo de Ahorro, mientras éste sea suficiente. Si el fondo de ahorro estuviese adscrito a una cartera de inversión con interés garantizado, se reducirán el capital final garantizado y el valor de rescate garantizado fijado en las condiciones particulares. En cualquier caso, el bono de permanencia habrá de ser nuevamente calculado y la suma asegurada para la cobertura de fallecimiento será en función del fondo de ahorro en la fecha de fallecimiento más 1.000 euros. El tomador de una póliza reducida podrá solicitar su rehabilitación en cualquier momento durante la vigencia de la póliza, sin que sea preciso el pago de las primas no pagadas ni de intereses. 10. REASIGNACIÓN O CAMBIO DE LAS INVERSIONES VINCULADAS (CAMBIO DE FONDOS O CONJUNTOS DE ACTIVOS) Una vez transcurrido un mes desde la fecha de efecto, el tomador podrá ejercitar las siguientes opciones, debiendo solicitarlas por escrito al asegurador: – En caso de realizar el pago de una aportación extraordinaria, incrementará el fondo de ahorro y se asignará a la cesta que esté en vigor, en ese momento. – Pedir que su Fondo de Ahorro adscrito a una determinada Cesta sea cambiado, totalmente, a cualquiera otra que el asegurador mantenga disponibles. – Pedir que las primas periódicas que se vayan a pagar a partir de un momento determinado se adscriban a una Cesta distinta, lo cual implicará la movilización total de su Fondo a la nueva Cest Sin embargo no podrá pedir que el importe de cada prima se divida en varias Cestas. – En caso de Cestas con inversión garantizada, la movilización solicitada por el tomador tomará efecto a partir del primer día del semestre natural posterior a la fecha de solicitud de la movilización. La modificación se realizará en los tres días hábiles en la ciudad de Madrid, a contar desde la fecha de recepción por el asegurador de la solicitud. 11. RENTABILIDADES HISTÓRICAS E INFORMACIÓN SOBRE LOS GASTOS Y COMISIONES DE LAS INVERSIONES VINCULADAS La titularidad de las participaciones en las cestas de inversión corresponde al asegurador, quien se reserva el derecho a percibir retrocesiones en las comisiones de gestión de dichas cestas de inversión. Se advierte que las rentabilidades pasadas o históricas no presuponen rentabilidades futuras. RENTABILIDADES HISTÓRICAS FONDOS DE INVERSIÓN TESORERÍA CONSERVADORA EQUILIBRADA DINÁMICA INTERNACIONAL 12. INDICACIONES GENERALES RELATIVAS AL RÉGIMEN FISCAL APLICABLE Nivel de riesgo BAJO BAJO MEDIO ALTO ALTO Último año (2010) -2,18% -3,27% -4,35% -3,77% 2,26% 3 últimos años (2007-2010) 0,88% -1,00% -3,74% -6,28% -8,49% 5 últimos años (2005-2010) 1,50% 1,16% 0,63% -0,36% -2,84% 10 últimos años (2000-2010) 1,83% 1,32% 0,91% 0,70% -3,82% 1. Durante la vigencia del seguro: los rendimientos se acumulan sin sufrir retención fiscal, y las Primas pagadas no tienen deducción en el IRPF. 2. Fiscalidad del Rescate y del Capital de Supervivencia: la diferencia entre el importe rescatado o vencido y las primas aportadas tributa en IRPF como Rendimiento de Capital Mobiliario sujeto a retención a cuenta. 3. Fiscalidad en caso de fallecimiento del asegurado: Si el beneficiario es el tomador y pagador de la/s Prima/s, la Suma Asegurada tributa en todo caso por IRPF. Si el Beneficiario es distinto del tomador de la póliza, la Suma Asegurada está sujeta al Impuesto sobre Sucesiones y Donaciones (en adelante ISD). 4. En el caso del Liberty Pías Inversión Flexible, se acoge a la Disposición transitoria 3ª de la Ley 35/2006 de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas, siempre y cuando se cumplan todas y cada una de las condiciones necesarias para que este tipo de seguros se beneficie del tratamiento fiscal definido en esta ley. 4/5 LIBERTY SEGUROS, Compañía de Seguros y Reaseguros, S.A. Domicilio Social: Obenque 2, 28042 Madrid. R.M. de Madrid, T. 21.275, L.O, F. 83, S. 8, H. M–377.257, I. 15– C.I.F.: A–48/037642. Solicitud de Seguro LIBERTYPIAS FLEXIBLE INFORMACIÓN SOBRE EL AGENTE DE SEGUROS EXCLUSIVO Agente de seguros exclusivo (1): Nº de Registro de la DGSFP: , ante la cual podrá dirigirse para comprobar dicha inscripción. Participación en una entidad aseguradora (2): El agente realiza la actividad de mediación exclusivamente con Liberty Seguros, Compañía de Seguros y Reaseguros, S.A. y está debidamente autorizado por ésta para desarrollar también su actividad con (3): El agente podrá tratar únicamente los datos personales facilitados en los términos y con el alcance que se desprenda del contrato de agencia de seguros suscrito con Liberty Seguros, Compañía de Seguros y Reaseguros, S.A. y siempre en nombre y por cuenta de ésta. (1) Identidad (nombre y apellidos o razón social, NIF o CIF) y dirección (domicilio completo) del agente de seguros exclusivo. (2) Indicar porcentaje de participación y entidad de que se trate (este apartado podría ponerse únicamente en los casos en que exista realmente participación). (3) Este último párrafo para cuando exista autorización del artículo 14 de la Ley de Mediación de Seguros. Indicar el nombre de la compañía aseguradora. 5/5 LIBERTY SEGUROS, Compañía de Seguros y Reaseguros, S.A. Domicilio Social: Obenque 2, 28042 Madrid. R.M. de Madrid, T. 21.275, L.O, F. 83, S. 8, H. M–377.257, I. 15– C.I.F.: A–48/037642.