Macroeconomía, regulaciones financieras y la reconstrucción del

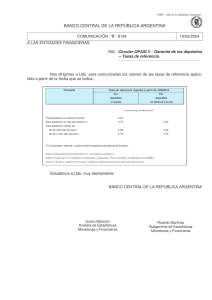

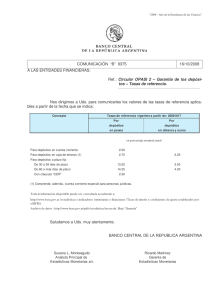

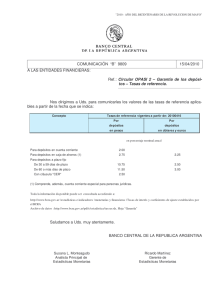

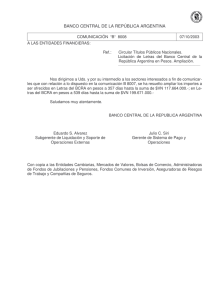

Anuncio