Agencias calificadoras. - Colegio de Contadores Públicos de México

Anuncio

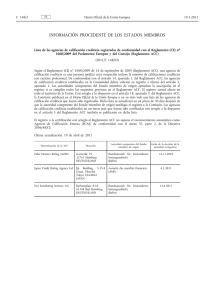

Agencias calificadoras. ¿Regular o no regular? Por Curtis C. Verschoor* La devaluación regulatoria del papel de las calificadoras de crédito ha causado confusión. El desarrollo de estándares éticos y profesionales podría hacer que la información requerida por los inversionistas sea más útil y confiable. Se ha debatido ampliamente la culpabilidad de las compañías calificadoras de crédito por considerar que contribuyeron a la crisis de 2008-2009, sin que se haya llegado a un acuerdo concluyente al respecto. Después de meses de audiencias y estudios, el Informe Final de la Comisión Nacional sobre las Causas de la Crisis Financiera y Económica en los Estados Unidos (RF)1 de enero de 2011 fue adoptado por una votación de 6 a 4 solamente. El reporte concluyó que “las fallas de las agencias calificadoras de crédito (ACC)2 fueron el engranaje esencial que disparó el movimiento de la rueda de la destrucción financiera” y que “las tres agencias calificadoras de crédito fueron las facilitadoras clave de la disolución financiera”. A pesar de las muchas críticas levantadas contra las ACC por parte de los inversionistas, reguladores y el Congreso por emitir altas calificaciones de deuda que no se merecían, ninguna de las agencias ha sido demandada exitosamente por daños. No obstante, en noviembre de 2011 un juez federal dictaminó en un caso en Nuevo México que las acciones de las ACC no están siempre protegidas contra las demandas legales con base en la Primera Enmienda de la Constitución de los Estados Unidos. Este dictamen puede abrir la puerta a más litigios dirigidos contra las ACC, que han sostenido por mucho tiempo que sus calificaciones crediticias constituyeron la “libre opinión”. La regulación de las ACC ha sido supervisada al nivel global por la Organización Internacional de Comisiones de Valores (OICV)3, de la cual es miembro la Comisión del Mercado de Valores y Cambio de los Estados Unidos (SEC por sus siglas en inglés)4. En septiembre de 2003 la OICV publicó la Declaración de Principios respecto a las Actividades de las Agencias Calificadoras de Crédito, que tenía la intención de “establecer los objetivos de alto nivel a los que deberían tender 1 N.de t. Informe Final – RF por sus siglas en inglés. N.de t. Agencias Calificadoras de Crédito (ACC) - Credit Rating Agencies, CRAs por sus siglas en inglés 3 N.de t. Organización Internacional de Comisiones de Valores OICV - International Organization of Securities Commissioners – IOSCO por sus siglas en inglés. 4 N.de t. Comisión del Mercado de Valores y Cambio de EUA - Securities & Exchange Commission – SEC por sus siglas en inglés. 2 las agencias calificadoras, los reguladores, los emisores y otros participantes del mercado, a fin de mejorar la protección del inversionista y la equidad, eficiencia y transparencia de los mercados de valores y reducir el riesgo sistémico”. Los cuatro principios se refieren a: (1) calidad e integridad en el proceso de calificación; (2) independencia y conflictos de interés; (3) transparencia y oportunidad de la revelación de las calificaciones; y (4) información confidencial. A pesar de que los problemas éticos son inherentes a cada uno de los principios, el segundo principio parece ser más importante al establecer: “Las decisiones de calificación de las ACC deben ser independientes y libres de presiones políticas o económicas y de conflictos de interés que surjan de la estructura de propiedad de las ACC, de sus actividades de negocios o financieras, o de los intereses financieros de los empleados de las ACC. Las ACC deberían, en tanto sea posible, evitar actividades, procedimientos o relaciones que puedan comprometer o que parezcan comprometer la independencia y objetividad de las operaciones de calificación crediticia”. Aunque nadie podría discutir estos conceptos, sus efectos en el desempeño de las ACC dependen de qué tan bien puedan ser implementados. La OICV publicó guías adicionales en la forma de fundamentos de un código de conducta para las ACC en diciembre de 2004, y un comité de trabajo de ACC de la OICV emitió una versión actualizada del Código para tratar los problemas de las finanzas estructuradas en mayo de 2008. El informe final, Implementación regulatoria de la Declaración de Principios respecto a las actividades de las Agencias Calificadoras de Crédito, fue publicado por la OICV en febrero de 2011. Este informe describe los componentes de los programas regulatorios de las ACC en varias jurisdicciones alrededor del mundo y describe las distintas formas en que los programas regulatorios de las ACC promueven los objetivos de los principios de una ACC de la OICV. La implementación se ha llevado a cabo de una forma lenta en muchas jurisdicciones. Las recomendaciones de implementación más significativas por parte de un órgano no gubernamental para mejorar la ética de las ACC y los aspectos de cumplimiento quedaron contenidos en la propuesta de reformas ante la Unión Europea del Centro del Instituto de AFC5 para la Integridad del Mercado Financiero, publicada en 2008 (www.cfainstitute.org/about/press/release/Pages/02052008_26508.aspx). El Instituto de AFC es la asociación global de profesionales de inversión que otorga la distinción de Analista Financiero Certificado y el Certificado en Medición del Desempeño en Inversiones. Las recomendaciones a la UE incluyeron: (1) la creación de una posición de oficial de cumplimiento al nivel ejecutivo en las ACC para asegurar la implementación y la ejecución de las bases del Código de conducta de la OICV para las agencias calificadoras de crédito, y (2) el requerimiento de la adopción completa del código de la OICV para reclamar el cumplimiento del mismo. En Estados Unidos la regulación de las ACC – legalmente referidas como Organizaciones de Calificación Estadística Reconocidas al nivel Nacional (OCERN)6 – ha descansado en la SEC (por sus siglas en inglés). Como parte de la Ley Sarbanes-Oxley, la SEC (por sus siglas en inglés) desarrolló un reporte intitulado “Informe sobre el papel y las funciones de las Agencias Calificadoras de Crédito en la Operación de los Mercados de Valores”. Subsecuentemente, el Congreso de Estados 5 N.de t. Instituto de Analistas Financieros Certificados (AFC) – The Chartered Financial Analyst (CFA) Institute. N.de t. Organización de Calificación Estadística reconocida al nivel nacional (OCERN) - Nationally Recognized Statistical Rating Organization (NRSRO por sus siglas en inglés). 6 Unidos aprobó la Reforma a la Ley de Agencias Calificadoras de Crédito de 2006 (RLACC)7, que define el término OCERN y otorga autoridad a la SEC para implementar las reglas para el registro, mantenimiento de datos, reportes financieros y supervisión de las ACC. Bajo la RLACC, una agencia calificadora de crédito que busque ser tratada como OCERN debe aplicar y que le sea concedido el registro con la Comisión, y hacer pública en su solicitud cierta información que ayude a las personas indicadas para evaluar su credibilidad. También debe estar de acuerdo en implantar procedimientos para controlar el manejo de información sustancial privada y para mitigar conflictos de interés. Además, la RLACC otorga la autoridad para determinar los registros que debe mantener y retener una OCERN, así como los reportes financieros que debe proporcionar. Como parte de las consecuencias de la crisis financiera, la Ley Dodd-Frank de Reforma de Wall Street y Protección al Consumidor (LDF)8 de 2010 incluyó una previsión que requiere que cada agencia federal revise la manera en que sus regulaciones existentes se apoyan en calificaciones crediticias como evaluación de solvencia. A la conclusión de esta revisión, se requiere que cada agencia retire dichas referencias y las reemplace con estándares alternativos que la agencia considere apropiados. De acuerdo con este mandato, la SEC (por sus siglas en inglés) adoptó las reglas finales en julio de 2011 eliminando la mayor parte de la información de calificación crediticia que se requería previamente en las ofertas públicas de papeles de deuda utilizando los formatos cortos o los registros permanentes9. Parte del razonamiento de la SEC para reducir la dependencia de las calificaciones de crédito se encuentra en la sección de análisis del costo-beneficio de su publicación de adopción del mes de julio, que establece que los emisores de los papeles de deuda “se beneficiarán al no tener que incurrir en los costos asociados para obtener una calificación crediticia en la medida en que decidan no obtener una calificación de crédito para otros usos”. Más aún, “como resultado, estas reglas podrían disminuir el poder negociador que las agencias tienen con los emisores, disminuyendo potencialmente el costo de obtener las calificaciones crediticias”. Además, “el quitar una estipulación en nuestros formatos requiriendo el uso de una calificación de crédito para establecer la elegibilidad para un tipo de registro generalmente reservado para emisores ampliamente seguidos hace obvia una externalidad del mercado que puede haber constituido una barrera de entrada a competidores potenciales que buscan desarrollar un método alternativo de comunicar su solvencia a los inversionistas … y por lo tanto, pueden incrementar la competencia en el sector de los servicios financieros”. Estos beneficios establecidos parecen limitados, oscuros y problemáticos. Los estándares determinados por la LDF que pudieran parecer ser de mayor beneficio a los inversionistas podrían ser para la SEC el mandato de profesionalizar la industria de las ACC. Con la alimentación considerable de la industria de los servicios financieros, la SEC debería establecer estándares “generalmente aceptados” para llevar a cabo la labor necesaria para expresar una opinión de crédito y la forma en que se debería expresar dicha opinión. También debería determinar los 7 N.de t. Reforma a la Ley de las Agencias de Calificación Crediticia (RLACC) - Credit Rating Agency Reform Act (CRARA por sus siglas en ingles). 8 N.de t. Ley Dodd-Frank de Reforma de Wall Street y Protección al Consumidor (LDF) – Dodd-Frank Wall Street Reform and Consumer Protection Act (DFA). 9 N.de t. Registro permanente (“Shelf registration”) es un arreglo de la SEC de EUA que permite iniciar un proceso de registro simple para la emisión múltiple de valores. controles adecuados para asegurar la calidad y ofrecer la seguridad de que los controles son efectivos. La SEC comenzó el proceso de determinación de estándares profesionales en mayo de 2011 al emitir una propuesta de reglas de 541 páginas, referente a los diferentes aspectos de la LDF que afectan a las ACC. Las reglas propuestas requerían comentarios en respuesta a 20 preguntas acerca de los controles internos que debería tener una ACC. La propuesta también requería comentarios sobre cuáles serían los procesos requeridos que las ACC deberían mantener en un número de otros temas, incluyendo conflictos de interés relacionados con las ventas y la comercialización; una previsión retrospectiva requerida a las ACC para modificar opiniones a la luz de eventos posteriores; multas y penalizaciones; el tema de la revelación pública acerca del desempeño de las calificaciones crediticias; metodologías de calificación de crédito; la forma y las certificaciones que deberían acompañar las calificaciones de crédito; la diligencia debida de terceros para los papeles con garantía de activos; estándares de capacitación, experiencia y competencia; símbolos universales de calificación crediticia; y el reporte anual del oficial de cumplimiento designado. La implementación efectiva de procesos relevantes en todas estas áreas debería incrementar la calidad y la confiabilidad de las herramientas de calificación de crédito, lo que parece ser de gran valor para el inversionista. El aspecto más importante del proceso completo de fijación de reglas es el asegurar que se siguen los principios éticos en todos los aspectos en todas y cada una de las operaciones de una ACC. El cumplimiento legal no puede ser exitoso sin los aspectos éticos fundamentales. PREGUNTAS: 1. ¿Hay suficiente acuerdo tanto en la industria de las ACC por sí misma, como con los inversionistas que utilizan su producto para permitir que la SEC desarrolle un consenso sobre los muchos aspectos contemplados en la propuesta de reglas emitida por la SEC? 2. ¿El enfoque regulatorio gubernamental es la estrategia más efectiva para asegurar a los inversionistas la disponibilidad de calificaciones de crédito confiables? 3. ¿El Congreso de Estados Unidos proporcionará los fondos sustanciales que requiere la SEC para desarrollar tanto los detalles de su enfoque regulatorio, como la implementación de los esfuerzos de supervisión de largo plazo? *Curtis C. Verschoor. Profesor Emérito de investigación Ledger & Quill en la Escuela de Contabilidad y Sistemas de Información y miembro honorario senior Wicklander de investigación en el Instituto para la Ética de Negocios y Personal, ambos de la Universidad DePaul, Chicago. curtisverschoor@sbcglobal.net Traducido para Veritas del Colegio de Contadores por Pilar Vidal. Credit rating should be improved, not discared (Strategic Finance, enero 2012, pp. 11-13.) El Colegio de Contadores Públicos de México se reserva la reproducción total o parcial de este material. El contenido de los artículos firmados es responsabilidad del autor, sin que este necesariamente refleje la opinión del Colegio sobre el tema tratado. Cuando se exprese opinión del Colegio se especificará claramente.