economía familiar

Anuncio

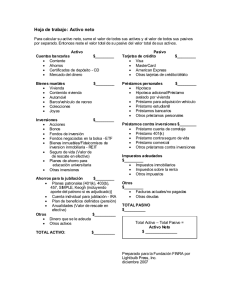

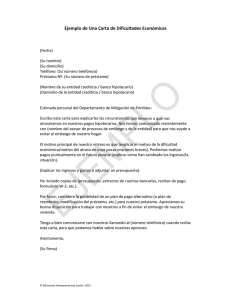

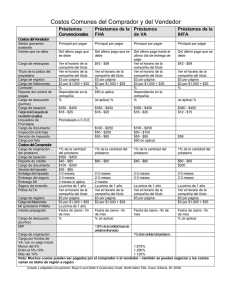

ECONOMÍA FAMILIAR EDWIN A. OSORIO LEMA ORIGEN Y DEFINICION DE ECONOMÍA Etimológicamente hablando, economía viene del latín aeconomus, y éste del griego oikonomos, de oikos: casa y nomos: administrador, por lo que un jefe de familia ya sea el padre, la madre o ambos, son los administradores y responsables de que la economía familiar sea sana y lleve un estricto régimen presupuestario. Cuando se dice que hay que economizar, esto, no siempre significa que hay que restringir los gastos. Se trata de dar prioridad a las necesidades básicas sobre las superfluas. La planificación del gasto, enfrentarse a los imprevistos que puedan presentarse, cumplir los objetivos financieros y ahorrar son aspectos vitales a tener en cuenta cuando nos enfrentamos al conocimiento y administración de la economía familiar. ¿ PARA QUÉ SIRVE UN PRESUPUESTO? CONTROLAR HACER PREVISIONES TENER UN COLCHON El presupuesto le hará llevar un seguimiento de todo lo que gasta día a día, y sabrá así dar prioridades, reducir o eliminar: el solo hecho de ser consciente de cada gasto ayuda a ahorrar. Si Sabe cuál es la situación de su economía familiar hoy, también podrá hacer previsiones para el mañana: puede ahorrar y hacer planes para afrontar el futuro con tranquilidad y estabilidad. El presupuesto le permitirá saber donde puede sacar dinero para tener un pequeño fondo de emergencia para gastos inesperados. Ej: una visita urgente al Mèdico, una avería de su vehículo, perder el empleo CONSEJOS PARA EL PRESUPUESTO 1. La meta del presupuesto es que los ingresos cubran todos los gastos de su hogar: si al principio no es así, tiene que conseguir reducir los gastos y, si es posible, aumentar los ingresos. 3. Póngase un objetivo. Destine un 10% de sus ingresos al ahorro mensual, aunque cualquier cantidad puede valer: $60.000 al mes, al año son $720.000, en tres años $2.160.000.. 2. Incluya el Ahorro como una parte mas de sus gastos fijos tanto para tener un colchón como para objetivos concretos: comprarse un vehículo, viajar, los estudios de sus hijos, una vivienda entre otros.. 4. Comprométase consigo mismo a llevar al día su presupuesto: el control de su economía familiar le aportará mas tranquilidad a usted y su familia HAGA SU PRESUPUESTO No manejar nuestra economía de la manera adecuada tiene consecuencias muy negativas para la felicidad familiar: deudas interminables, desequilibrios en muchos aspectos (personales, familiares, sociales etc.)... Ya sabe cómo hacer su propio presupuesto. Así que no pierda tiempo, tome lápiz, papel y calculadora, y empiece a pensar en cómo gestionará el dinero que entra en su hogar. La tranquilidad de la familia vale la pena... INGRESOS Y GASTOS INGRESOS En la primera columna del presupuesto deberá indicar cuales son los ingresos familiares: nóminas, pension, trabajos extras, ayudas, o cualquier tipo de entradas de dinero que haya en su hogar. GASTOS: En la Segunda Columna vamos a registrar todos los gastos que realicemos mensualmente, diferenciándolos según el tipo de desembolso PUEDEN SER Gastos Obligatorios: Los que no podemos dejar de pagar ni variar su importe Son los gastos fijos de nuestra economía, como la hipoteca, el alquiler de vivienda, los préstamos bancarios. Si dejamos de pagarlos, las consecuencias pueden ser nefastas para la economía y la tranquilidad de la familia. Gastos Necesarios : Los que se pueden reducir pero NO ELIMINAR. Lo que nos gastamos en los recibos de electricidad, de gas, la comida o el transporte son gastos necesarios para nuestra vida diaria, pero se pueden reducir si hacemos un consumo más moderado y utilizamos algunos trucos: usar bombillas de bajo consumo, bajar la temperatura de la calefacción unos cuantos grados.... Ocasionales: Los que PODEMOS ELIMINAR son esos gastos que en caso de necesidad, se podrían reducir o eliminar: comidas fuera de casa, regalos de fin de año, reemplazar un electrodoméstico, entre otros.. TRUCOS PARA REDUCIR GASTOS ELIMINE LO INNECESARIO Y REDUZCA LO NECESARIO: Recorte al máximo los gastos superfluos y disminuya lo más que pueda los desembolsos (gastos) necesarios. La factura de la luz o el gas se pueden reducir si tiene cuidado y corrige los malos hábitos. CUIDADO CON LAS TARJETAS: utilice dinero en efectivo para sus gastos diarios. Las tarjetas de crédito pueden distorsionar su visión de los gastos y ponerle en situaciones difíciles. DEUDAS PELIGROSAS: Quítese cuanto antes esas deudas por las que paga intereses muy altos, los prestamos personales al consumo son muy caros y se pueden evitar con un presupuesto bien hecho. ¿CUÁLES SON LAS POSIBLIDADES? Este es un concejo de oro que las mamás de todo el mundo le han dado siempre a sus hijos: ¡no gastemos por encima de nuestras posibilidades! COMPRA INTELIGENTEMENTE: El mayor gasto mensual es la comida, pero hay muchas formas de reducirlo. Puedes comprar al por mayor, promociones y descuentos pueden ser de gran provecho. ENDEUDAMIENTO INTELIGENTE: El exceso de endeudamiento es el enemigo número uno de la salud financiera. Sin embargo, es prácticamente imposible pasar toda la vida sin pedir un préstamo. La mayoría no podemos comprar una vivienda o un automóvil en efectivo. Una buena gestión del endeudamiento no significa renunciar a la financiación, sino utilizarla de forma inteligente ¿Diferencia entre Préstamo y Crédito ? Préstamo: es la operación financiera en la que una entidad o persona entrega otra una cantidad fija de dinero al comienzo de la operación, con la condición de que el prestatario devuelva esa cantidad junto con los intereses pactados en un plazo determinado. La amortización (devolución) del préstamo normalmente se realiza mediante unas cuotas regulares (mensuales, trimestrales, semestrales…) a lo largo de ese plazo. Por lo tanto, la operación tiene una vida determinada previamente. Los intereses se cobran sobre el total del dinero prestado. Los préstamos suelen concederse para financiar la adquisición de un bien o servicio en concreto: un automóvil, estudios, una reforma en casa, etc. Los créditos sirven más para cubrir desfases entre cobros y pagos y para afrontar períodos pasajeros de falta de liquidez. Por tanto, los créditos normalmente son más indicados para empresas que para particulares. Crédito: es la cantidad de dinero, con un límite fijado, que una entidad pone a disposición de un cliente. Al cliente no se le entrega esa cantidad de golpe al inicio de la operación, sino que podrá utilizarla según las necesidades de cada momento, utilizando una cuenta o una tarjeta de crédito. Es decir, la entidad irá realizando entregas parciales a petición del cliente. Puede ser que el cliente disponga de todo el dinero concedido, o sólo una parte o nada. Sólo paga intereses por el dinero del que efectivamente haya dispuesto, aunque suele cobrarse además una comisión mínima sobre el saldo no dispuesto. A medida que devuelve el dinero podrá seguir disponiendo de más, sin pasarse del límite. Los créditos también se conceden durante un plazo, pero a diferencia de los préstamos, cuando éste se termina se puede renovar o ampliar. Los intereses de los créditos suelen ser más altos que los de un préstamo, pero, como ya hemos dicho, sólo se paga por la cantidad utilizada. TIPOS DE PRÉSTAMO PRESTAMO PERSONAL: es un contrato por el que la entidad financiera adelanta una cantidad de dinero a otra persona, con la obligación de que devuelva el principal y abone además unos intereses pactados y los gastos derivados de la operación. Las entidades de crédito ofertan infinidad de préstamos personales, también llamados préstamos de consumo, con distintos nombres comerciales (préstamos coche, créditos vacaciones, préstamos bodas…), pero con unas pequeñas variaciones todos son prácticamente lo mismo. Para comparar la gran oferta de préstamos de consumo en el mercado hay que considerar: Tipo de interés: El tipo de interés es el precio que la entidad financiera le cobrará por prestarle el dinero que solicita. Antes de decidirse, compare distintas ofertas, pero no se fije sólo en el tipo de interés nominal, sino en la TAE Comisiones de apertura y cancelación (total o parcial). Otros gastos. Plazo de amortización (el tiempo para devolver el dinero prestado). Importe de la cuota mensual (vendrá determinado por la TAE y el plazo). PRESTAMO HIPOTECARIO: El préstamo hipotecario es el producto que le permite disponer de la cantidad necesaria para comprar o rehabilitar una vivienda u otro inmueble. Las entidades de crédito exigen una garantía antes de conceder un préstamo. En el caso de los hipotecarios, el titular del préstamo pone de garantía (hipoteca) el propio inmueble, que pasará a la entidad financiera en caso de impago. Además de esta garantía hipotecaria usted ofrece, como en un préstamo personal, su garantía personal. La garantía real del bien hipotecado dota de mayor seguridad a la operación, lo que supone menos riesgo para la entidad financiera. Por ello, y por las elevadas cantidades que se solicitan para comprarse una casa, los plazos para su devolución son más largos y los tipos de interés, inferiores a los de los préstamos personales. Ambos elementos caracterizan sobre todo a los préstamos hipotecarios. Un préstamo hipotecario tiene que ir asociado a una libreta o cuenta corriente operativa a nombre de los prestatarios. Es decir, tendrá que tener abierta una cuenta a la vista en la que se abonará el importe del préstamo y se cobrará el pago de las cuotas mensuales. Debido a la larga duración e importe económico del préstamo, la contratación de una hipoteca es una de las operaciones financieras más importantes para una familia o individuo. CÓMO LLEVAR UNA ECONOMIA FAMILIAR SALUDABLE Cuando la organización de la economía familiar falla, se traduce directamente en problemas familiares, de pareja, disputas con los hijos porque no se les puede dar todo lo que ellos demandan, y más; crea un clima de caos intrafamiliar que fácilmente se puede evitar teniendo en cuenta algunos consejitos: 1. LAS FINANZAS SE HABLAN ABIERTAMENTE: Es importante no crear un tabú a los hijos sobre los temas económicos. Enseñarles desde temprano cómo es el buen manejo de ellas, es de gran ayuda para la economía familiar. Como padres es normal preocuparse por la formación integral de los más pequeños, y el manejo del dinero se convierte en un tema importante, aun si a los niños no les importa mucho cómo manejar su plata. ¿Qué debo tener en cuenta para llevarlos por un buen camino financiero? a. Experiencia Propia: Una mesada es una buena forma de inculcar el interés por sus finanzas y de enseñar a los niños el valor del dinero y cómo ahorrarlo para comprar cosas que les gusten, sea con sus propios medios o con la ayuda de sus padres. Muchos expertos coinciden en aconsejar que la edad propicia para iniciar con esta práctica es a los 6 años de edad. b. No les de todo lo que quieren YA: Tiene que enseñar a sus hijos el concepto de recompensa por el que valdrá la pena esperar. Por ejemplo, si usted va al supermercado y su hijo no para de pedirle un juguete, dígale que si espera a la próxima semana, podrá elegir uno de la tienda de juguetes. c. Déjelos equivocarse: Cada uno aprende de forma diferente, y los errores son parte del aprendizaje. Basta con que los padres estén ahí para corregirlos y enseñarles. Si su hijo ya tiene un objetivo para el cuál está ahorrando, pero incurre en un gasto impulsivo que lo aleja un poco de él, su tarea será orientarlo en el error y explicarle cómo volver al camino correcto. d. Comparta con otros padres sus estrategias: De esta forma tendrá consejos de padres que ya hayan pasado por eso o podrá ayudar a quienes apenas están empezando, pero recuerda que es un proceso de aprendizaje para ambos, padres e hijos. Con paciencia, amor y prácticos consejos usted estará construyendo un excelente administrador para el futuro, pero no olvide que la primera escuela es la casa, y por tanto, usted como padre también debe predicar con el ejemplo. 2. PLANEAR JUNTOS: Piensen en las metas a largo plazo, la remodelación de la casa, la universidad de los hijos, etc., e investiguen cual sistema de ahorros es mejor para su familia y pónganse a trabajar en ello. Nunca es muy temprano para empezar a ahorrar para los proyectos del largo plazo. 3. DEFINIR UN PRESUPUESTO EN PAREJA Y ENSEÑARSELO AL RESTO DE LA FAMILIA: De esta forma, antes de mostrarle al resto qué se hará y cómo, la pareja puede ponerse de acuerdo en temas importantes como la división de las cuentas, las vacaciones, el ahorro a corto y largo plazo, etc. 4. MANEJAR UN CALENDARIO FAMILIAR: En este todos los miembros de la familia podrán ingresar sus deberes y lo que desean. Marcarlo con diferentes colores; por ejemplo, rojo lo más urgente, naranja lo secundario y rosado lo que se desea a largo plazo. Así toda la familia estará en sintonía con los deseos y necesidades de los otros y se apoyarán mutuamente a cumplir sus metas. 5. SEA UNO CON SU PAREJA: La pareja estará siempre segura que cuenta con el respaldo de su compañero y crearán una relación de confianza absoluta. NO DEBE OLVIDAR SINCERIDAD: cuando vaya a realizar su presupuesto sea lo mas sincero posible consigo mismo, no oculte ningún gasto CONFIANZA: La confianza en la familia debe ser primordial, procure siempre ser honesto en los temas financieros, no escondas nada de tu pareja y divídanse por igual las responsabilidades si es posible. Recuerden que la familia es la mejor inversión. TODOS A AHORRAR: No haga el presupuesto solo, implique a toda su familia y conozca con detalle todos sus gastos, Incluya el ahorro como gasto fijo obligatorio: vera crecer su colchón en muy poco tiempo CLASIFIQUE Y ORDENE: Lleve un orden de sus facturas y recibos, No olvide apuntar en un calendario las fechas de vencimiento de los pagos y revisar sus cuentas bancarias “NO AHORRES LO QUE QUEDA DESPUES DE GASTAR, AL CONTRARIO, GASTA LO QUE QUEDA DESPUES DE AHORRAR” Warren Buffet Inversionista y Empresario estadounidense AHORRO TYC MUCHAS GRACIAS