Liberalización del mercado eléctrico español

Anuncio

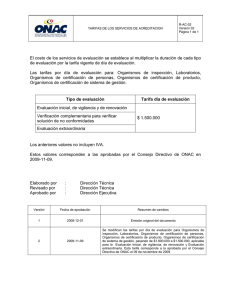

Liberalización del mercado eléctrico español En el suministro a cliente final Juan José Fernández Director de regulación de suministro de Endesa 27 de noviembre de 2014 Liberalización del mercado eléctrico español En el suministro a cliente final 27 de noviembre de 2014 Juan José Fernández Fundación Ciudadanía y Valores Contenido 1 EL PROCESO LIBERALIZADOR............................................................................................................... 1 2 EL MERCADO ELÉCTRICO ACTUAL. ALGUNOS DATOS Y SU EVOLUCIÓN ............................. 4 2.1 OFERTAS ...................................................................................................................................................... 5 3 CLAVES E INDICADORES.......................................................................................................................... 7 3.1 EL PROCESO DE CAMBIO DE SUMINISTRADOR ............................................................................................... 7 3.2 LA TASA DE SWITCHING EN ESPAÑA ............................................................................................................. 8 3.3 LA TASA DE SWITCHING EN OTROS SECTORES ............................................................................................. 10 4 EL PVPC Y LA TELEGESTIÓN................................................................................................................ 11 4.1 LOS NUEVOS EQUIPOS ................................................................................................................................. 12 5 ¿TENEMOS UN MERCADO TOTALMENTE LIBERALIZADO? ....................................................... 13 5.1 LA DISTORSIÓN DE LOS PRECIOS REGULADOS ............................................................................................. 13 5.2 LOS COMPONENTES DEL PRECIO ................................................................................................................. 14 5.3 LA COMPETENCIA ....................................................................................................................................... 16 6 LA PROTECCIÓN AL CONSUMIDOR.................................................................................................... 17 6.1 EL BONO SOCIAL ......................................................................................................................................... 17 7 CONCLUSIONES. LA LIBERALIZACIÓN HA AVANZADO CON FUERZA, PERO... ................... 19 Fundación Ciudadanía y Valores 1 El proceso liberalizador El proceso liberalizador en España se inicia con la Ley 54/1997 tras pasar por unos inicios complicados con una Ley que no llegó a aplicarse, la LOSEN (Ley de Ordenación del Sistema Eléctrico). El cambio, desde una situación existente de mercado regulado, con una planificación energética totalmente controlada por el Gobierno y con el paraguas del Marco Legal Estable (Real Decreto 1538/1987) era realmente un cambio profundo, cualitativo y cuantitativo. Las sucesivas fases de liberalización efectiva dieron comienzo en 1998 y se podría hablar de tres grandes etapas. Primera etapa liberalización 1998 - 2007 El calendario de liberalización previsto en España fue modificado en diversas ocasiones con el fin de acelerar y acortar el período transitorio hasta alcanzar la plena liberalización, inicialmente prevista para el 1 de enero de 2007: Sin embargo, en este período coexistían una tarifa regulada a la cual se podían acoger todos los clientes con un mercado liberalizado incipiente. La tarifa regulada, llamada entonces tarifa integral, era el precio regulado al que los distribuidores suministraban energía a aquellos clientes que decidían no acceder al mercado liberalizado. Esta tarifa integral, fijada administrativamente, comprendía tanto el coste de acceso a las redes como el de adquisición de la energía. Sin embargo, el coste de adquisición de la energía no se calculaba utilizando referencias de mercado, sino la estimación que el Gobierno formalizaba y, por tanto, sujeto a errores o a intervención administrativa. En el periodo 2003-2005, el escenario de precios permitió un despegue y se produjo un avance progresivo del grado de liberalización, a medida que se iba ampliando el colectivo de consumidores con derecho a elegir suministrador. A partir de 2005 se produjo un importante retroceso en el grado de liberalización debido a la subida de precios mayoristas que no se transfirieron a la tarifa, con la 1 Fundación Ciudadanía y Valores consiguiente aparición de déficit. En esta situación, los comercializadores no podían competir con la tarifa regulada, por lo que se produjo una evidente contracción en las cuotas de liberalización alcanzando la cuota de energía liberalizada un 10%. El alza de precios mayoristas en el mercado unido a la existencia de una tarifa refugio (tarifa integral) fueron las dos principales causas del freno en la energía liberalizada, como muestran las siguientes gráficas: Precios energía mercado 70 62,4 65,8 60 40 46,5 45,6 50 34,9 35,1 39,0 38,4 37,3 35,6 €/MWh 30 20 10 0 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 Segunda etapa liberalización: Introducción del déficit “ex ante” y desaparición de las tarifas de alta tensión A finales de 2006, y con el fin de solucionar los problemas que se plantearon, el regulador introdujo la figura del déficit “ex ante”. A partir de entonces, se comenzó a incorporar en la tarifa regulada una previsión del precio de la energía basada en previsiones de precios de mercado. Sin embargo, al sumar el coste de energía así obtenido a los costes de acceso esperados, se obtenía una subida superior a lo políticamente aceptable. Para mantener el coste de la electricidad bajo, las tarifas de acceso incorporaron lo que se denominó déficit ex ante dando lugar a una tarifa de acceso más baja, que al añadir el coste previsto de energía daba una tarifa total “políticamente aceptable”. Es decir, se asumió una insuficiencia tarifaria reconocida previamente y se pasó del déficit “ex post”, producido por la diferencia entre el coste de la energía en el mercado y el implícito en la tarifa integral, a un déficit en las tarifas de acceso, conocido previamente (déficit “ex ante”). Adicionalmente, el regulador estableció que en julio de 2008 desaparecerían las tarifas integrales de alta tensión y en julio 2009 todas las tarifas integrales, introduciendo la tarifa y los comercializadores de último recurso. El efecto en la liberalización de la introducción del déficit ex ante y de la desaparición de las tarifas se puede observar en el siguiente gráfico: Fundación Ciudadanía y Valores 2 Fuente: Informe de Supervisión del Mercado Minorista de Electricidad, Segundo Semestre de 2010” de fecha 29 de junio de 2011 Como se observa en la figura, la tendencia de retroceso de la liberalización cambia a partir de 2007 (a pesar de que sigue generándose déficit) con la introducción del déficit “ex ante”. Ahora bien, mientras persisten tarifas reguladas el grado de liberalización se mantiene relativamente bajo. Se observa un incremento importante a mediados de 2008, con la desaparición con las tarifas de alta tensión, y otro a mediados de 2009, con la desaparición de las tarifas integrales de baja tensión. Sin embargo, a partir de esa fecha, la persistencia de la tarifa de último recurso supone un freno a la liberalización. Tercera etapa liberalización: Desaparición de las tarifas integrales, aparición de TUR - PVPC Tras la desaparición de las tarifas integrales, la única tarifa regulada que persiste en España es el PVPC. Legalmente, el suministro de último recurso se equipara al mercado libre, desapareciendo el distribuidor como suministrador de electricidad y se construye como una tarifa aditiva como suma de las tarifas de acceso, coste de la energía basado en mecanismos de mercado y un margen de comercialización. La fijación de un margen de comercialización que no refleja el coste real ha derivado en que el PVPC es un precio difícilmente superable por los comercializadores libres. En efecto, el propio RD 216/2014, de 28 de marzo, por el que se establece la metodología de cálculo de los precios voluntarios para el PVPC y su régimen jurídico de contratación, reconoce que el valor del margen de comercialización fijo para cada una de las tarifas aplicables al PVPC será de 4 euros/kW y año1. Este margen no valora el consumo del cliente y provoca que los márgenes para las comercializadoras de último recurso sean nulos. 1 Disposición Adicional 8ª. Valores iniciales para el cálculo del precio voluntario para el pequeño consumidor (PVPC). El apartado 2º señala: “El valor del margen de comercialización fijo, MCF, definido en el artículo 7, para cada una de las tarifas aplicables al precio voluntario para el pequeño consumidor (PVPC) a partir del 1 de abril de 2014 será de 4 euros/kW y año. Este valor podrá ser modificado por Orden del Ministerio de Industria, Energía y Turismo, previo Acuerdo de la Comisión Delegada del Gobierno para Asuntos Económicos” 3 Fundación Ciudadanía y Valores 2 El Mercado eléctrico actual. Algunos datos y su evolución Conforme a los datos que se pueden obtener de la CNMC y de OCSUM a diciembre de 2013, se podrían obtener ratios muy clarificadores sobre la situación real del mercado español partiendo de los siguientes datos: Clientes de electricidad: 26.915.668 Clientes sin derecho a PVPC: 1.647.571 o Clientes sin derecho a PVPC en PVPC : 117.467 o Clientes sin derecho a PVPC en ML: 1.530.104 Clientes con derecho a PVPC: 25.268.097 o Clientes con derecho a PVPC en PVPC: 15.169.260 o Clientes con derecho a PVPC en ML: 10.098.837 Movimientos de cambios de electricidad realizados en España en el año 2013: 3.589.132 El siguiente gráfico muestra la distribución de los clientes en el mercado nacional para el ejercicio 2013: 4 Fundación Ciudadanía y Valores Si comparamos con años anteriores, la cuota de mercado libre versus mercado regulado (clientes en precio regulado) habría evolucionado de la siguiente forma: Donde si bien las cifras son ya relevantes y muestran claramente una evolución importante, no lo es menos la tendencia alcista que, hasta el momento, se ha mantenido en el Mercado. Será muy interesante realizar este mismo análisis dentro de 18 meses para poder evaluar la influencia real del impacto de la implantación del PVPC, del que hablaremos con posterioridad, en la evolución de la cuota de mercado libre versus mercado regulado. 2.1 Ofertas La realidad del mercado es que hoy en día el consumidor puede tener acceso a una gran cantidad de ofertas, muy diferentes unas de otras. A la propia diversidad de los servicios, se une el buen número de comercializadores activos, lo que se traduce en unos paquetes de ofertas donde el consumidor va a poder encontrar con toda probabilidad alguna que sea de su interés. Estas diversidades son fruto de la propia libertad del mercado y del interés de los comercializadores por diferenciar sus ofertas de las de sus competidores. Esto es normal y pasa absolutamente en todos los mercados de bienes y servicios donde existe una competencia efectiva. Aquí, si bien es cierto que el Regulador no debería intervenir o hacerlo con mucha mesura en un mercado libre en competencia, se deben establecer ciertas medidas de protección orientadas exclusivamente a los consumidores domésticos, pues las empresas e industrias generalmente ya cuentan 5 Fundación Ciudadanía y Valores con los medios o recursos para analizar, evaluar y contratar en las mejores condiciones. Lejos de ir por el camino de un intervencionismo, no deseable en un mercado libre y competitivo, la tutela del Regulador sobre el mercado minorista se debería orientar a garantizar que el cliente esté correcta y adecuadamente informado de sus derechos como consumidor, velando para que la forma de informar y de contratar se realice ofreciendo información veraz y clara de lo incluido o no en las ofertas, de la validez y los plazos de vigencia, de las posibilidades y condiciones de revisión de precios si existieran, de los costes de los componentes ajenos al propio servicio energético, etc., así como de los servicios básicos que debe tener disponible el consumidor, como los teléfonos de atención, los plazos para cancelar su contratación y los canales para reclamaciones. En definitiva, la intervención del Regulador en el mercado debería ceñirse a la labor de vigilancia sobre el cumplimiento de la normativa, incluida la de protección al consumidor, y del correcto funcionamiento del propio mercado en competencia. Esta tutela sobre la adecuada información al consumidor se debería materializar en obligaciones sobre mínimos en la información ofrecida, claridad en documentos contractuales, así como canales de información y reclamación. Más allá de estos términos, el Regulador únicamente debería realizar recomendaciones sobre buenas prácticas o conductas comerciales, pues entrar en obligaciones sobre esta materia podría suponer intervencionismo sobre un mercado libre y en competencia. En caso de producirse prácticas comerciales abusivas o conductas anticompetitivas, el Regulador dispone de eficaces mecanismos para investigar y, en su caso, sancionar aquellas conductas o prácticas que se consideren incorrectas. Una amplia gama de suministradores y una gran diversidad de ofertas es sin duda síntoma de un mercado competitivo que avanza hacia su madurez, sin embargo también es cierto que esta gran diversidad a veces genera en el consumidor cierta confusión, a la que contribuye sin duda la intrínseca complejidad de los mercados energéticos, y concretamente los de gas y electricidad, tal y como ya hemos comentado en el capítulo relativo a los contratos. No hay que olvidar que el precio final que el consumidor paga es el aspecto más valorado por los clientes. Aquí la formación del precio es clave y la habilidad del comercializador radica, haciendo un ejercicio de simplificación y ejemplificando para la electricidad, en hacer casar dos curvas. Por una lado, una que resulta de la estimación del consumo, hora a hora, que va a realizar ese consumidor durante el período que cubre la oferta realizada, normalmente por uno o dos años. Una vez obtenida esta estimación de consumo se realiza otra curva similar, hora a hora, con la estimación de los precios del mercado de electricidad para el mismo período. Al casar ambas curvas se obtendría el coste previsto hora a hora de la electricidad, y de la suma de todos esos costes horarios se obtendría el coste total del suministro a ese cliente durante el período ofertado. Esta complejidad, junto a la diversidad comentada de productos y servicios que se pueden ofertar, hacen que para el consumidor poco interesado o poco informado en el tema le pueda resultar difícil comparar y decidir. 6 Fundación Ciudadanía y Valores 3 Claves e Indicadores Un aspecto crucial en la liberalización del mercado es la posibilidad de cambiar de suministrador. Si bien la conexión a las redes de distribución es algo inamovible donde el consumidor va a tener nula capacidad de elección, es en la compra de la energía donde nace un nuevo negocio al amparo del nuevo mercado liberalizado. El comercializador, un agente inexistente antes del inicio del proceso liberalizador, se revela como pieza clave tomando el papel de interlocutor del cliente para todos los temas relativos al suministro, excepto los aspectos técnicos y de seguridad que, obviamente siguen siendo responsabilidad del distribuidor. Es por tanto esta posibilidad de cambio de suministrador lo que de verdad materializa la liberalización del mercado. Para poder trabajar con los cambios de comercializador y poder sacar conclusiones hay un indicador muy importante que mide precisamente los ratios de cambio. Este índice, denominado tasa de switching, es junto con una descripción del propio proceso, de lo que hablaremos a continuación. 3.1 El proceso de cambio de suministrador Un cambio de comercializador se produce cuando un cliente, suministrado hasta ese momento por un comercializador, acepta una oferta de otro comercializador distinto y contrata con éste un nuevo suministro. Los pasos que se dan y las actuaciones que se llevan a cabo constituyen en sí mismos el proceso de cambio de suministrador. En todo proceso de cambio de comercializador intervienen cuatro actores: Cliente. El consumidor es el elemento más importante. Es el que decide que el cambio se efectúe al aceptar la oferta del que será su nuevo suministrador. Como normalmente el cambio se produce por un mejor precio, condiciones o servicio, sus expectativas se centran en que el cambio se produzca lo antes posible para poder beneficiarse cuanto antes de sus nuevas condiciones. Comercializador saliente. Es el comercializador actual suministrador del cliente, que va a dejar de serlo. Normalmente, no conoce la pérdida de su cliente hasta que recibe una comunicación del distribuidor en ese sentido. Su papel en el proceso suele ser pasivo. Comercializador entrante. Es el comercializador al que el cliente acaba de aceptar la oferta y con quien desea contratar. Inicia el proceso con una serie de comunicaciones al distribuidor. Distribuidor. Es el agente sobre el que pivota toda la operativa de los cambios. Como agente regulado, actúa de acuerdo a la normativa y a unos procedimientos establecidos. Recibe y envía comunicaciones a ambos comercializadores, pero no interactúa con el cliente. Valida y activa el cambio, estableciendo la fecha formal de inicio del comercializador entrante y la de cese del saliente, dentro de unos plazos también establecidos, y efectúa la lectura de los equipos de medida para la determinación de los consumos anteriores y posteriores al cambio de comercializador. 7 Fundación Ciudadanía y Valores De forma bastante similar a lo que ocurre con las ofertas, muy diferentes según el tamaño del cliente, todo lo que envuelve un proceso de cambio de suministrador difiere según el tipo de cliente de que se trate. Básicamente las diferencias se refieren a aspectos como la propia mensajería de intercambio de información y, sobre todo, los plazos. Fundamentalmente se podría decir que hay dos tipos de tratamiento, para consumidores domésticos, con potencias contratadas hasta 15 kW, y consumidores industriales, que serían el resto. El tratamiento de los consumidores domésticos se corresponde con operaciones donde se maneja un elevado volumen de clientes con enormes cantidades de datos e información, como se desprende del mero análisis de los volúmenes de cambios realizados. 3.2 La tasa de switching en España Cuando se discute sobre mercados liberalizados se suelen utilizar diversos datos y ratios para tratar de explicar su grado de avance. Entre otros, se utilizan cuotas de mercado, cuotas de penetración, etc., siendo uno de los ratios más utilizados es la llamada “tasa de switching”. La tasa de switching trata de representar la movilidad de los clientes en el mercado liberalizado e indica si dichos clientes se mantienen muy fieles a su comercializador o, si por el contrario, son proclives a cambiar de agente. Para calcular este ratio se divide el número de cambios de comercializador realizados en un período, un año es lo que se toma a efectos comparativos, y se divide por el volumen total de clientes de ese mercado. El resultado, en términos porcentuales, indica cuántos clientes de cada cien han cambiado de un comercializador a otro, cálculo que se puede hacer por empresas, regiones, países…. De este modo, en muchas publicaciones y estudios nacionales e internacionales, se establecen multitud de comparativas y conclusiones alrededor de las tasas de switching, pero cabría preguntarse sobre si las conclusiones de estos análisis son realmente acertadas, o si, efectivamente, son homogéneas. Supuesto un tratamiento homogéneo de la tasa de switching, el dato resultante nos puede mostrar el grado general de avance, pero jamás nos dará las claves sobre dónde actuar si se quiere avanzar en la liberalización. Teniendo en cuenta los datos del año 2013, si consideramos el colectivo global de clientes, obtendríamos en España una tasa de switching del 12,2%, cifra habitual en el entorno de varios países europeos. 8 Fundación Ciudadanía y Valores Más aún, si se analizan los colectivos de clientes que, por un lado no tienen derecho a PVPC (aquellos de más de 10kW de potencia contratada) y los clientes que, teniendo derecho a PVPC han accedido al mercado libre contratando con un comercializador, se puede apreciar que mantienen una buena actividad en el mercado y cambian de suministrador con unos ratios incluso superiores, alcanzando un 13,7% los primeros y un 13,15% los segundos. El comportamiento del mercado español, cuya tasa de switching estándar es aproximadamente del 12%, es similar, e incluso superior, a la de países con un mercado teóricamente más avanzado, como por ejemplo Gran Bretaña o Alemania. Es conveniente recordar que cuando se compara el mercado español con el del resto de países europeos no se tiene en cuenta en muchas ocasiones que España mantiene una tarifa PVPC regulada. Es interesante observar, en este sentido, el caso de Francia, con bajos índices de switching, donde el 97% del mercado minorista sigue acogido a mercado regulado2 y donde el paso obligatorio a mercado libre está fijado para el 1 de enero de 2016, aunque persistirá una tarifa regulada para los suministros con potencias contratadas por debajo de 36 KVA. En este escenario la tasa de switching3 nunca ha superado un 4% desde 2008 y en 2013 se produjo un descenso frente a la de 20114. De todo lo anterior, se concluye que tanto el colectivo que está obligado a estar en ML como el colectivo que están en ML con derecho a PVPC tienen unas tasas de switching similares a otros países donde el mercado está completamente liberalizado. 2 En España, como se ha visto, no llegaba al 70% en 2012. En 2013 el porcentaje alcanzado es de un 57%. Informe del CRE de 2012-2013. 4 Incluso este ratio, inferior al 4% , sería discutible pues en su cálculo se tienen en cuenta, aparte de los cambios de suministrador, los nuevos suministros que se inician con un comercializador, lo que en España denominamos “altas directas” y que aquí no contabilizamos como movimientos de cambios de suministrador. En 2012 se realizaron más de 600.000 altas directas en España. Se corresponden con nuevos suministros que contrataron directamente con un comercializador. Dicha cifra supone un 2,18% del total de clientes a finales de 2012. 3 9 Fundación Ciudadanía y Valores 3.3 La tasa de switching en otros sectores Como se ha indicado anteriormente, la tasa de switching en electricidad en España es equiparable, e incluso superior a la de otros países de la UE. Para reforzar esta idea, en el siguiente gráfico se muestran las tasas de switching para 2013 de los sectores eléctrico y gasista comparadas con otros mercados: Como se observa, la tasa de switching estándar del mercado eléctrico está en niveles similares a otros servicios donde no hay alternativas de precios regulados y existe una elevada competencia entre las distintas empresas prestatarias del servicio. Baste fijarse, por ejemplo, en la tasa para la telefonía. Ello permite extraer la conclusión de que el mercado eléctrico español es un mercado maduro, opinión también compartida por la propia CNMC en su Informe de supervisión del mercado minorista de electricidad, julio 2011 – junio 20125. 5 “A junio de 2012, la tasa de switching del mercado minorista español asciende a un 12%. Esta tasa de switching comprende más de 1,2 millones de cambios de CUR a mercado libre y más de 1 millón de cambios entre comercializadoras libres. Esta tasa de switching situaría al mercado minorista español en el grupo de los “Warm Active Markets” según el “Utility Customer Switching Project” de VaasaETT. En este grupo se encuentran aquellos países con una tasa de switching anual entre el 8,5% y el 14% y en el que las comercializadoras se exponen a un riesgo considerable de pérdida de clientes si no compiten activamente en el mercado o si no fidelizan adecuadamente a sus clientes”. Según el “Annual report on the results of monitoring the internal electricity and natural gas markets in 2011” de CEER, la tasa de switching del mercado minorista español se ha ido incrementando significativamente desde el año 2009 debido principalmente a cambios regulatorios16. A finales de 2011, la tasa de switching (10%) se encontraba sólo por detrás de las tasas de U.K (15,4%), Irlanda (15,1%) y Noruega (11,3%).” 10 Fundación Ciudadanía y Valores 4 El PVPC y la telegestión La implantación del mecanismo del Precio Voluntario para el pequeño Consumidor (PVPC) supone uno de los cambios más drásticos y además llevados a cabo en menor tiempo, que se han realizado en la historia del sector Eléctrico español. Si se tuviera que definir qué es este mecanismo en pocas palabras, bastaría decir que se trata de llevar al cliente doméstico directamente la señal de precio del mercado mayorista de electricidad, algo que hasta la fecha solamente los comercializadores de mercado libre ofrecían a sus grandes clientes. Dado que se trata de una traslación del mercado mayorista y éste funciona con precios horarios, el significado final es que un consumidor doméstico, para el consumo de su domicilio, va a acabar pagando por su electricidad consumida un precio que dependerá del correspondiente al mercado en esa hora. En la actualidad el PVPC con facturación horaria real está en fase de implantación y está previsto que las primeras facturas con curva horaria real se realicen, por parte de los comercializadores de referencia, a partir de abril de 2015. Mientras se está facturando a estos consumidores mediante los perfiles estándares. Precio horario Mercado 1 Telemedida/Telegestión Medida horaria real Perfil Estándar 2 Equipo tradicional No es ya momento de discutir sobre la conveniencia o no de este radical cambio de modelo de facturación. El PVPC ya está en marcha y se llevará delante de la mejor manera posible. Es inevitable, eso sí, hablar de la gran complejidad que se introduce y que se puede resumir en los siguientes conceptos: El volumen medio de información se multiplica por más de 700. Va a existir una mayor dependencia de las comunicaciones. Es necesaria una nueva regulación para asegurar la integridad y validez de los datos. Es necesaria una nueva regulación que permita estimar los datos en caso de incidencia en la lectura. Son necesarios nuevos formatos de intercambio de información. Cobra mayor importancia la seguridad y protección de los datos. Todo esto lleva aparejada la necesidad de importantes desarrollos de los sistemas de información de distribuidores y comercializadores. Y esto, además del coste, lleva un 11 Fundación Ciudadanía y Valores tiempo y se deben manejar plazos de implantación que permitan la puesta en explotación de estos sistemas que, no olvidemos, servirán para facturar, con las suficientes garantías. 4.1 Los nuevos equipos Los nuevos equipos, sin entrar en excesivos detalles técnicos, incorporan las siguientes características como equipos de medida: Discriminación horaria de 6 períodos. Registro bidireccional de energía activa. Registro de energía reactiva en los cuatro cuadrantes. Registro de potencia máxima cuarto horaria. Almacenamiento de 3 meses de curvas horarias de energía activa y reactiva. Parámetros de calidad (nº y duración de interrupciones de más de 3 min., tiempo con tensión fuera de límites) Interruptor de control de potencia incorporado Y tienen (o podrán tener) las siguientes funcionalidades: Lectura remota de energía y potencia Lectura remota de parámetros de calidad Parametrizaciones en remoto: Periodos de discriminación horaria Potencia contratada Otros parámetros de contrato Corte y reconexión del suministro en remoto Capacidad de gestión de cargas (reducción de la demanda en momento críticos) Con estos equipos y la implantación del PVPC se podría concluir que hasta ahora el consumidor doméstico recibía una única señal de precio anual. Es a lo que venía estando acostumbrado, pero ahora percibirá la volatilidad de los precios del mercado de la electricidad. El Regulador, sin embargo, espera así dar un paso decisivo hacia la mejora de la eficiencia. 12 Fundación Ciudadanía y Valores 5 ¿Tenemos un mercado totalmente liberalizado? 5.1 La distorsión de los precios regulados El proceso de liberalización en el sector eléctrico español se ha realizado de forma progresiva. Durante largos períodos han convivido las tarifas integrales – fijadas administrativamente y que, en ocasiones, no eran representativas del coste real - con la posibilidad de adquirir la energía eléctrica a precios libremente pactados con los comercializadores. Esta coexistencia ha supuesto un freno a la liberalización y se ha resentido la competencia. Cualquier tarifa regulada, aunque esté bien calculada, y responda a precios de mercado y a los costes reales del suministro, supone una cierta barrera a la competencia. Pero en el caso español las tarifas reguladas distan mucho de estar bien calculadas por dos motivos: Existencia de tarifas integrales que convivían con un mercado liberalizado y en las que el cálculo del coste de la energía no respondía a una metodología objetiva ni se basaba en el mercado. Introducción de un PVPC que responde a una metodología transparente pero en la que se establece un margen de comercialización inferior al coste real y que por tanto se convierte en una tarifa difícil de batir. La existencia de una tarifa regulada supone el principal freno a la liberalización del mercado eléctrico. Esta conclusión también fue compartida por la extinta CNE, ahora CNMC, en varios informes relativos a la evolución de la competencia en los mercados de gas y electricidad durante el periodo 2007-2009 ya alertaba de que: “Los costes de captación de clientes (y, en particular los costes de marketing y publicidad) tienden a ser nulos para las comercializadoras de último recurso. Por otra parte, los comercializadores libres se enfrentan a dichos costes para competir por los consumidores con derecho a TUR. Con el fin de tener en cuenta ambas situaciones, se considera necesario que los costes de captación de clientes sean incluidos en la TUR y tratados como ingresos liquidables del sistema” 6. Esta opinión ha sido reiterada por la CNMC posteriormente en otro Informe sobre la evolución de la competencia en los mercados de gas y electricidad de 13 de septiembre de 2012 volvía a incidir en esta cuestión al señalar que debe contemplarse “la desaparición de los precios finales reguladas en los mercados minoristas de gas y electricidad”. De nuevo, la CNMC en uno de sus últimos informes, de fecha 25 de febrero de 20147, insiste que el consumidor puede tener pocos incentivos a pasar al mercado libre. En efecto, señala que “ (…) establecer márgenes de comercialización inferiores a los que incurriría un comercializador libre podría afectar negativamente al desarrollo del mercado minorista y podría ir en contra de lo establecido en el artículo 17.1 de la Ley 24/2013 al ocasionar distorsiones de la competencia en el mercado. 6 Informe CNE sobre la evolución de la competencia en los mercados de gas y electricidad, periodo 2007-2009, página 32 7 Informe sobre la propuesta de Real Decreto por el que se establece la metodología de de cálculo de los precios voluntarios para el pequeño consumidor y su régimen jurídico de contratación (página 53). 13 Fundación Ciudadanía y Valores (…) se indica que, los costes de captación de clientes (y en particular, los costes de marketing y publicidad) tienden a ser nulos para los comercializadores de último recurso (al habérseles asignados los consumidores directamente), mientras que los comercializadores libres se enfrentan a dichos costes de entrada para competir por los consumidores con derecho al PVPC.” En suma, se trata de un problema estructural de diseño de mercado difícilmente subsanable sin la aplicación de las correspondientes correcciones regulatorias. Asimismo, los datos demuestran que el mayor grado de concentración existente en el mercado minorista de baja tensión en nuestro país obedece a los extremos apuntados anteriormente, por lo que no se trata de problemas coyunturales derivados de prácticas supuestamente anticompetitivas de las compañías eléctricas. 5.2 Los componentes del precio El precio es sin duda ele elemento más valorado por el cliente a la hora de una contratación de suministro, siendo habitualmente la referencia que toma el consumidor para decidir con quién contratar. Probablemente el consumidor no es del todo consciente de que solamente la mitad de lo que se paga en cada factura va destinado a conceptos propios del suministro que recibe, aunque el nuevo modelo de factura se va a encontrar con información a este respecto: En el gráfico incorporado en las facturas se agrupan conceptos regulados que responden a costes reales y a decisiones políticas, pero que si se reagruparan, se podría llegar a un detalle similar al que se expone a continuación. Así, si por simplificar respecto al importe de la energía, nos situáramos en un escenario anterior al de la publicación del Real Decreto del PVPC, de cada 100€ que un consumidor ha estado pagando a lo largo de 2013, poco más de 50€ van a pagar realmente los costes de generar, transportar y distribuir la electricidad que consumimos. El desglose de estos costes sería el siguiente: 14 Fundación Ciudadanía y Valores Coste de energía valorada a precio de mercado: 32,7€. Este coste se determinaba cada trimestre mediante una subasta supervisada por la Comisión Nacional de los Mercados y la Competencia y representa el precio al que venden la electricidad los distintos generadores: centrales hidráulicas, nucleares, de carbón, de gas y diferentes fuentes renovables (fotovoltaica, eólica, etc.). Coste de transporte: 3,8€. Es el coste de desarrollar y mantener la red de muy alta tensión, propiedad de Red Eléctrica de España, empresa con participación pública que transporta la electricidad desde las centrales de generación. Coste de distribución: 12€. Con esto se paga el desarrollo y mantenimiento de la red de alta, media y baja tensión, propiedad de las empresas distribuidoras, que lleva la energía desde la red de transporte a cada punto de consumo. Otros costes: 2,4€. Aquí se engloban varios conceptos, el principal de los cuales es el sobrecoste del suministro en las Islas Canarias y Baleares, Ceuta y Melilla. Éste se debe a que el coste de producir electricidad en estas zonas es más caro que en la Península. La diferencia de precios se reparte entre todos los consumidores, para conseguir que la tarifa sea igual en todo el territorio español. Hasta aquí se habría pagado 50,9€ por todo lo que sería el coste real de la electricidad que llega a nuestros hogares o negocios. Pero, ¿y el resto que se paga hasta los 100€? De los 49,1€ restantes, el desglose sería el siguiente: Primas al Régimen Especial: 21,4€. Se trata de una subvención con la que se incentiva la producción de electricidad con energías renovables, principalmente fotovoltaica, eólica y cogeneración. Los generadores en régimen especial complementan los ingresos que perciben por vender su energía en el mercado con estas primas o subvenciones. Es interesante que sepamos que, desde 2005, esta partida se ha multiplicado por 8, debido a decisiones de fomento de energías renovables tomadas por los sucesivos Gobiernos con el respaldo de una Directiva Europea. Anualidades del déficit: 6,3€. Por sucesivas decisiones del Gobierno, desde hace años la tarifa de acceso resulta insuficiente para cubrir la totalidad de los llamados costes regulados (transporte, distribución, primas al Régimen Especial y otros costes). Debido a ello, a que se gasta más de lo que se ingresa, cada año queda una parte de los costes pendiente de pago: es el llamado “déficit de tarifa”, que se carga “a plazos” en los recibos de los años siguientes. Estos 6,3€ que ahora se pagan van destinados a cubrir esos costes que se dejaron pendientes de pago en años anteriores. Impuestos: 21,4€. Todos los consumidores estamos pagando dos impuestos: impuesto eléctrico, que se destina a la financiación de las Comunidades Autónomas, y el IVA máximo del 21%. Para hacernos una idea, se pagan más impuestos por la electricidad que por cualquier artículo de lujo. Hay decisiones recientes que han contribuido al incremento de los precios. Así, por ejemplo, el precio del mercado de electricidad en España (los 32,7 € de los que hablábamos antes) se encontraba en la banda baja de los precios europeos, hasta que a principios de 2013 se introdujeron diversos impuestos a la producción de electricidad, que lógicamente inciden en el precio final que paga cualquier consumidor y que han tenido como consecuencia que el coste de la energía en España haya pasado a estar entre los más caros. 15 Fundación Ciudadanía y Valores En definitiva, estas decisiones de política energética tienen como consecuencia precios más altos que todos deberemos soportar. No obstante, independientemente de cuál sea el precio final en la factura, las empresas distribuidoras y transportistas seguirán ingresando lo mismo, la retribución establecida por el Gobierno. Y el precio de la energía, que es lo que ingresan los generadores, incluso después de las últimas subidas, está en 2013 por debajo de los valores de 2011 y 2012. Si hacemos un análisis de la evolución de los precios, con el desglose expuesto, desde el año 2005 al 2013, nos encontraríamos con el siguiente gráfico: Donde se aprecia que mientras la evolución de los costes que realmente se corresponden con el servicio han evolucionado con un incremento del 12%, los costes fruto de las decisiones políticas lo han hecho con un incremento del 200%. Más interesante es el análisis de las evoluciones particulares de los distintos componentes y las conclusiones que se podrían sacar son muchas. 5.3 La competencia Pese a las distorsiones que introducen los precios regulados, la carga de elementos ajenos al servicio entre los costes que paga el consumidor y la evolución sufrida por estos últimos componentes, lo cierto es que el Mercado eléctrico se encuentra en una avanzada fase de liberalización. Así lo demuestra el interés de los consumidores en buscar, comparar y contratar, como se ve en el indicador de la tasa de switching. En el último boletín informativo sobre la evolución del mercado minorista de electricidad en los sistemas peninsular e insular con datos del Primer semestre de 2013, y publicado en febrero de 2014, la CNMC muestra los indicadores de fidelización y captura entre empresas comercializadoras por clientes suministrados en mercado liberalizado. 16 En dicho informe la CNMC muestra que el 40% del total de los consumidores (de media para dicho periodo) compraban su electricidad en el mercado, y de ellos, el 73% (74% el año anterior) lo hacían a través del mismo grupo empresarial del distribuidor. Sin embargo, el 27% (26% en 2012) de los consumidores que habían accedido al mercado hasta junio de 2013 habían optado por cambiar de suministrador. En este sentido, el porcentaje de consumidores en libre mercado ha aumentado del 30% en junio de 2012 al 40% en junio de 2013. Por lo que se confirma la tendencia al crecimiento de la tasa de switching en mercado libre. De estos datos se puede concluir que el mercado evoluciona satisfactoriamente. A nivel nacional es patente que el avance de la liberalización ha seguido un ritmo paulatino al igual que las tasas de switching, que han experimentado un importante crecimiento en los últimos años, véase el gráfico siguiente que muestra los contratos en Mercado Libre y en Precio Regulado así como la evolución de las solicitudes de cambio de comercializador y las tasas de switching. Sin embargo esta visión se debe mantener dentro de un contexto de moderado optimismo, pues no hay que olvidar que en mercados masivos, como el doméstico, los comercializadores trabajan con unos márgenes muy reducidos y con un creciente incremento de los costes comerciales de captación de clientes. Pero lo más relevante de todo sigue siendo que la comercialización se ve frenada pues a la propia competencia entre vendedores, se suma un factor tan importante como es la competencia de facto que ejerce el precio regulado, ahora el PVPC, con un umbral de acceso muy elevado y unos precios trasladados directamente del Mercado y que realmente dificultan la salida de los clientes domésticos al mercado. 6 La protección al consumidor 6.1 El bono social El Bono Social se establece en el Real Decreto-ley 6/2009, de 30 de abril, por el que se adoptan determinadas medidas en el sector energético y se aprueba el bono social, y se desarrolla mediante la Resolución de 26 de junio de 2009, de la Secretaría de Estado de Energía, por la que se determina el procedimiento de puesta en marcha del bono social. El Bono Social se establece bajo el concepto de precio de referencia que, a efectos prácticos, viene a suponer una congelación del precio que pagaría un consumidor con derecho a acogerse al Bono Social a la entrada en vigor del citado Real Decreto-ley frente al precio actualizado que estaría pagando en cada momento a su tarifa correspondiente. Dado que el Bono Social se aprueba a finales de junio de 2009, el ahorro de un consumidor acogido sería precisamente el diferencial relativo al incremento de tarifas experimentado en julio de 2009. En marzo de 2014, con la aprobación del Real Decreto por el que se establece el PVPC, esta referencia de precio respecto al de 2009 se cambia por el nuevo concepto de Tarifa de Último Recurso para consumidores vulnerables, aplicándose para este 17 Fundación Ciudadanía y Valores colectivo un descuento del 25% sobre el precio resultante del PVPC, siendo ahora el bono social la diferencia entre el precio resultante de la aplicación del PVPC y el precio TUR con descuento. Colectivos beneficiarios del Bono Social Tienen derecho al bono social los siguientes colectivos: Consumidores con potencia contratada en su primera vivienda menor a 3 kW Pensionistas. En este caso titulares de un punto de suministro con 60 o más años de edad que acrediten ser pensionistas del Sistema de la Seguridad Social por jubilación, incapacidad permanente o viudedad, y que perciban las cuantías mínimas vigentes en cada momento. Familias numerosas. Siempre y cuando el suministro esté acogido a la tarifa de último recurso y el punto de suministro se corresponda con el de la vivienda habitual del titular. Desempleados. Aplicándose a los titulares de puntos de suministro que acrediten formar parte de una unidad familiar que tenga todos sus miembros en edad de trabajar en situación de desempleo. En el mercado eléctrico convive el bono social, del que se benefician entorno a 2,5 millones de españoles. En un mercado en competencia, las políticas sociales dentro de las cuales se enmarca el bono social, no deberían tomar la forma de ayudas directas al consumo eléctrico, sino que deberían ser aplicadas de forma que interfieran lo menos posible con el principio de asignación eficiente en el mercado. En este sentido, estas medidas se pueden canalizar a través de instrumentos específicos de redistribución de la renta, como ayudas sociales para los colectivos más vulnerables, haciendo de esta manera que las ayudas sean independientes del consumo y que no distorsionen el precio del mercado. En el caso del Reino Unido, por ejemplo, ya no existen tarifas integrales y todos los consumidores acuden al mercado liberalizado, las empresas, junto con la Administración, buscan sistemas variados de apoyos para aquellos clientes desfavorecidos (ayudas directas al consumo, subvenciones a la eficiencia energética – como iluminación o aislamiento, etc.). Estos sistemas se engloban bajo el concepto de “fuel poverty” o “pobreza energética” según la traducción de la Directiva, y se aplican a todos aquellos consumidores que dedican más del 10% de su renta al consumo energético (gas y electricidad). En España sería conveniente articular alternativas similares para evitar que medidas de este tipo mantengan su parte de distorsión en el mercado eléctrico. Fundación Ciudadanía y Valores 18 7 Conclusiones. La liberalización ha avanzado con fuerza, pero... En España el mantenimiento de precios regulados es el auténtico freno a la liberalización del sector eléctrico. Esto es así debido a que al estar disponible para un número de clientes tan elevado y al existir de facto un diferencial sumamente escaso entre el precio que pagan los clientes en PVPC y el que podrían obtener de un comercializador en mercado libre, deviene que el principal competidor de un comercializador en mercado minorista sea el propia PVPC. En tan solo 4 o 5 años de liberalización cuasi efectiva se ha pasado de una situación en la que el 100% de los clientes estaban siendo suministrados por la empresa tradicional a una tarifa integral y totalmente regulada, a un mercado en el que los comercializadores compiten entre ellos (y contra el precio regulado que persiste) y, según datos de la CNMC, en junio de 2013 el grado de liberalización en mercado libre era aproximadamente de un 40%. El efecto pernicioso de la existencia de precios regulados se demuestra en el hecho de que hay mucha más competencia y mayor penetración de competidores en alta tensión que en baja tensión, En alta tensión el consumidor solo puede comparar la oferta de un comercializador frente a la de otro, mientras que en el mercado de baja tensión, donde la gran mayoría tiene derecho a precio regulado, cada comercializador debe competir, no solo contra la oferta de otro agente, sino contra el precio regulado y la sensación de seguridad y continuismo que transmite, sobre todo cuando el mercado eléctrico permite márgenes muy reducidos y ahorros que son pequeños en valor absoluto. Adicionalmente, y tomando como referencia el informe citado de ACER, en España tenemos una factura eléctrica en el que los componentes de impuestos, tasas, y costes no asociados al suministro eléctrico (como los subsidios a las energía renovables), forman una parte muy importante del precio que paga el consumidor final y suponen hasta prácticamente el 50% de la factura. Estas cantidades no se corresponden con los costes reales del suministro (energía, transporte y distribución, fundamentalmente) sino que son fruto de decisiones de política energética del Gobierno, que deja poco espacio para la competencia. En España los ahorros en electricidad son relativamente pequeños para un consumidor doméstico, por lo que el consumidor no tiene incentivo a cambiar por el ahorro y los comercializadores han de buscar otros argumentos u ofertas, como servicios añadidos, ofertas duales, etc. En este sentido, es más que evidente la grave distorsión que provoca en el mercado el PVPC, al ser usado como elemento de comparación para los consumidores. En muchas ocasiones el consumidor doméstico no compara ofertas entre Comercializadores de mercado libre, si no que compara cada oferta de éstos con el precio que pagaría en tarifa regulada, que se erige de nuevo como el principal competidor de los comercializadores. 19 Fundación Ciudadanía y Valores