proyecto de ley* por el que se adoptan diversas medidas tributarias

Anuncio

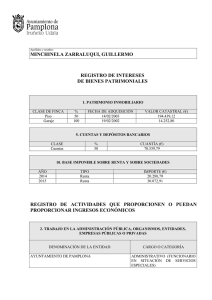

PROYECTO DE LEY* POR EL QUE SE ADOPTAN DIVERSAS MEDIDAS TRIBUTARIAS CAMBIOS EN EL MARCO FISCAL DE LAS INVERSIONES Impuesto sobre la Renta de las Personas Físicas 1. A partir del 1 de enero de 2013, en la base imponible del ahorro sólo se incluirán las pérdidas y ganancias derivadas de la transmisión de elementos patrimoniales que el contribuyente haya mantenido más de un año. Se consideran elementos patrimoniales: acciones cotizadas y no cotizadas, fondos de inversión y Sicavs e inmuebles. Las ganancias patrimoniales a menos de un año tributarán en la base imponible general. Las pérdidas patrimoniales de menos de un año se compensarán con ganancias patrimoniales generadas en el mismo periodo y, si queda saldo negativo, con el resto de rentas positivas que se integren en la base general con el límite del 10%. Se establece un régimen transitorio para pérdidas pendientes de compensar de 2009, 2010, 2001 y 2012. La compensación de pérdidas patrimoniales a más de un año se seguirán realizando como en 2012, sin que se pueda compensar con rendimientos de capital mobiliario (dividendos, intereses de depósitos, cupones de bonos, por reembolsos o rentas de seguros o bonos, certificados, etc.). Impuesto sobre el Patrimonio 2. Se prorroga durante 2013 la vigencia del Impuesto de Patrimonio. El impuesto de patrimonio está cedido a las comunidades autónomas. La Comunidad de Madrid mantiene la bonificación del 100% de la cuota establecida en la Ley 3/2008, de 29 de diciembre de medidas Fiscales y Administrativas. Eso sí, existe la obligación de presentar declaración a aquellas personas cuyo valor de bienes o derechos sea superior a 2.000.000 de euros. No obstante, estaremos atentos a posibles cambios porque comunidades como Cantabria y Castilla León han eliminado la bonificación que tenían en este impuesto y Valencia lo hará en 2013. OTROS CAMBIOS FISCALES (NO RELACIONADOS CON LA TRIBUTACIÓN DE LAS INVERSIONES) 1. Se suprime la deducción por vivienda habitual. No obstante, se establece un régimen transitorio por el que podrán continuar practicando la deducción todos aquellos contribuyentes que hubieran adquirido antes de 31 de diciembre de 2012 su vivienda habitual o satisfecho cantidades para los supuestos previstos. 2. Se establece un gravamen especial (tipo impositivo del 20%) a los premios de loterías del Estado y entidades análogas. Esta cuantía no se integrará en la base imponible del IRPF y, por lo tanto, no afectará ni a la base del ahorro ni a la base general del IRPF. Los premios citados están sujetos a retención. 3. Se modifica la regla de cálculo de la retribución en especie derivada de la cesión de vivienda a los empleados. * Proyecto de Ley, en tramitación parlamentaria