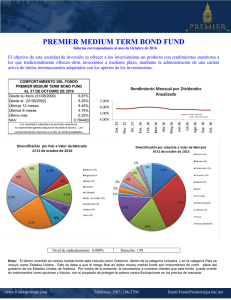

julius baer multistock

Anuncio