Bancos - Banpro

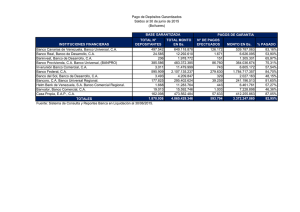

Anuncio

Bancos NICARAGUA Banco de la Producción, S.A. y Subsidiarias Reporte Anual BANPRO, S.A. Y SUBSIDIARIAS Comité Ordinario de Calificación Fecha: 17 de octubre de 2007 Calificación Nacional Largo plazo Corto plazo Perspectiva Calificación Actual Calificación Anterior (07/09/2006) A(nic) F1(nic) Estable A(nic) F1(nic) Estable Indicadores Financieros Banco de la Producción, S.A. Jun-07 Activos (millones de C$) Patrimonio (millones de C$) Utilidad Neta (millones de C$) ROAA (%)* ROAE (%)* Patrimonio / Activos (%) 16,163.4 1,416.7 185.1 2.4 27.0 8.8 * Cifras Anualizadas Analistas Martin F Zaldivar martin.zaldivar@fitchratings.com +503 2516 - 6615 Reynaldo López Guevara reynaldo.lopez@fitchratings.com +503 2516 - 6616 Dic-06 14,967.0 1,321.5 346.0 2.5 29.2 8.8 Fundamento de la Calificación Las calificaciones de Banco de la Producción, S.A. y Subsidiarias (Banpro) reflejan su sólido posicionamiento en la plaza local y adecuada calidad de activos. Por otra parte, las calificaciones están limitadas por el aún bajo, aunque creciente, nivel de capitalización de la entidad y las variables condiciones políticas del entorno. El desempeño de Banpro, medido por los indicadores de rentabilidad ROAA y ROAE se mantienen altos y comparan favorablemente al promedio del sistema, aún cuando en los últimos semestres mostraron una tendencia decreciente derivada principalmente del incremento del gasto operativo y en cierta medida, de la mayor carga financiera. Producto del mayor volumen y rentabilidad de la cartera crediticia, el margen de interés neto mantiene la tendencia creciente mostrada en los últimos 3 años. Tal crecimiento es el reflejo de la estrategia de expansión crediticia en sectores de mayor rentabilidad. La concentración de las 20 principales exposiciones crediticias se reduce debido al mayor nivel de atomización que presenta la cartera de consumo, alcanzando un nivel que en nuestra opinión es moderado. Se esperaría que a medida que éste tipo de créditos aumente, los niveles de concentración sigan disminuyendo. La relación patrimonio a activos de la entidad todavía se considera baja para soportar eventuales deterioros de cartera y mantener los actuales niveles de crecimiento de activos productivos sin tener que afectar los niveles de solvencia de la entidad. No obstante, la constante capitalización de utilidades denota el compromiso de los accionistas por mantener la solidez patrimonial de la institución. Los niveles de activos inmovilizados respecto al patrimonio de la entidad se consideran aceptables, siendo en su mayoría compuestos por activos fijos y préstamos vencidos. La entidad presenta una alta participación del fondeo vía depósitos dentro del total de pasivos (85.7%). El nivel de concentración en los 20 mayores depositantes todavía se considera alto. Soporte Debido al tamaño relativo y la exposición del banco dentro del sistema, el Estado podría estar en la disposición de dar algún tipo de soporte, aunque estaría limitado por la estrechez fiscal existente. El Fondo de Garantía de Depósitos de las Instituciones Financieras (FOGADE) asegura los depósitos hasta por US$10,000 por depositante. • Perspectiva de la calificación La perspectiva de la calificación es Estable Mejoras en la calificación podrían venir de mayores incrementos en los niveles patrimoniales y mayores reducciones en los niveles de concentración de cartera. Perfil Banpro es propiedad 100% de Tenedora Banpro S.A., entidad constituida en Panamá en diciembre del 2006 como holding de las operaciones realizadas en Nicaragua. Banpro es conformado por Banco de la Producción, S.A., Provalores, S.A. y Almacenadora de Exportaciones, S.A. La participación de Banco de la Producción, S.A. asciende al 96.8% del total de activos de Banpro. Información Financiera al 30 de junio de 2007 Este reporte ha sido elaborado utilizando información proporcionada por los emisores y otras fuentes que se consideran confiables. Fitch Centroamérica no audita dicha información, por lo que no asume responsabilidad alguna ante terceros por pérdidas que puedan producirse como consecuencia de su falsedad. Este informe debe leerse conjuntamente con el prospecto emitido por la compañía emisora. La calificación otorgada podrá ser modificada, suspendida o retirada, como consecuencia de cambios en la información, su falta de disponibilidad, o por otras razones. La calificación otorgada es una opinión y no una recomendación para comprar, vender o mantener determinado título, ni un aval o garantía de la emisión o del emisor. www.fitchcentroamerica.com Bancos mediante licitaciones realizadas por las juntas liquidadoras nombradas por la SIBOIF debido a intervenciones realizadas. Dichos bancos y las respectivas fechas de adquisición son: Banades, 1997; Interbank, 2000; Banic, 2001. Adicionalmente, como parte de su estrategia de expansión en la costa atlántica y la incursión en el negocio de almacenadoras, Banpro adquirió al Banco Caley Dagnall (Bancaley) en marzo 2005. A Jun07 la participación de BP respecto al total de activos del grupo local ascendía a 96.8%. Perfil Banco de la Producción S.A. y Subsidiarias (Banpro) inició sus operaciones en noviembre de 1991 bajo la denominación de Banco de la Producción, S.A (BP). En diciembre 2006 se concluyó el proceso de consolidación de las operaciones de BP, Provalores, S.A. y Almacenadora de Exportaciones, S.A., entidades que aún siendo integrantes de la Red Financiera Promérica (RFP), operaban independientemente y cada una de ellas poseía su propia junta directiva. BP es 100% propiedad de Tenedora Banpro, S.A., constituida en Panamá a finales del año 2006 con el propósito de ser la holding de las operaciones en Nicaragua. BP a su vez, es propietario del 100% de las acciones de Provalores, S.A. y Almacenadora de Exportaciones, S.A (ver Gráfico 1) De acuerdo con la estrategia de BP, el banco se pretende expandir las operaciones crediticias (especialmente en los sectores comerciales, industriales y tarjeta de crédito), y reducir la exposición en títulos del Estado. La red de servicios del banco incluye 46 sucursales y 29 ventanillas, apoyadas por 1,288 empleados (Dic06: 1,245 empleados). Para el presente año se planea abrir de 2 a 4 sucursales adicionales. Grafico 1. Organigrama de Banpro. Tenedora BANPRO, S.A. Provalores, S.A. Constituido en el año 1993 como Supervalores, S.A., nombre que en el año 1995 fue cambiado a Provalores, S.A. Su actividad principal es efectuar operaciones por cuenta propia o de terceros en la intermediación de valores transferibles en el ámbito bursátil por medio de agentes de bolsa y brindar servicios o llevar a cabo negociaciones de todo tipo de títulos y valores registrados en la Bolsa de Valores de Nicaragua. El patrimonio de la entidad asciende a C$6.1 millones. BANPRO, S.A. (100%) ALMEX, S.A.. (100%) PROVALORES, S.A. (100%) Almacenadora de Exportaciones, S.A. Constituida en el año 1993 y adquirida por Banpro en el año 2005. Su actividad principal consiste en brindar servicios de almacenamiento, guarda y conservación de bienes o mercaderías, para lo cual emite certificados de depósitos que acreditan la propiedad de los bienes y mercaderías que se encuentran bajo su resguardo. Adicionalmente emite bonos de prenda que representan el crédito prendario sobre los bienes y mercaderías indicadas en el certificado depósito correspondiente. El patrimonio de la institución asciende a C$26.3 millones. RFP está compuesta por 9 entidades financieras distribuidas en la región Centroamericana, Panamá, República Dominicana, Suiza, Ecuador y Estados Unidos de Norteamérica. Cada una de estas entidades posee su propia junta directiva y opera independientemente de las otras. Actualmente RFP se encuentra en un proceso de reestructuración, en el que las operaciones de cada uno de los países en los que está presente la red se consolidarán en holdings locales y éstas a su vez, consolidarán en un holding del grupo. Banco de la Producción, S.A. Es el banco más grande por tamaño de activos del sistema financiero nicaragüense, con una participación del 27.1% en términos de activos. Desde sus inicios, el principal enfoque del banco ha sido el sector productivo (con una mayor participación en créditos comerciales) y al cierre del segundo semestre del 2007, el banco posee la mayor participación de mercado en los segmentos agrícola e industrial. En el transcurso de los últimos 9 años, Banpro ha adquirido parcialmente a 3 bancos Gobierno Corporativo. Banpro cuenta con una estructura de gobierno corporativo dividida en 3 grandes áreas (o comités): Estratégicos, Operativos y de Negocios. El Area Estratégica es conformada por los comités Ejecutivo, Activos y Pasivos, Tecnología y Riesgos. El Area Operativa está compuesta por los comités de O&M, Riesgo Operativo, Auditoría, Financiero, Legal y Recursos Humanos y Ética. El Banco de la Producción, S.A. y Subsidiarias 2 Bancos Area de Negocios la conforma los comités de Crédito e Inversiones, Mercadeo y Medios de Pago. público ante la incertidumbre política originada por las elecciones presidenciales a finales del 2006- y las menores retribuciones provenientes de inversiones – derivada de la reducción del portafolio en títulos del Estado. El directorio de Banpro está compuesto por 10 directores (entre propietarios y suplentes), de los cuales 4 directores propietarios están vinculados con de la administración y control de las operaciones del banco. 3 de éstos últimos se reúnen 1 vez por mes en los comités de Riesgos y Auditoría, mientras que 2 participan semanalmente en el comité de Créditos e Inversiones. Los otros ingresos operativos, conformados en su mayoría por comisiones de servicios bancarios y ganancias por ajustes monetarios, registraron un crecimiento nominal del 28.2% respecto a Jun06, llegando a representar un 26.1% del total de ingresos operativos (Jun06: 23.8%), participación que se encuentra en línea con el promedio del sistema. Fitch Ratings ve positivo el continuo esfuerzo realizado por la institución por diversificar sus ingresos, aunque debido al significativo crecimiento de los ingresos por intereses de cartera, la participación de las retribuciones complementarias no presente variaciones significativas. Presentación de Estados Financieros. Los estados financieros de Banpro han sido preparados de acuerdo con las bases y prácticas contables prescritas por el Manual Único de Cuentas para instituciones financieras emitido por la SIBOIF, las cuales constituyen una base aceptada de contabilidad distinta de los principios de contabilidad generalmente aceptados en Nicaragua y las NIIF (Normas Internacionales de Información Financiera). Los estados financieros han sido auditados por la firma PricewaterhouseCoopers, quien no presentó salvedad alguna para los periodos 2006, 2005 y 2004. No existe requerimiento de auditoria para períodos intermedios. Provisiones para Préstamos. A Jun07, el gasto en provisiones representó un bajo 1.7% de los préstamos promedio, un nivel levemente superior al mostrado en el interanual debido a ciertas desmejoras en la calidad de activos y el alto nivel de coberturas de préstamos deteriorados. Dichas provisiones absorbieron 8.8% del total de ingresos operativos, una participación sensiblemente más baja que el promedio del sistema. Cabe mencionar que el banco tiene por política crear mensualmente provisiones por un mínimo del 1% de los préstamos desembolsados durante el mes. Los Otros Gastos por Incobrabilidad de Activos Financieros corresponden principalmente a gastos por saneamiento de ingresos financieros y en menor medida a provisiones efectuadas para inversiones temporales. Desempeño1 La rentabilidad de Banpro, medida por los indicadores ROAA y ROAE, se considera alta y compara favorablemente respecto al promedio del sistema bancario local, aún cuando en el último año se vio presionada principalmente por la creciente carga operativa y el incremento de los gastos financieros. Pese a lo anterior, el margen de interés neto (MIN) continúa mostrando una tendencia creciente en los últimos años, producto principalmente de la mayor participación de cartera crediticia en segmentos más rentables. Se esperaría que en el corto plazo, el MIN presente leves mejoras derivadas del aumento en la tasa activa y el impulso de negocios que generan mayor rentabilidad. Gastos Operativos y Eficiencia. Similar a otros bancos del sistema, los indicadores de eficiencia de Banpro se consideran bajos, absorbiendo a Jun07 un importante 58.5% de los ingresos operativos (5.6% del total de activos promedio) y presentando cierta desmejora respecto al interanual. El incremento de la carga operativa se deriva de la expansión crediticia del banco, principalmente en el rubro de tarjetas de crédito que demandó una mayor fuerza de ventas, más gasto por promociones (premios por puntos) y procesamiento de tarjetas. Se esperaría que dichos gastos operativos continúen creciendo en el corto plazo debido a la colocación programada de más tarjetas de crédito, la construcción del nuevo edificio donde se ubicarán las oficinas centrales del banco, la inauguración de más puntos de servicios y la inversión en más tecnología orientada al servicio al cliente. Ingresos Operativos. La significativa expansión de ingresos por intereses de cartera crediticia, derivada principalmente del creciente volumen de préstamos colocados a rendimientos más altos, ayudó a contrarrestar efectivamente la mayor carga financiera -procedente del mantenimiento de los depósitos del 1 Para mayor información ver el reporte especial “Bancos Nicaragüenses: Resultados Semestrales y Perspectivas”, en nuestra página electrónica: www.fitchcentroamerica.com. Banco de la Producción, S.A. y Subsidiarias 3 Bancos Perspectivas de Desempeño. Se esperaría que en el corto plazo el MIN continúe presentando mejoras a medida se mantenga la expansión crediticia, principalmente en los rubros de consumo y Pymes que por lo general presentan retornos más altos que el promedio de la cartera. Adicionalmente, el margen se verá beneficiado por una mezcla de fondeo menos onerosa, derivada del mayor crecimiento de depósitos a la vista y de ahorro, disminuyendo el impacto generado por las mayores tasas pagadas para atraer depósitos a largo plazo durante el periodo preeleccionario. Se esperaría que la inversión privada se dinamice, lo que aunado al inicio del ciclo agrícola, promovería una mayor colocación de cartera de préstamos. No obstante, los índices de eficiencia de la entidad se podrían ver más comprometidos a medida se ejecute el agresivo plan de expansión crediticia, ejerciendo mayor presión sobre las relaciones de rentabilidad de Banpro. que las instituciones financieras (IFs) deberán crear una UAIR y un comité de activos y pasivos para administrar los distintos tipos de riesgo que enfrentan. Riesgo de Crédito. La cartera de créditos de Banpro creció un importante 11.0% en el primer semestre del 2007, un ritmo similar al mostrado por el sistema (11.5%) pero inferior al registrado por el banco durante el 2006 (18.6%) debido al periodo preeleccionario. Los segmentos más dinámicos reportados por Banpro durante el primer semestre del 2007 fueron tarjetas de crédito y ganadero (ver Tabla 1), reflejando la estrategia trazada por la institución de diversificar la cartera en distintos sectores económicos. Tabla 1. Préstamos por Sector Económico (%) Sector Personal Comercial agrícola Ganadero Industrial Hipotecario Tarjeta Otros Total* Administración de Riesgo Con el fin de mantener identificados cada uno de los riesgos particulares que éstos poseen, Banpro maneja diferentes políticas de crédito para cada uno de los sectores que atiende. Asimismo, la entidad cuenta con un sistema de credit scoring para una mejor clasificación de riesgo al momento de otorgar créditos de consumo, simplificando el proceso de otorgamiento de créditos. Las diferentes instancias resolutivas para la aprobación de los préstamos sometidos a evaluación son las siguientes: Comité Gerencial, compuesto por el Vice Gte. De Créditos y 2 ejecutivos (hasta $50 mil); Comité de Créditos, compuesto por el Presidente Ejecutivo o Vice Gte. Gral más 2 ejecutivos (hasta $200 mil); Comisión de Crédito, conformado por 2 directores, 1 asesor y la gestión debe ser aprobada por el Gerente Gral. y Vice Gte. De Créditos (hasta $750 mil) y Junta Directiva (mayores de $750 mil). Jun-07 11.1 32.5 8.4 9.8 8.8 16.8 6.4 6.3 6,371,926 Dic-06 10.6 32.2 9.5 9.8 10.7 16.2 4.9 6.1 5,780,903 Dic-05 10.1 29.2 11.6 9.4 12.0 17.7 4.8 5.2 4,426,327 * No incluye préstamos prorrogados ni reestructurados Producto del significativo crecimiento de la cartera de consumo, cuyo grado de atomización es superior al de otros rubros crediticios, la concentración de las 20 mayores exposiciones se redujo a un moderado 23.7% en el interanual (Jun06: 28.4%). Fitch Ratings ve positivo el esfuerzo que realiza la institución por reducir sus niveles de concentración y se estima que en el mediano plazo, dicho índice podría experimentar mejoras a medida la cartera de consumo siga expandiéndose. La totalidad de la mayores exposiciones se encuentran clasificadas en las categorías de menor riesgo relativo y respaldadas por garantías reales, siendo que únicamente 2 de los mayores préstamos representan individualmente más del 10% del patrimonio de la entidad (13.2% y 12.9%, respectivamente). El mayor préstamo pertenece a una empresa administradora de aeropuertos internacionales, mientras que el segundo corresponde a una distribuidora de electrodomésticos. Los créditos otorgados a partes Banpro cuenta con una Unidad de Administración Integral de Riesgos (UAIR) que se encarga de implementar de manera inmediata las medidas necesarias ante un evento de riesgo operacional por falta de procesos y controles. De esta manera Banpro cumple con lo establecido con la “Norma Sobre la Administración Integral de Riesgo”2 que establece 2 Programada originalmente para entrar en vigencia en junio 2007, pero que por normativa se le dio una prórroga de 90 días adicionales para determinar el grado de avance que las IFs llevan en la implementación de las disposiciones establecidas. Tal prórroga se otorgó para establecer el plazo definitivo que las IFs necesitarán para adecuarse completamente a los requerimientos exigidos por la norma. Banco de la Producción, S.A. y Subsidiarias 4 Bancos relacionadas constituyen 27% del fondo patrimonial3, monto que de acuerdo a Fitch Ratings todavía se considera alto en comparación con los estándares más conservadores de la región, aún cuando experimentó importantes reducciones en el último año. Por su parte, Banpro no tiene préstamos ni depósitos colocados en empresas no domiciliadas en Nicaragua. exposición en títulos estatales reducirá gradualmente su participación a medida vayan venciendo y las disponibilidades obtenidas se reinviertan en títulos de bancos extranjeros y letras del Banco Central de Nicaragua (BCN), con vencimientos de corto plazo. Lo anterior ayudará a reducir el riesgo sistémico al que se expone el banco en el caso que el Estado no pueda pagar este tipo de obligaciones. La cartera de inversiones está compuesta principalmente por títulos estatales (90.3%), de los cuales el 70.4% está conformado por títulos del BCN (antes CENIs) y el restante 29.6% por bonos del Gobierno Central (antes BPIs). Fitch considera que el riesgo existente en dichos títulos sigue dependiendo de la sanidad fiscal del Estado y de la estabilidad políticoeconómica que refleje el país, que en momentos de inestabilidad o presiones sistémicas, podría reducir drásticamente su liquidez. Sin embargo, como un atenuante al riesgo de liquidez que implican este tipo de títulos, el BCN tiene la obligación de redimir anticipadamente el equivalente a US$46 millones a valor contable de bonos del BCN con los respectivos cupones aunque éstos no hayan vencido (principales vencimientos en los años 2008, 2009 y 2013) en el caso que Banpro presente necesidades de liquidez comprobadas. Aproximadamente el 70.0% del total de préstamos se encuentra en manos de clientes generadores de dólares4, lo que hace que el riesgo de repago de clientes que no generan la divisa sea moderado en un escenario de incrementos significativos del tipo de cambio. Por su parte, Banpro mantiene una posición neta larga en moneda extranjera y moneda local con mantenimiento de valor equivalente a 47.5% de su patrimonio, lo cual frente al sistema de minidevaluaciones de la moneda local, produce ganancias cambiarias. Préstamos Deteriorados y Reservas. En el último semestre, la calidad de activos del banco ha presentado ciertas desmejoras debido a la importante expansión crediticia en el rubro de tarjetas de crédito -cuyos niveles de mora son más altos que el resto de la cartera- y el menor monto de créditos castigados. Así, la relación de préstamos vencidos a cartera total representó 1.9%, un nivel levemente superior al registrado en el interanual pero que aún compara favorablemente con el promedio del sistema (2.2%). Riesgo de Mercado. Banpro cuenta con un Comité Financiero encargado de realizar análisis de mercado y procesar información bursátil que luego es remitida al Comité de Activos y Pasivos. Este último encargado de la administración del riesgo de liquidez del banco y subsidiarias. La entidad posee el 51% de la cartera crediticia pactada a tasa fija, lo cual en un ambiente alcista de tasas pasivas, podría afectar los márgenes financieros. La estrategia, de acuerdo a la entidad, es suplir dichos costos incurridos mediante la colocación de un mayor volumen de cartera crediticia en sectores más rentables (ej. tarjeta de crédito). Sin embargo, en opinión de Fitch Ratings, en un ambiente de alta competencia y desempeño económico incierto, sería difícil mantener los actuales niveles de crecimiento del margen financiero basado únicamente en el volumen de cartera, con lo que dicho riesgo podría mitigarse mediante incrementos progresivos en la colocación de cartera a tasas variables. Los indicadores de cobertura de reservas sobre préstamos deteriorados se consideran adecuados, manteniendo una cobertura mayor al 100% pese a las reducciones registradas en los últimos años. A futuro Fitch no esperaría cambios importantes en la posición de riesgo asumida por el banco, debido a las relativamente más conservadoras políticas de calidad de activos que aplica la entidad. Otros Activos Productivos. A Jun07, el total de inversiones de Banpro asciende a 28.3% de los activos totales, una participación relativamente menor al 31.3% mostrado a Dic06 debido al vencimiento de algunas inversiones permanentes y el crecimiento de activos de la entidad. Se estima que la 3 En mayo del 2007 el límite máximo de préstamos a partes relacionadas se redujo al 40%. Dicho porcentaje se reducirá 10% cada año hasta alcanzar el 30% en el 2008. Similar a otras instituciones bancarias locales, Banpro presenta descalces en el vencimiento de activos y pasivos ubicados en la mayoría de bandas temporales menores a 1 año y las mayores a éste. Sin embargo, tal riesgo ha sido parcialmente mitigado debido a los menores plazos de repago de la cartera 4 Se define como clientes generadores de dólares a los exportadores de productos primarios y a los que reciben transferencias o pagos en dólares. Banco de la Producción, S.A. y Subsidiarias 5 Bancos de préstamos y la disminución de títulos del Estado, cuyos vencimientos más fuertes están programados para el corto y mediano plazo (2008-2013). Asimismo, Banpro ha experimentado estabilidad en los depósitos y posee una alta participación de disponibilidades. S.A. (C$6.6 millones). Cabe mencionar que a Dic06, el capital social se disminuye en $1.1 millones respecto a Jun06 debido a la eliminación del capital social de Provalores, que por no estar consolidado a dicha fecha, el ente regulador obligó al banco a reducirlo. Por otra parte, aún cuando la relación patrimonio a activos registró mejoras al cierre del primer semestre del 2007 derivadas del mencionado aumento de capital, éste se considera bajo y compara desfavorablemente al promedio del sistema (9.8%). Fondeo y Capital Fondeo. La principal fuente de fondeo de Banpro son los depósitos del público, representando a Jun07 el 85.7% del total de pasivos y encontrándose bien diversificada, ya que del total de depósitos, 28.9% corresponde a depósitos de cuenta corriente, 32.8% de cuenta corriente, y 38.2% a plazo fijo. A futuro, se esperaría que el banco ponga mayor énfasis a los depósitos de ahorro y a la vista, lo que ayudará a mejorar el margen de la entidad. El banco esperaría lograr una composición de 66% aproximadamente en depósitos a la vista y el restante 34% en depósitos a plazo. La concentración de depósitos en los 20 mayores depositantes se considera alta (28.5%), agrupada principalmente en instituciones del sector público que históricamente han mantenido cierta estabilidad. El fondeo con instituciones financieras representa al cierre del primer semestre del 2007 un 12.3% del total de pasivos, una participación levemente superior a la mostrada a Dic06 y conformada principalmente por líneas de crédito a largo plazo procedentes de Banco Internacional de Costa Rica (BICSA), BCIE, FMO y el FNI. La estructura de fondeo del banco se completa con un préstamo subordinado por US$5 millones (C$90 millones) otorgado por el BCIE en Dic06 a 10 años plazo, con 5 de gracia, a una tasa de interés revisable y ajustable trimestralmente. Gracias a la capitalización de utilidades y la contratación de la mencionada deuda subordinada, el índice de adecuación de capital presenta mejoras en el interanual, alcanzando un adecuado 16.8% al cierre del primer semestre del 2007. El capital libre5 de la institución se considera adecuado (6.5%) y presenta desmejoras respecto a Dic06 debido principalmente al crecimiento del activo fijo. A Jun07, la entidad había repartido C$90 millones en dividendos (26.0% de las utilidades del año anterior). El indicador de liquidez que relaciona las disponibilidades e inversiones respecto al total de depósitos se mantiene en niveles adecuados. Sin embargo, tal liquidez se reduce al excluir los títulos del Estado pactados hasta su vencimiento (sin incluir la opción de recompra pactada con el BCN mencionada anteriormente). No obstante, dicho riesgo es parcialmente mitigado por las líneas de crédito disponibles que posee el banco con otras entidades financieras y los ingresos anuales provenientes de los vencimientos de bonos (US$20 millones de principal y los intereses que se hayan devengado a la fecha). Capital. En el último año, el capital social suscrito y pagado de Banpro aumentó en C$86.6 millones gracias a la capitalización de utilidades retenidas del banco y el traspaso del patrimonio de Provalores, 5 (Patrimonio Libre se refiere a la relación: Patrimonio – Activos Fijos Netos – Activos Extraordinarios Netos – Deficiencia en Cobertura de Vencidos) / Activos Totales Banco de la Producción, S.A. y Subsidiarias 6 Bancos ESTADOS DE RESULTADOS (en miles de córdobas) Jun-07 Dic-06 Jun-06 Dic-05 Dic-04 603,985 221,175 21,396 295,847 550,708 194,219 41,241 23,997 679,689 90,046 285,573 33,383 26,626 435,627 244,062 1,660 245,723 60,584 185,138 1,029,976 448,157 28,332 503,853 1,002,612 333,283 90,892 40,609 1,204,395 170,459 467,592 68,232 48,536 754,819 449,576 5,639 455,215 109,208 346,007 476,701 225,751 15,650 232,410 485,693 151,537 34,610 11,656 590,965 79,638 212,099 33,814 24,837 350,388 240,576 2,665 243,241 57,804 185,437 739,868 427,953 24,819 410,023 782,617 244,900 50,715 27,782 949,020 149,693 340,200 60,531 55,957 606,382 342,639 44,956 387,595 70,662 316,933 505,262 446,836 10,739 428,109 534,729 195,456 23,640 706,545 123,431 323,635 48,814 71,869 495,879 210,666 54,478 265,145 44,452 220,693 Jun-07 Dic-06 Jun-06 Dic-05 Dic-04 2,991,936 4,582,164 7,856,678 257,952 15,172,826 358,098 497,127 135,380 632,506 16,163,430 2,622,958 4,680,092 7,067,042 222,124 14,147,969 280,141 317,820 221,051 538,871 14,966,980 2,610,868 5,019,040 6,612,552 187,600 14,054,861 220,652 350,170 210,719 560,888 14,836,402 2,012,222 4,811,723 5,958,375 206,166 12,576,154 212,795 225,178 250,380 475,558 13,264,507 1,840,166 4,440,688 4,290,407 135,270 10,435,990 186,425 181,528 200,150 381,679 11,004,094 Pasivos y Patrimonio Total de Depositos Depósitos Cuenta Corriente Depósitos de Ahorro Depósitos a Plazo Obligaciones con Instituciones Financieras Otros Pasivos Intereses por pagar y Cheques de Gerencia Deuda Subordinada Total Pasivos 12,633,143 3,656,103 4,145,252 4,831,788 1,808,072 151,300 61,914 92,343 14,746,772 11,881,948 2,176,426 3,914,705 5,790,816 1,501,800 115,069 56,557 90,087 13,645,461 11,827,270 3,348,575 3,776,735 4,701,960 1,668,779 118,994 60,544 13,675,587 11,100,466 1,933,423 3,509,930 5,657,113 952,678 108,423 57,563 12,219,129 9,443,629 2,177,438 2,685,671 4,580,520 567,577 135,812 56,866 10,203,884 Capital Social Pagado Aportes Patrimoniales no Capitalizados Reservas Resultados del Ejercicio Patrimonio Total Pasivos y Patrimonio 632,600 598,919 185,138 1,416,657 16,163,430 546,000 6,602 422,910 346,007 1,321,519 14,966,980 547,120 428,257 185,437 1,160,814 14,836,402 251,120 477,325 316,933 1,045,377 13,264,507 250,000 329,518 220,693 800,211 11,004,094 4,733,218 18.44 9.46 5,407,281 18.00 9.45 2,558,723 17.57 9.50 1,736,327 17.15 9.58 1,283,139 16.33 8.94 Intereses sobre Préstamos Intereses sobre Inversiones Intereses sobre Depósitos y Otros Gastos de Intereses Ingreso Neto por Interés Otros Ingresos Operativos Netos Provisiones para Préstamos Otros Gastos por Incobrabilidad de Activos Financieros Ingresos (Gastos) Operativos Netos después de Provisiones Gastos de Personal Gastos Generales Depreciaciones y Amortizaciones Cuotas Pagadas al FOGADE y SIBOIF Gastos de Operación Utilidad (Pérdida) de Operación Ingresos (Gastos) no Operativos Resultado antes de Impuesto sobre la Renta Impuesto sobre la Renta Resultado Neto del Período BALANCES DE SITUACION (en miles de córdobas) Activos Depósitos en Bancos Inversiones Préstamos Brutos (Reserva de Saneamiento) Total Activos Productivos Activo Fijo Neto (AFN) Efectivo Activos Extraordinarios Netos (AEN) Otros Activos Activos No Productivos Total Activos Contingencias Crediticias Tasa de Cambio por USD Inflacion Interanual Banco de la Producción, S.A. y Subsidiarias 7 Bancos BANCO DE LA PRODUCCION, S.A. Y SUBSIDIARIAS ANALISIS DE RAZONES Jun-07 Dic-06 Jun-06 Dic-05 Dic-04 7,856,678 145,717 360,265 83,419 83,419 22,036 7,067,042 135,476 300,301 83,139 83,139 78,592 6,612,552 119,595 337,573 85,088 85,088 61,182 5,958,375 104,393 378,302 86,582 86,582 32,017 4,290,407 55,381 195,359 75,953 75,953 21,431 1.9 4.6 3.3 177.0 71.6 33.4 0.6 1.7 1.9 4.2 3.1 164.0 74.0 30.7 2.2 1.9 1.8 5.1 2.8 156.9 55.6 29.7 2.1 1.5 1.8 6.3 3.5 197.5 54.5 30.2 0.7 1.4 1.3 4.6 3.2 244.3 69.2 31.4 0.5 0.9 Capital Patrimonio / Activos Patrimonio / Préstamos Brutos Patrimonio / (Préstamos + Contingencias) AFN / Patrimonio Adecuación de Capital Patrimonio-AFN-AEN- (Deficiencia en cobertura de Vencidos) / Activos 8.8 18.0 11.3 25.3 16.8 6.5 8.8 18.7 10.6 21.2 16.0 7.0 7.8 17.6 12.7 19.0 14.0 6.3 7.9 17.5 13.6 20.4 13.1 6.3 7.3 18.7 14.4 23.3 14.1 5.6 Rentabilidad ROAA (Utilidad Neta / Total Activos Promedios)* ROAE (Utilidad Neta / Patrimonio Promedio)* Margen de Interés Neto (MIN)* Gastos de Administración / Ingresos Operativos Netos Gastos de Administración / Total Activos Promedios* Otros Ingresos Operativos Netos / Ing. Operativos Netos 2.4 27.0 7.1 58.5 5.6 26.1 2.5 29.2 7.1 56.5 5.3 24.9 2.6 33.6 6.9 55.0 5.0 23.8 2.6 34.3 6.4 59.0 5.0 23.8 2.1 30.9 5.2 67.9 4.8 26.8 Liquidez Préstamos / Activos Préstamos / Depósitos Efectivo + Depósitos +Inversiones / Total Activos Efectivo + Depósitos + Inversiones / Depósitos 48.6 62.2 49.9 63.9 47.2 59.5 50.9 64.1 44.6 55.9 53.8 67.5 44.9 53.7 53.1 63.5 39.0 45.4 58.7 68.4 Calidad del Activo Préstamos Brutos Préstamos Vencidos Préstamos Calificados C,D,E Activos Extraordinarios (AE) Reservas para AE Saneamiento de Préstamos (Write-offs ) Préstamos Vencidos / Préstamos Préstamos C,D,E / Préstamos Reserva de Saneamiento / Préstamos Reserva de Saneamiento / Préstamos Vencidos Reserva de Saneamiento / Préstamos C,D,E (Vdos + AE + AFN) / (Patrimonio + Res. Prest. + Res. AE) Saneamiento / Préstamos Bruto Promedio Gasto en Provisiones / Préstamos Brutos Promedio* * Razones Anualizadas Banco de la Producción, S.A. y Subsidiarias 8