Resumen Ejecutivo - The luxury and cosmetics financial factbook

Anuncio

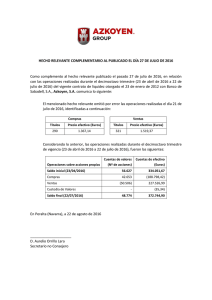

Octubre 2015 Centro de Estudios EY Resumen Ejecutivo The luxury and cosmetics financial factbook En busca del crecimiento sostenible Introducción Contacto: ► José Luis Ruiz Expósito Socio Responsable de Consumer Products & Retail JoseLuis.RuizExposito@es.ey.com 91 572 73 85 Sobre el informe El informe The luxury and cosmetics financial factbook 2015 Edition realiza un análisis de la situación financiera a nivel global de la industria del lujo y la cosmética para el año fiscal 2014. En su quinta edición, combina datos de dominio público con la información aportada por los principales líderes del sector, y arroja datos fundamentales sobre estos mercados, su actividad de fusiones y adquisiciones (M&A), tendencias clave y retos. Por segundo año consecutivo, la industria ha experimentado una ralentización del crecimiento a nivel global. Tras una década de avances de doble dígito, la industria ha entrado en un período de madurez, en el que las empresas focalizan sus esfuerzos en tasas de desarrollo más sostenibles. A pesar de la ralentización del crecimiento, observamos cifras positivas en ambos sectores. Así, el valor del mercado global de bienes de lujo creció un 3% respecto al año anterior, alcanzando los 224.000 millones de euros. Por su parte, el mercado cosmético creció un 3,6% en 2014, alcanzando 181.000 millones de euros. La coyuntura económica mundial ha sido complicada durante el periodo analizado, debido a las fluctuaciones de las divisas y al hecho de que muchos consumidores han apostado por comprar fuera de sus países de origen. De acuerdo con el informe, los principales mercados emergentes, como China y Rusia, han mostrado tendencias negativas de desarrollo, mientras que Japón y otros mercados de Asia-Pacífico han experimentado un mejor comportamiento. También Europa Occidental ha contado con un panorama favorable, como consecuencia de la depreciación del euro y el aumento del turismo de compras. En términos de rentabilidad, la desaceleración de las ventas ha impactado negativamente en los márgenes operativos: el margen medio de las sociedades cotizadas de la industria se redujo 1% en comparación con el año anterior. Sin embargo, las expectativas de crecimiento anual de la industria se mantienen, en el intervalo del 4% al 6% hasta el año 2017. En el sector del lujo, esta positiva evolución estará apoyada por el aumento de los consumidores y de inversores particulares con alto poder adquisitivo, así como por el impulso de las ventas de accesorios y del canal online. En el sector cosmético, se observan grandes oportunidades de desarrollo en la cosmética natural y en productos para hombres. El crecimiento del mercado de bienes de lujo se estabiliza El mercado global de bienes de lujo ha crecido un 3% en 2014, alcanzando los 224.000 millones de euros. Sin tener en cuenta los efectos del tipo de cambio, el crecimiento observado es del 4%, porcentaje menor al obtenido en 2013, que se situaba en un 7%. Asimismo, la proporción de ventas en tiendas propias ha aumentado en 10 puntos porcentuales y representa casi un tercio del mercado de bienes de lujo. Esta tendencia refleja el deseo de las marcas de tener un mayor control sobre sus operaciones. Por su parte, el canal online ha multiplicado por doce su tamaño en los últimos 11 años. En 2014, aumentó un 5%, en comparación con el 4,5% registrado el año anterior. Los minoristas son los que más apuestan por desarrollar las ventas digitales. ► Por segmento en el año 2014 la categoría más importante fue la de accesorios, que registró una tasa de crecimiento del 4% y representó el 29% del mercado global. En segunda posición se sitúa la ropa, que supone un 25% del total del mercado; y en tercero, la categoría de alta joyería y relojería, con un 22%. El informe destaca que, por regiones, Estados Unidos es el mayor mercado mundial de bienes de lujo, con 72.000 millones de euros en 2014, seguido de China y Hong Kong, que movieron conjuntamente 23.200 millones de euros; y Japón, 17.900 millones de euros. ► El crecimiento se ha visto impulsado por la fuerte depreciación del euro, que dejó el sector con una estructura de precios desequilibrada en todas las regiones, y por una demanda estable sostenida por el gasto turístico. En cuanto a la actividad mundial de M&A del sector del lujo, el informe analiza las operaciones realizadas desde el año 2011 hasta el primer trimestre de 2015. Durante los tres primeros meses de 2015, la actividad arrancó con fuerza y registró 18 transacciones. Por su parte, en 2014 se llevaron a cabo 44 operaciones, lo que supone una reducción del 29% respecto al año anterior. Los tres principales mercados por número de operaciones completadas han sido, desde 2011 y hasta el primer trimestre de 2015, Italia, que representa un 30% de las operaciones totales; EEUU, con un 28%; y Suiza, con un 14%. También destaca el interés del capital riesgo por esta industria. En el primer trimestre de 2015, un tercio de las operaciones corporativas en el sector del lujo estuvieron protagonizadas por firmas de capital riesgo. El año pasado, fueron el 30% del total. A continuación se señalan las principales características del mercado de bienes de lujo observadas en el año fiscal 2014: ► Por canal y formato, las tiendas monomarca lideran el sector y representan el 29% de las ventas totales, seguidas por los grandes almacenes, que engloban un 27%, las tiendas especializadas un 25%, las tiendas outlet un 9% y las ventas online y en aeropuertos, que suponen ambas un 5% de las ventas totales. The luxury and cosmetics financial factbook | 19 October 2015 El mercado del lujo en la China continental ha experimentado una contracción en el crecimiento, y el valor alcanzado en 2014 no varió respecto a 2013, situándose en 15.000 millones de euros. A pesar de ello, los consumidores chinos siguen dominando el ranking mundial de clientes y representan un tercio del gasto global. Esto se debe principalmente al hecho de que éstos tienden a consumir fuera de su mercado, destacando Corea y Japón como nuevos destinos para la compra de bienes de lujo. En este sentido, Japón es el país en el que más crecen las ventas de productos de alta gama, con un avance del 6% en el primer trimestre de 2015, seguido de Europa, con una mejora del 4%. ► El informe también muestra el ranking de las principales marcas del mercado a nivel global en función de su capitalización bursátil a cierre del primer trimestre de 2015. Las cinco mayores compañías por valor de mercado son LVMH, que alcanzó los 83.940 millones de euros; Richemont, 44.067 millones de euros; Hermès, 31.827 millones de euros; Luxottica, 27.580 millones; y Kering, 23.653 millones de euros. ► Las perspectivas de ventas del sector del lujo señalan un crecimiento orgánico, impulsado principalmente por: ► El gasto turístico. ► El desarrollo del canal online. ► La racionalización de la red comercial en busca de un crecimiento en superficie comparable. El mercado cosmético mundial crece a ritmo constante El mercado global de productos cosméticos alcanzó en 2014, los 181.000 millones de euros, registrando un crecimiento del 3,6%, en línea con el año anterior. No obstante, este porcentaje es ligeramente inferior al promedio del 3,8% observado en la última década. Así, el sector cosmético sigue creciendo de manera constante y ha demostrado su resistencia a tiempos económicamente complejos, debido principalmente a que el comportamiento del consumidor no ha cambiado después de la crisis. Según el informe de EY, tras un descenso en el número de operaciones corporativas en 2013, la actividad volvió a aumentar en 2014, con un total de 26 transacciones. En el primer trimestre de 2015 se realizaron 8 operaciones corporativas. ► Los productos de maquillaje contaron con un crecimiento a nivel global del 5%. Asimismo, el informe señala otras categorías que cuentan con grandes posibilidades de desarrollo, como son los productos de cosmética natural y de belleza masculina. En cuanto a los primeros, han registrado un significante aumento de la demanda, ya que las preferencias y hábitos de los consumidores han cambiado, y ahora se inclinan hacia productos naturales y respetuosos con el medio ambiente. En cuanto a los segundos, el consumo de productos de belleza masculina se ha disparado en los últimos cinco años, con el mercado asiático emergiendo como el más importante. Así, los consumidores de Asia representaron el 64% del mercado global de cosmética masculina durante 2014. Se observa que el dinamismo del mercado cosmético ha atraído en el corto plazo a un mayor número de inversores de capital riesgo: en 2014 apoyaron el 62% de las transacciones a nivel mundial, y durante el primer trimestre de 2015 el 38%. Son cifras significativas si las comparamos con el porcentaje, del 18%, que representó el capital riesgo en 2013. Por su parte, los principales mercados por número de operaciones completadas, desde 2011 y hasta el primer trimestre de 2015, han sido EEUU, con el 36% de las operaciones globales; Francia, 23%; e Italia, 8%. España está presente en esta clasificación aunque en séptima posición, con el 4% de las operaciones. Las principales tendencias y hechos clave observados en el sector cosmético mundial durante 2014, según el informe de EY son: ► Por canal, se observa que la revolución digital ha abierto un abanico de posibilidades para el sector cosmético, y permite que las marcas estrechen vínculos con los consumidores e interactúen con ellos. Gracias al canal online, las compañías cuentan con nuevas formas de llegar al cliente, de informarle y de fidelizarle, estimulando el futuro crecimiento del mercado. ► En cuanto a las principales categorías, los productos del cuidado de la piel y cuidado del cabello representan más de la mitad del mercado total. La primera categoría engloba el 35% del total de las ventas y la segunda el 23%. Por su parte, los segmentos con mayor crecimiento son: ► Los productos dermocosméticos registraron el mayor avance por segundo año consecutivo, hasta el 5,1%. ► El mercado selectivo creció un 5,2%. The luxury and cosmetics financial factbook | 19 October 2015 ► Por regiones, los mercados más importantes fueron Asia-Pacífico, que concentró el 35% del total de las ventas; Europa Occidental, representó el 22%; y EEUU, el 21%. ► Las principales marcas de belleza por capitalización a cierre del primer trimestre de 2015 fueron L’Oréal, que alcanzó los 93.163 millones de euros; Estée Lauder, 28.982 millones de euros; Beiersdorf, 18.242 millones de euros; Coty, 7.444 millones de euros; y Shiseido, 6.788 millones de euros. ► Según las perspectivas señaladas en el informe de EY, el mercado cosmético duplicará su tamaño durante los próximos 10-15 años, y todas las regiones registrarán crecimiento. El sector se verá impulsado por: ► La innovación y la búsqueda de nuevas ideas. ► El desarrollo de la cosmética natural. ► Enfoque regional centrado en nuevos mercados para compensar el lento crecimiento esperado en Europa. Retos a corto plazo Según EY, y a pesar de las cifras positivas de crecimiento, la industria se enfrenta a tres retos relevantes en el año que tenemos por delante, que determinarán el desarrollo de su actividad: ► Gestionar la demanda mundial. La industria se ha visto afectada por la volatilidad de las divisas y muchos consumidores han preferido hacer compras en mercados extranjeros, en vez de en los locales, para beneficiarse de las diferencias de precios. Ante esta situación, las compañías están revisando su política de precios, y se debaten entre instaurar tarifas únicas a nivel global o fijar precios locales en función de la fluctuación de las divisas. ► Definir una estrategia multi-canal. La mayoría de las empresas están reorientando sus estrategias para mejorar la experiencia del cliente, y el área digital ha ido ganando peso e importancia, tanto como herramienta de marketing, como canal de venta. Además, las marcas están tratando de tomar el control de sus operaciones mediante la gestión de una red comercial propia y, paralelamente, tienen que extender su presencia a todo el mundo y continuar desarrollando su portfolio al por mayor. Con todo esto, las empresas ya no pueden concentrarse en un solo canal: tienen que definir una estrategia única y coherente para todas las redes de distribución y adaptar su ADN a cada canal, incluyendo las redes sociales. ► Afinar el modelo de distribución comercial. El aumento de la red de tiendas realizado en los últimos años por algunas de las principales marcas ha llevado, en ciertos casos, a pérdidas de rentabilidad. Para reducir costes y mejorar los márgenes, en el futuro podría producirse una reorganización del modelo de negocio, con el cierre de los establecimientos menos rentables para apostar por emplazamientos clave (flagship). Más información en estudiosey.es The luxury and cosmetics financial factbook | 19 October 2015 EY | Assurance | Tax | Transactions | Advisory Acerca de EY EY es líder mundial en servicios de auditoría, fiscalidad, asesoramiento en transacciones y consultoría. Los análisis y los servicios de calidad que ofrecemos ayudan a crear confianza en los mercados de capitales y las economías de todo el mundo. Desarrollamos líderes destacados que trabajan en equipo para cumplir los compromisos adquiridos con nuestros grupos de interés. Con ello, desempeñamos un papel esencial en la creación de un mundo laboral mejor para nuestros empleados, nuestros clientes y la sociedad. EY hace referencia a la organización internacional y podría referirse a una o varias de las empresas de Ernst & Young Global Limited y cada una de ellas es una persona jurídica independiente. Ernst & Young Global Limited es una sociedad británica de responsabilidad limitada por garantía (company limited by guarantee) y no presta servicios a clientes. Para ampliar la información sobre nuestra organización, entre en ey.com. © 2015 Ernst & Young, S.L. Todos los derechos reservados. ED None La información recogida en esta publicación es de carácter resumido y solo debe utilizarse a modo orientativo. En ningún caso sustituye a un análisis en detalle ni puede utilizarse como juicio profesional. Para cualquier asunto específico, se debe contactar con el asesor responsable. ey.com/es Twitter: @EY_Spain Linkedin: EY Facebook: EY Spain Careers Google+: EY España Flickr: EY Spain