DIA: bien posicionada para la recuperación

Anuncio

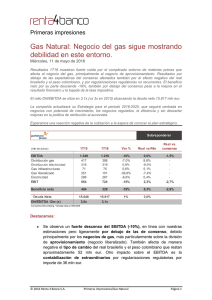

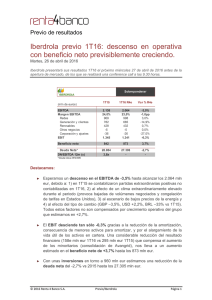

BC% Conferencia de Resultados DIA: bien posicionada para la recuperación Miércoles, 13 de mayo de 2015 Los resultados 1T15 han cumplido con nuestras previsiones y están en la buena línea para alcanzar nuestras estimaciones para el conjunto de 2015, en la medida en que esperamos que el entorno en Iberia continúe mejorando en próximos trimestres (moderación en las caídas LFL, inflación cero/positiva a partir de junio) y se mantenga la fortaleza en Emergentes. El crecimiento en ingresos (+20%e vs guía de doble dígito) vendrá por las últimas adquisiciones en Iberia (El Árbol fundamentalmente, en menor medida las tiendas adquiridas a Eroski), aunque tendrán un impacto dilutivo en márgenes de Iberia (en torno a -1,2 pp), que limitará el incremento en EBITDA a +6% R4e (guía DIA: crecimiento positivo en EBITDA). En Emergentes, se mantendrá un sólido crecimiento orgánico con ligera mejora en márgenes. La compañía mantiene el objetivo de crecimiento medio anual (TACC) de doble dígito en BPA ajustado por divisa para el periodo 2012-15, que consideramos alcanzable. Como apoyos a un crecimiento rentable: 1) consolidación de las adquisiciones en Iberia, 2) un modelo único de descuento y crecimiento orgánico en Latinoamérica y 3) su propuesta basada en franquiciados (55,6% del total de tiendas, +3,6 pp vs 1T14). La estructura financiera sigue siendo sólida (DN/EBITDA 1,1x), lo que permite mejorar la retribución al accionista: DPA +13% (RPD 2,2%) y plan de recompra de acciones de 200 mln eur (4,2% del market cap) para su posterior amortización. A pesar del buen comportamiento de la cotización en el año, el programa de recompra de acciones seguirá sirviendo de apoyo (sólo ejecutado en torno al 25% del mismo). Mantener (precio objetivo 7,3 eur/acc). Destacamos: (mln de euros) Ventas netas Iberia Emergentes EBITDA ajustado cash Margen EBITDA Iberia Margen EBITDA Emergentes Margen EBITDA EBIT ajustado 2014 2015 R4e Var 2015e consenso Var % consenso 2015e/14 8.011,0 9.584,7 19,6% 5.221,6 6.006,5 15,0% 2.789,4 3.578,2 28,3% 585,3 619,1 5,8% 7,3% 6,5% -0,85pp 498,9 501,8 0,6% 9,6% 8,4% -1,20pp 86,4 117,3 35,7% 3,1% 3,3% 0,18pp 400,7 398,6 -0,5% Beneficio neto atribuido 329,2 207,5 -37,0% Deuda DN/EBITDA 12m (x) 651,0 1,1 744,2 1,2 14,3% 8,1% ► 9.378,7 17,1% 601,7 6,4% 2,8% -0,89pp 261,0 -20,7% Iberia. Mejora progresiva del entorno, como se aprecia en la moderación en las caídas LFL (-4,5% en 1T15 vs -6,7% en 4T14). Mejora de cuota de mercado (+15 pb orgánicos y +65 pb por adquisiciones), hasta el 9% a finales de 2015e, situándose como segundo operador por detrás de Mercadona. Aunque a corto plazo persistirán las presiones deflacionistas (2% en 1T15), la compañía espera inflación cero/positiva a partir de junio. © 2015 Renta 4 Banco S.A. Conferencia de resultados/DIA Página 1 BC% Conferencia de Resultados Asimismo, tono positivo de las ventas en las tiendas reconvertidas (de Schlecker a Clarel, transformación que finalizará este año, y con resultados positivos, LFL>10%; primeros test en tiendas DIA Maxi, donde se está incorporando lo aprendido en las últimas adquisiciones de productos frescos en El Arbol y HPC en Clarel, han supuesto ventas +40%, el objetivo es remodelar >100 tiendas en 2015) y éxito en la integración de El Árbol (mejora en ventas +8pp, 30 mln eur de sinergias ya alcanzados en 1T15 en términos anualizados, reducción en precios -7% y éxito en la introducción y aceptación de la marca privada de DIA, que ya supone más del 20% de las ventas). Ya se ha iniciado la transferencia de tiendas adquiridas a Eroski (cierre de la operación, 17 abril, por 135,3 mln eur, de los cuales 24,5 mln eur es el valor del real estate), con 41 hasta el momento de un total de 144 supermercados, y la transferencia será gradual hasta finales de julio. Las tiendas más pequeñas se transformarán en DIA y las más grandes y donde no haya tiendas de El Árbol se transformarán en el nuevo formato La Plaza (con mayor presencia de productos frescos y HP). Márgenes operativos estables sin tener en cuenta la incorporación de El Arbol (consolida desde nov-14), que seguirá pesando en los próximos trimestres (-120 pb R4 2015e). ► Emergentes. Se mantiene la fortaleza de fondo, con sólidos LFL aunque moderándose (+14% en 1T15 vs +22% en 4T14) por menor inflación en Argentina. Por primera vez en muchos trimestres, la aportación del tipo de cambio es positiva (+6 pp en ventas), lo que junto al crecimiento LFL y a la expansión (+12% vs +10%e) lleva a un incremento de ventas en Emergentes +30%. A nivel de márgenes, estabilidad vs 1T14 (+10 pb interanual). Mejora de cuota de mercado (+50 pb en Brasil, +100 pb en Argentina). Esperamos que para el conjunto de 2015 continúe la tendencia positiva en ventas y ligera mejora en márgenes. ► Guía 2015. Reiteran la ofrecida en resultados 4T14: incremento de doble dígito en ventas apoyado por crecimiento orgánico y sobre todo por adquisiciones, mientras que a nivel EBITDA crecimiento positivo. Todo ello a pesar de que se mantienen los retos (entorno deflacionario a corto plazo en Europa, menor crecimiento económico en Brasil y Argentina), a los que harán frente con un plan definido para crecer de forma rentable: 1) consolidando las adquisiciones en Iberia (y sin descartar otras adicionales en el medio plazo, aunque en el corto plazo se centrarán en integrar de forma exitosa El Arbol+tiendas Eroski), 2) un modelo único de descuento en Latinoamérica y 3) su propuesta basada en franquiciados (55,6% del total de tiendas en 2014). © 2015 Renta 4 Banco S.A. Conferencia de resultados/DIA Página 2 BC% Conferencia de Resultados DISCLAIMER El presente informe de análisis no presta asesoramiento financiero personalizado. Ha sido elaborado con independencia de las circunstancias y objetivos financieros particulares de las personas que lo reciben. El inversor que tenga acceso al presente informe debe ser consciente de que los valores, instrumentos o inversiones a que el mismo se refiere pueden no ser adecuados para sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo ya que éstos no han sido tomados en cuenta para la elaboración del presente informe, por lo que debe adoptar sus propias decisiones de inversión teniendo en cuenta dichas circunstancias y procurándose el asesoramiento específico y especializado que pueda ser necesario. El contenido del presente documento así como los datos, opiniones, estimaciones, previsiones y recomendaciones contenidas en el mismo, han sido elaboradas por el Departamento de Análisis de Renta 4 S.V., S.A., con la finalidad de proporcionar a sus clientes información general a la fecha de emisión del informe y está sujeto a cambios sin previo aviso. Este documento está basado en informaciones de carácter público y en fuentes que se consideran fiables, pero dichas informaciones no han sido objeto de verificación independiente por Renta 4 S.V., S.A., por lo que no se ofrece ninguna garantía, expresa o implícita en cuanto a su precisión, integridad o corrección. Renta 4 S.V., S.A., no asume compromiso alguno de comunicar dichos cambios ni de actualizar el contenido del presente documento. Ni el presente documento ni su contenido constituyen una oferta, invitación o solicitud de compra o suscripción de valores o de otros instrumentos o de realización o cancelación de inversiones, ni puede servir de base a ningún contrato, compromiso o decisión de ningún tipo. Renta 4 S.V., S.A., no asume responsabilidad alguna por cualquier pérdida directa o indirecta que pudiera resultar del uso de este documento o de su contenido. El inversor tiene que tener en cuenta que la evolución pasada de los valores o instrumentos o resultados históricos de las inversiones, no garantizan la evolución o resultados futuros. El precio de los valores o instrumentos o los resultados de las inversiones pueden fluctuar en contra del interés del inversor incluso suponerle la pérdida de la inversión inicial. Las transacciones en futuros, opciones y valores o instrumentos de alta rentabilidad (high yield securities) pueden implicar grandes riesgos y no son adecuados para todos los inversores. De hecho, en ciertas inversiones, las pérdidas pueden ser superiores a la inversión inicial, siendo necesario en estos casos hacer aportaciones adicionales para cubrir la totalidad de dichas pérdidas. Por ello, con carácter previo a realizar transacciones en estos instrumentos, los inversores deben ser conscientes de su funcionamiento, de los derechos, obligaciones y riesgos que incorporan, así como los propios de los valores subyacentes de los mismos. Podría no existir mercado secundario para dichos instrumentos. Cualquier Entidad integrante del Grupo Renta 4 o cualquiera de las IICs o FP gestionados por sus Gestoras, así como sus respectivos directores o empleados, pueden tener una posición en cualquiera de los valores o instrumentos a los que se refiere el presente documento, directa o indirectamente, o en cualesquiera otros relacionados con los mismos; pueden negociar con dichos valores o instrumentos, por cuenta propia o ajena, proporcionar servicios de asesoramiento u otros servicios al emisor de dichos valores o instrumentos, a empresas relacionadas con los mismos o a sus accionistas, directivos o empleados y pueden tener intereses o llevar a cabo cualesquiera transacciones en dichos valores o instrumentos o inversiones relacionadas con los mismos, con carácter previo o posterior a la publicación del presente informe, en la medida permitida por la ley aplicable. El Grupo Renta 4 Banco tiene implementadas barreras de información y cuenta con un Reglamento Interno de Conducta de obligado cumplimiento para todos sus empleados y consejeros para evitar o gestionar cualquier conflicto de interés que pueda aflorar en el desarrollo de sus actividades. Los empleados de RENTA 4 S.V., S.A., pueden proporcionar comentarios de mercado, verbalmente o por escrito, o estrategias de inversión a los clientes que reflejen opciones contrarias a las expresadas en el presente documento. Ninguna parte de este documento puede ser: (1) copiada, fotocopiada o duplicada en ningún modo, forma o medio (2) redistribuida o (3) citada, sin permiso previo por escrito de RENTA 4 S.V., SA. Ninguna parte de este informe podrá reproducirse, llevarse o transmitirse a aquellos países (o personas o entidades de los mismos) en los que su distribución pudiera estar prohibida por la normativa aplicable. El incumplimiento de estas restricciones podrá constituir infracción de la legislación de la jurisdicción relevante. El sistema retributivo del autor/es del presente informe no está basado en el resultado de ninguna transacción específica de banca de inversiones. Renta 4 S.V., S.A., es una entidad regulada y supervisada por la CNMV. Renta 4 S.V., S.A. Paseo de la Habana, 74 28036 Madrid Dª. Natalia Aguirre Vergara Tel: 91 398 48 05 Fax 91 384 85 07. e-mail: online@renta4.es Del total de recomendaciones elaboradas por el Departamento de Análisis de RENTA 4 S.V., S.A.: 39% Sobreponderar, 54% Mantener y 7% Infraponderar. © 2015 Renta 4 Banco S.A. Conferencia de resultados/DIA Página 3