3. 2 - Objetivos de Análisis Financiero

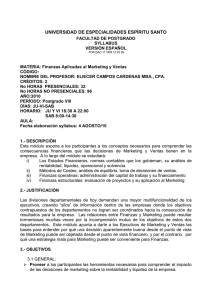

Anuncio