Pacto fiscal - Konrad-Adenauer

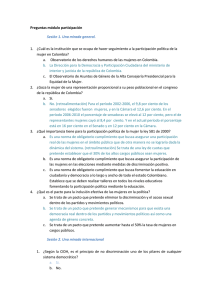

Anuncio