la crisis económica y financiera internacional a tres años del

Anuncio

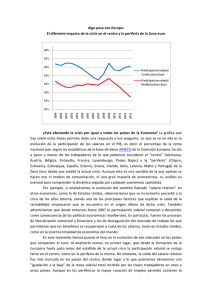

LA CRISIS ECONÓMICA Y FINANCIERA INTERNACIONAL A TRES AÑOS DEL COLAPSO DE LEHMAN BROTHERS Javier Guzmán Calafell 1 La quiebra del banco de inversión Lehman Brothers en octubre de 2008 marcó el inicio de la primera crisis financiera global desde la Gran Depresión. Después de una respuesta inicial con errores y vacilaciones, comprensible considerando la magnitud de la crisis, se pusieron en marcha una serie de medidas en los ámbitos macroeconómico y financiero, en un contexto de acciones notables de cooperación económica internacional, que permitieron superar las etapas más agudas de la crisis e iniciar un proceso de recuperación de la actividad económica mundial. Sin embargo, a tres años del colapso de Lehman Brothers, la crisis no se ha superado. Aunque la economía mundial continúa expandiéndose, han surgido temores de una nueva recesión. Adicionalmente, en un entorno de dudas sobre la capacidad de algunas economías avanzadas para hacer frente al servicio de su deuda pública y sobre la fortaleza de sus bancos, y de un elevado grado de interconexión de instituciones, mercados y economías a nivel global, la volatilidad en los mercados financieros se ha acrecentado. ¿Qué explica esta situación? Los acontecimientos recientes en la zona del euro proporcionan la explicación más directa. La crisis ha puesto de manifiesto diversos desequilibrios macroeconómicos y otras vulnerabilidades que se fueron acumulando en algunos de estos países a lo largo de varios años. En particular, con el debilitamiento de la actividad económica se han hecho evidentes la fragilidad estructural de sus finanzas públicas y su falta de competitividad externa. La crisis de confianza que esto ha propiciado ha impactado también a los bancos que mantienen entre sus activos los bonos de estas economías, afectando tanto su disposición como su capacidad para otorgar crédito. Se ha propiciado así un círculo vicioso que amenaza con dar lugar a crisis simultáneas en el mercado de deuda soberana y en el sistema bancario europeos. Naturalmente, el reciente incremento de la incertidumbre en la economía mundial no resulta exclusivamente de los problemas que se observan en la zona del euro. Ha sido alimentado también, entre otros factores, por el riesgo de un debilitamiento aun mayor de la actividad económica en Estados Unidos, a su vez influido por el todavía nivel excesivo de la tasa de desempleo y la deuda de los consumidores de ese país, y por la posibilidad de que la deuda pública estadounidense siga una trayectoria insostenible en el mediano plazo. ¿Qué debe hacerse para superar estos problemas? Es fundamental restablecer a la brevedad la confianza en los mercados. En la zona del euro, esto requiere que aquellos países en situación de mayor vulnerabilidad pongan en marcha las medidas necesarias para lograr posiciones fiscales sostenibles en el largo plazo. Lo anterior debe ser acompañado de un alivio de la deuda realista en las economías con problemas de solvencia. Asimismo, es urgente implementar acciones coordinadas de capitalización de los bancos, dotar de recursos y poderes suficientes al Fondo Europeo de Estabilidad Financiera 1 Director General del Centro de Estudios Monetarios Latinoamericanos (FESF, instrumento creado para apoyar a los países y bancos de la región en dificultades), así como introducir medidas de corte estructural orientadas a estimular el crecimiento de la productividad. Es necesario también fortalecer los esquemas institucionales de gobierno en la región, e iniciar la búsqueda de una mayor integración fiscal y política. En Estados Unidos, las prioridades son apoyar la recuperación de la actividad económica y diseñar un plan de consolidación fiscal en el mediano plazo. Las autoridades de la zona del euro anunciaron a finales de octubre un paquete de medidas que se enfoca en la reducción de la deuda de Grecia a niveles sostenibles, la capitalización de los bancos europeos y un fuerte incremento de los recursos del FESF. Desafortunadamente, la implementación de estas acciones está pendiente y se siguen observando obstáculos de diversa índole. En particular, en Grecia persisten las dificultades para lograr los consensos políticos que permitan llevar a cabo los ajustes requeridos. Además, la incertidumbre generada por la prolongación de los problemas en este país ha agravado la situación de otras economías de mayor tamaño, y hasta ahora los esfuerzos por lograr una adecuada capitalización del FESF, cuyo apoyo sería indispensable en caso de que una de esas economías entrara en crisis, han sido infructuosos. También en Estados Unidos se observan dudas sobre la viabilidad de que el sistema político permita lograr los ajustes fiscales que ubiquen a la deuda pública en una trayectoria sostenible. La situación se complica todavía más por el hecho de que las economías emergentes, que se convirtieron en el motor del crecimiento económico mundial en los últimos años, también se están desacelerando. Indudablemente, la posibilidad de que puedan desacoplarse de las economías avanzadas en caso de una nueva fase recesiva en estas últimas es remota. En suma, la economía mundial se encuentra en una etapa de enorme riesgo cuya superación requerirá de una voluntad política y esfuerzos de cooperación –principalmente, pero no solo en los países avanzados– como los observados en las fases iniciales de la crisis. Si bien confío en que existirá el liderazgo y la capacidad para superar este escollo, también estoy convencido de que esto llevará tiempo, y de que la economía mundial seguirá siendo afectada todavía durante un periodo prolongado por una acentuada volatilidad en los mercados financieros y un menor crecimiento en las economías avanzadas.