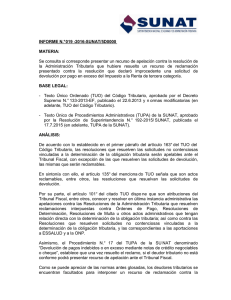

Modelo de Recursos.indd - Revista Asesor Empresarial

Anuncio