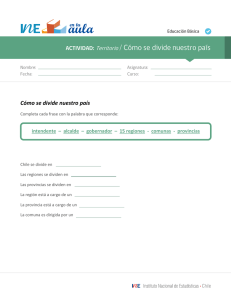

Modificación del impuesto al cheque: provincias que ganarían

Anuncio

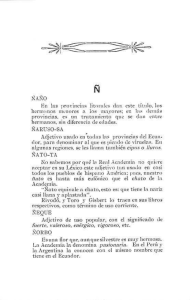

Modificación del impuesto al cheque: provincias que ganarían, provincias que saldrían hechas y provincias que perderían Autores: Nadin Argañaraz Ariel Barraud M. Eugenia David du Mutel de Pierrepont INFORME ECONÓMICO Nº 44 Córdoba, 6 de abril de 2010 Juan Cruz Varela 2255 (5009) Ciudad de Córdoba www.iaraf.org - Tel. 0351-4815037/4825661/4824859 - e-mail: contacto@iaraf.org Las claves ........................................................................................................................ 2 I. Introducción ............................................................................................................ 5 II. Coparticipación automática de recursos por habitante.......................................... 6 III. Coparticipación total o plena del Impuesto a los Débitos y Créditos bancarios: no modifica la disparidad existente entre jurisdicciones. ................................. 9 IV. Modificación del impuesto al cheque: provincias que ganarían, provincias que saldrían hechas y provincias que perderían ............................................. 12 1 Las claves En un país federal se requiere un mecanismo que distribuya los recursos fiscales entre los diferentes niveles de gobierno, de modo tal que se garantice la provisión de bienes y servicios públicos de una manera equitativa a lo largo de todo el territorio. La complicada situación financiera que atraviesan las provincias colocó en el centro del debate, una vez más, la forma de incrementar las transferencias de recursos a las provincias mediante la coparticipación de uno de los recursos más distorsivos de la estructura tributaria actual: el Impuesto a los débitos y créditos bancarios (IDCB). En virtud de la discusión generada en torno a los efectos de esta reforma sobre el actual sistema de transferencias de fondos a provincias, este trabajo tiene dos objetivos: en primer lugar, demostrar que las disparidades regionales intrínsecas del sistema de coparticipación federal de impuestos no cambiarían si se modificara el actual reparto de la recaudación del impuesto al cheque. Indiscutiblemente, lo que se lograría es un importante avance en institucionalidad por el cambio hacia un mayor reparto automático de recursos. En segundo lugar, se utiliza un enfoque que permite visualizar qué provincias ganarían, perderían o saldrían hechas con el cambio. Este último se hace bajo el supuesto que una mayor coparticipación del impuesto para las provincias sería financiada con una reducción equivalente de transferencias discrecionales que la Nación hoy envía a las provincias. Resulta interesante como base para interpretar las posturas que esgrimen diversos gobernadores y legisladores respecto a la conveniencia o no de sancionar un nuevo reparto. Una forma de asignación de recursos que plantee un mayor porcentaje de distribución automática a las provincias, no implica necesariamente una mayor asignación nominal de dinero a estas, dado que la cantidad de fondos totales provenientes de la Nación dependen, además, de las transferencias que ésta realice de manera no automática. 2 Es lógico suponer una situación en la que las mayores ganancias por alrededor de $10 mil millones (año 2010) que obtendrían las provincias por la inclusión del total del producido del IDCB a la masa coparticipable, se verían compensadas por el envío de menos fondos a las provincias a través de una reducción en las transferencias no automáticas. De este modo, si bien habría una ganancia en institucionalidad en las relaciones fiscales entre niveles de gobierno, puesto que los recursos llegarían de manera automática y con un marco legal establecido, no a todas las provincias les puede resultar conveniente el cambio desde el punto de vista del total de fondos recibidos. Provincias como Santa Cruz y Buenos Aires resultarían claramente perjudicadas toda vez que el gobierno Nacional recortara transferencias corrientes y de capital de manera proporcional (siguiendo el patrón observado en los últimos años) como consecuencia de la inclusión a la masa coparticipable de parte de un impuesto que antes no formaba parte de ella. Provincias como Santa Fe y Corrientes podrían encontrarse en la situación opuesta y preferir el cambio, puesto que les acercaría más recursos en comparación a los que le llegan en promedio con el actual mix interprovincial de transferencias automáticas y discrecionales. Asimismo, a otras jurisdicciones como Córdoba, el cambio les resultaría aproximadamente indistinto en cuanto a los montos totales que recibirían por parte del nivel central de gobierno. En momentos de estrechez fiscal, más allá de la ganancia que traería una mayor automaticidad de las transferencias, los gobernadores cotejan lo que podrían perder por el lado de las transferencias discrecionales versus lo que ganarían por mayores transferencias automáticas. Al no coincidir las participaciones de cada jurisdicción en ambos repartos (automático y discrecional), surgen 13 ganadores, 4 indiferentes y 7 perdedores en caso de avanzar con la modificación del reparto y bajo el supuesto que la nación lo financie con transferencias discrecionales. 3 Participación provincial en las Transferencias de origen nacional. En puntos porcentuales (A) Participación en Transferencias no Automáticas 28,5% 1,9% 0,8% 5,0% 1,7% 8,5% 1,8% 3,7% 2,2% 3,6% 1,8% 4,1% 2,6% 3,6% 1,0% 1,3% 2,3% 3,6% 0,7% 8,2% 5,4% 2,7% 0,7% 4,4% Provincia Buenos Aires CABA Catamarca Chaco Chubut Córdoba Corrientes Entre Ríos Formosa Jujuy La Pampa La Rioja Mendoza Misiones Neuquén Río Negro Salta San Juan San Luis Santa Cruz Santa Fe Santiago del T. del Fuego Tucumán (B) Coeficiente efectivo de Distribución Secundaria (Transf. Automáticas) 20,7% 1,9% 2,6% 4,8% 1,7% 8,5% 3,7% 4,7% 3,5% 2,8% 1,9% 2,0% 4,1% 3,3% 1,8% 2,5% 3,8% 3,2% 2,2% 1,7% 8,7% 4,0% 1,3% 4,6% Diferencia (B) – (A) -7,8% 0,0% 1,8% -0,2% 0,0% 0,0% 1,9% 1,0% 1,3% -0,8% 0,0% -2,1% 1,5% -0,2% 0,8% 1,2% 1,5% -0,4% 1,6% -6,5% 3,3% 1,3% 0,5% 0,2% Diferencia entre coeficientes efectivos de distribución secundaria vs. coeficientes de participación en transferencias no automáticas. En puntos porcentuales. -6,5% La Rioja Santa Cruz CABA Córdoba La Pampa Chubut Santa Fe -9,0% -7,8% -0,8% Jujuy -7,0% Buenos Aires -0,4% San Juan -5,0% -2,1% -0,2% 0,2% Tucumán -3,0% -0,2% 0,5% T del Fuego -1,0% Chaco 0,8% Neuquén 1,0% Misiones 1,0% Entre Ríos Formosa 1,3% 1,3% Salta 1,2% 1,5% Mendoza Río Negro 1,5% San Luis Sgo del Estero 1,8% 1,6% Catamarca 1,9% 3,0% Corrientes 5,0% 3,3% 7,0% Fuente: Iaraf en base a datos del Ministerio de Economía de la Nación. 4 Modificación del impuesto al cheque: provincias que ganarían, provincias que saldrían hechas y provincias que perderían I. Introducción La distribución de los recursos fiscales entre los diferentes niveles de gobierno en un país federal como la Argentina, requiere de un mecanismo que asegure que la provisión de bienes y servicios públicos sea equitativa, implicando transferencias interregionales de recursos (en general desde regiones “ricas” a regiones “pobres”). En Argentina este mecanismo de distribución de recursos entre gobiernos se conoce como la Coparticipación Federal de Impuestos, por medio de la cual el gobierno federal concentra la recaudación de los impuestos más relevantes, y luego distribuye una parte del total recaudado entre las Provincias, utilizando las participaciones que a cada una de ellas les asigna la Ley 23.548, modificatorias y complementarias. Junto a los envíos automáticos de coparticipación, las provincias reciben otras transferencias de fondos por parte de la Nación, que no siguen en general un orden preestablecido sino que son decididas en cada periodo a través de asignaciones de fondos nacionales bajo los conceptos Transferencias corrientes y Transferencias de capital. El análisis que sigue se refiere a estas transferencias automáticas y no automáticas, es decir a las transacciones “sobre la línea” entre el gobierno federal y los gobiernos subnacionales. Por razones de claridad en la presentación de los conceptos, se excluyen otros que pueden incluirse en el análisis de las relaciones Nación-provincias, como los vínculos financieros entre ambas (préstamos y refinanciaciones de deuda, conocidas como operaciones “bajo la línea”), además de los diversos gastos que la Nación ejecuta en los territorios provinciales. En virtud de la discusión generada en torno de la coparticipación del total de lo recaudado por el impuesto al cheque y sus efectos sobre el actual sistema de 5 transferencias de fondos a provincias, este trabajo tiene dos objetivos: en primer lugar, demostrar que las disparidades entre provincias no cambiarían si se modificara el actual reparto de la recaudación del impuesto al cheque. Indiscutiblemente, lo que se lograría es un importante avance en institucionalidad por el cambio hacia un mayor reparto automático de recursos. En segundo lugar, y más allá del debate institucional o sistemático del federalismo, no se puede dejar de considerar que los representantes de cada provincia están interesados en el volumen de fondos que finalmente llegará a su jurisdicción. En esta línea, se utiliza un enfoque que permite visualizar qué provincias ganarían, perderían o saldrían hechas con el cambio. Este último se hace bajo el supuesto que una mayor coparticipación del impuesto para las provincias sería financiada con una reducción equivalente de transferencias discrecionales. Con este criterio se comparan las participaciones de cada jurisdicción en ambos tipos de envíos de fondos nacionales. Resulta interesante como base para interpretar las posturas que esgrimen diversos gobernadores y legisladores respecto a la conveniencia o no de sancionar un nuevo reparto. II. Coparticipación automática de recursos por habitante Una medida homogénea de contabilizar la recepción de fondos por parte de las diferentes jurisdicciones, surge de dividir el monto recibido en cada provincia por el número de habitantes de la misma. Analizando las cifras de la coparticipación per cápita en las provincias argentinas durante el año 2009, se observaron marcadas diferencias entre jurisdicciones. Para el análisis, se pueden agrupar a las 23 provincias más la CABA, en función de características como el ingreso y la densidad poblacional, obteniéndose cuatro grupos homogéneos. Los grupos considerados son: 6 - Altos ingresos y alta densidad poblacional: conformado por Ciudad Autónoma de Buenos Aires (CABA), Buenos Aires, Córdoba, Mendoza y Santa Fe. - Altos ingresos y baja densidad: Chubut, La Pampa, Neuquén, Río Negro, San Luis, Santa Cruz y Tierra del Fuego. - Bajos ingresos y alta densidad: Chaco, Corrientes, Entre Ríos, Jujuy, Misiones y Tucumán. - Bajos ingresos y baja densidad: Catamarca, Formosa, La Rioja, Salta, San Juan, Santiago del Estero. A nivel promedio se puede advertir cómo, para las jurisdicciones más densamente pobladas, el grupo de bajos ingresos recibe por coparticipación per cápita prácticamente el doble que el grupo de provincias con altos ingresos. Esto estaría marcando la existencia de cierto criterio redistributivo de recursos. Sin embargo, en las provincias con pocos habitantes, la diferencia no resulta tan marcada, recibiendo prácticamente lo mismo los grupos de altos y bajos recursos. Gráfico Nº 1: Coparticipación per cápita por grupo de provincias- Año 2009 4000 3.558 3.539 Pesos corrientes per cápita 3500 2.768 3000 2500 2000 1500 1.235 1000 500 0 Altos IngresosAlta Densidad Altos IngresosBaja Densidad Bajos IngresosAlta Densidad Bajos IngresosBaja Densidad Fuente: Iaraf en base a datos del Ministerio de Economía de la Nación. Ahora bien, desagregando el análisis por provincias, un aspecto que llama la atención surge cuando se analizan las diferencias entre la distribución de recursos per cápita dentro de cada uno de estos cuatro grupos, tal como se presenta en los gráficos a 7 continuación. Aquí se puede observar que en el grupo de bajos ingresos y pocos habitantes, por ejemplo, un residente en la Provincia de Catamarca recibió, en promedio, más del doble que uno que habita en una provincia de similares características económicas y poblacionales como Salta. Del mismo modo, llama la atención que un ciudadano de Tierra del Fuego reciba fondos por coparticipación que resultaron casi tres veces más elevados que uno de Chubut o Neuquén. Claramente, estas diferencias intrarregionales muestran que, si bien el sistema actual de coparticipación posee características redistributivas, presenta fuertes disparidades que resultan muy difíciles de explicar con algún criterio objetivo o explícito. Gráfico Nº 2: Coparticipación per cápita por provincias- Año 2009 Altos Ingresos - Alta Densidad Altos Ingresos - Baja Densidad 8000 2500 1500 1000 500 1942 1778 2041 pesos per cápita pesos per cápita 7000 2000 6000 5000 4000 5440 4141 2000 994 1000 478 2698 CABA Córdoba Mendoza Chubut Santa Fe 5000 3000 pesos per cápita pesos per cápita Neuquén La Pampa Río Negro San Luis Santa Cruz Tierra del Fuego 6000 3500 2500 1500 3784 3138 Bajos Ingresos - Baja Densidad Bajos Ingresos - Alta Densidad 4000 2000 2447 0 0 Buenos Aires 7323 3000 3472 2769 2849 3099 2332 1000 2365 4000 3000 5039 4894 2000 4391 0 3492 3506 San Juan Santiago del Estero 2341 1000 500 0 Chaco Corrientes Entre Ríos Jujuy Misiones Tucumán Catamarca Formosa La Rioja Salta Fuente: Iaraf en base a datos del Ministerio de Economía de la Nación. 8 III. Coparticipación total o plena del Impuesto a los Débitos y Créditos bancarios: no modifica la disparidad existente entre jurisdicciones. La complicada situación fiscal y financiera que atraviesan las provincias colocó en el centro del debate, una vez más, la necesidad de incrementar la masa de fondos fiscales que le llega a las provincias mediante la coparticipación de uno de los impuestos más distorsivos de la estructura tributaria actual: el Impuesto a los débitos y créditos bancarios o Impuesto al cheque. Actualmente, parte de su recaudación (15%) se distribuye entre las provincias, en función de los coeficientes establecidos por la Ley de Coparticipación de Impuestos. Ello implica que, de producirse la coparticipación total del impuesto entre Nación y provincias, pasaría a repartirse un monto mayor de fondos pero de acuerdo a los mismos criterios establecidos en la mencionada Ley, con lo cual se mantendrían las disparidades actualmente observadas en términos per cápita entre las jurisdicciones (a diferencia de algunas opiniones expresadas recientemente acerca de un empeoramiento de la distribución de la coparticipación). En el Gráfico Nº 3, se observa que el grupo de provincias que más recursos resigna con el actual esquema de reparto versus la coparticipación plena de IDCB, en términos absolutos, es el de Altos Ingresos- Alta Densidad ($ 3.909 millones de pesos en 2009). Mientras que, por su parte, el grupo que menos recursos obtendría con la coparticipación total del IDCB, sería el de Altos Ingresos- Baja Densidad ($ 1.165 millones en 2009). 9 Gráfico Nº 3: Potenciales ganancias de las provincias si IDCB hubiera tenido una coparticipación plena entre Nación y provincias (sin 15% para ANSES). En millones de pesos corrientes. Año 2009. Altos Ingresos - Baja Densidad Altos Ingresos - Alta Densidad Millones de pesos 1.800 250 1.795 1.600 1.400 1.200 1.000 792 778 800 600 Millones de pesos 2.000 370 400 224 201 200 150 149 113 100 0 Buenos Aires CABA Córdoba Mendoza Chubut Neuquén La Pampa Río Negro San Luis Santa Cruz Tierra del Fuego Santa Fe Total de Grupo: $ 3.909 millones. Total de Grupo: $ 1.165 millones. Bajos Ingresos - Baja Densidad Bajos Ingresos - Alta Densidad 438 400 400 430 420 338 350 300 350 Millones de pesos Millones de pesos 149 50 0 450 166 174 200 500 162 304 254 250 200 150 100 293 300 250 365 347 319 238 182 200 150 100 50 50 0 0 Chaco Corrientes Entre Ríos Jujuy Misiones Total de Grupo: $ 2.184 millones. Tucumán Catamarca Formosa La Rioja Salta San Juan Santiago del Estero Total de Grupo: $ 2.539 millones. Fuente: Iaraf en base a datos del Ministerio de Economía de la Nación. No obstante, si se realizara la misma comparación en términos per cápita (para observar lo efectivamente resignado por cada habitante por jurisdicción), los resultados se modifican. El grupo que más recursos por habitante provincial resigna con el actual esquema de distribución del IDCB es el de Bajos Ingresos- Baja Densidad ($ 423 por persona en promedio en 2009); mientras el que menos pierde es el de Altos IngresosAlta Densidad (un promedio de $ 147 por habitante en 2009). 10 Gráfico Nº 4: Potenciales ganancias de las provincias si el IDCB hubiera tenido una coparticipación plena entre Nación y provincias (sin 15% para ANSES). Por habitante. Año 2009. Altos Ingresos - Baja Densidad Altos Ingresos - Alta Densidad 1000 300 900 200 147 150 231 100 50 243 211 pesos per cápita pesos per cápita 250 800 700 600 500 200 100 57 493 321 291 Chubut Neuquén CABA Córdoba Mendoza La Pampa Río Negro San Luis Santa Cruz Santa Fe Tierra del Fuego Bajos Ingresos - Baja Densidad Bajos Ingresos - Alta Densidad 450 700 400 600 329 350 pesos per cápita pesos per cápita 450 373 0 0 300 250 200 871 647 300 118 Buenos Aires 421 400 413 329 150 339 369 277 281 100 500 423 400 300 599 582 522 200 50 0 415 417 San Juan Santiago del Estero 279 100 0 Chaco Corrientes Entre Ríos Jujuy Misiones Tucumán Catamarca Formosa La Rioja Salta Fuente: Iaraf en base a datos del Ministerio de Economía de la Nación. Ahora bien, lo relevante de estas disparidades regionales es que son idénticas a las analizadas en el inciso anterior sobre la coparticipación per cápita. Retomando los ejemplos anteriores, dentro del grupo de Bajos ingresos-Baja densidad, un catamarqueño continuaría recibiendo fondos por más del doble que un salteño, pese a las similitudes económicas y poblacionales mencionadas anteriormente. Del mismo modo, el ciudadano de Tierra del Fuego recibiría fondos por la coparticipación de IDCB que casi triplican lo que obtendría un chubutense o un neuquino. En síntesis, la distribución del impuesto al cheque o de cualquier impuesto o fondo que utilice los coeficientes de distribución actuales, mantiene las disparidades regionales relativas intrínsecas del sistema de coparticipación federal de impuestos. Avanzar sobre la modificación de la forma en que se distribuyen actualmente los recursos, es de vital importancia para de reducir dichas divergencias. 11 IV. Modificación del impuesto al cheque: provincias que ganarían, provincias que saldrían hechas y provincias que perderían Teniendo en cuenta las diferentes vías por medio de las cuales llegan los fondos a los sectores públicos provinciales, resulta conveniente notar que una forma de asignación de recursos que plantee un mayor porcentaje de distribución automática a las provincias, no implica necesariamente una mayor asignación nominal de dinero a éstas, dado que la cantidad de fondos totales provenientes de la Nación dependen además de las transferencias que ésta realice de manera no automática. Estos recursos modifican la participación de las provincias en los ingresos tributarios totales, y, dado que son esencialmente discrecionales, cambian la posición relativa de cada provincia respecto al consolidado. La participación promedio para los últimos cinco años de cada provincia en las distintas transferencias (automáticas y no automáticas) se detalla en el Cuadro Nº 1. En este se muestra en promedio qué porcentaje del total de cada tipo transferencias correspondió a cada jurisdicción, y no existen razones a priori para suponer que los envíos no automáticos guardarían relación alguna con la distribución de los recursos automáticos (coparticipación efectiva). La existencia de un fondo de recursos coparticipables, presenta una situación en la que la ganancia o pérdida de un participante (Nación, por ejemplo) se equilibra con exactitud con las pérdidas o ganancias de los otros participantes (el grupo formado por provincias y CABA). La modificación del régimen vigente de coparticipación del IDCB supone generar ganadores y perdedores de los recursos provenientes del tributo, consecuencia del carácter de suma cero, propio del régimen. Es lógico entonces suponer una situación en la que las mayores ganancias por alrededor de $10 mil millones (para el año 2010) que obtendrían las provincias por la inclusión del total del producido del IDCB a la masa coparticipable, se verían compensadas por el envío de menos fondos a las provincias a través de una contracción en las transferencias no automáticas a 12 provincias, producto de la reducción de los fondos con los que contaría la Nación para realizarlas1. Cuadro Nº 1: Participación provincial en las Transferencias de origen nacional. En puntos porcentuales Provincia Buenos Aires CABA Catamarca Chaco Chubut Córdoba Corrientes Entre Ríos Formosa Jujuy La Pampa La Rioja Mendoza Misiones Neuquén Río Negro Salta San Juan San Luis Santa Cruz Santa Fe Santiago del Estero T. del Fuego Tucumán (A) Participación en Transferencias no Automáticas (B) Coeficiente efectivo de Distribución Secundaria (Transf. Automáticas) 28,5% 1,9% 0,8% 5,0% 1,7% 8,5% 1,8% 3,7% 2,2% 3,6% 1,8% 4,1% 2,6% 3,6% 1,0% 1,3% 2,3% 3,6% 0,7% 8,2% 5,4% 2,7% 0,7% 4,4% 20,7% 1,9% 2,6% 4,8% 1,7% 8,5% 3,7% 4,7% 3,5% 2,8% 1,9% 2,0% 4,1% 3,3% 1,8% 2,5% 3,8% 3,2% 2,2% 1,7% 8,7% 4,0% 1,3% 4,6% Diferencia (B) – (A) -7,8% 0,0% 1,8% -0,2% 0,0% 0,0% 1,9% 1,0% 1,3% -0,8% 0,0% -2,1% 1,5% -0,2% 0,8% 1,2% 1,5% -0,4% 1,6% -6,5% 3,3% 1,3% 0,5% 0,2% Fuente: Iaraf en base a datos del Ministerio de Economía de la Nación. 1 Ello suponiendo dada la restricción presupuestaria del gobierno Nacional, y teniendo en cuenta la inflexibilidad a la baja del gasto nacional. 13 De este modo, si bien habría una innegable ganancia en institucionalidad en las relaciones fiscales entre niveles de gobierno, puesto que los recursos llegarían de manera automática y con un marco legal establecido, no a todas las provincias puede resultarles conveniente el cambio desde el punto de vista del total de fondos recibidos. Concretamente, una determinada provincia tendría más chances de resultar beneficiada con la coparticipación total del IDCB, solamente en caso de que los recursos que obtuviera luego de la aplicación de su coeficiente de distribución secundaria, superasen en monto a los que dejaría de obtener por transferencias corrientes y de capital no automáticas. En el Gráfico Nº 5 se detalla la diferencia entre los coeficientes de distribución secundaria y los coeficientes de participación en el total de transferencias no automáticas de cada jurisdicción. Gráfico Nº 5: Diferencia entre coeficientes efectivos de distribución secundaria vs. coeficientes de participación en transferencias no automáticas. En puntos porcentuales. -6,5% Santa Cruz La Rioja CABA Córdoba La Pampa Chubut Santa Fe -9,0% -7,8% Jujuy -7,0% Buenos Aires -0,4% -0,8% San Juan -5,0% -2,1% -0,2% Misiones 0,2% Tucumán -3,0% -0,2% 0,5% T del Fuego -1,0% Chaco 1,0% 1,2% Río Negro 0,8% 1,3% Sgo del Estero Neuquén 1,3% Formosa 1,0% Entre Ríos 1,5% 1,5% 1,6% San Luis Salta 1,8% Catamarca Mendoza 1,9% 3,0% Corrientes 5,0% 3,3% 7,0% Fuente: Iaraf en base a datos del Ministerio de Economía de la Nación. Nuevamente, se puede apreciar que se esperarían posturas contrapuestas si cada provincia considerara solamente las cuestiones discutidas en este informe respecto a la coparticipación del impuesto. Provincias como Santa Cruz y Buenos Aires resultarían claramente perjudicadas toda vez que el gobierno Nacional recortara transferencias corrientes y de capital de manera proporcional (siguiendo el patrón 14 observado en los últimos años) como consecuencia de la inclusión a la masa coparticipable de una porción de un impuesto que antes no formaba parte de ella. Provincias como Santa Fe y Corrientes podrían encontrarse en la situación opuesta y preferir el cambio, puesto que les acercaría más recursos en comparación a los que le llegan en promedio con el actual mix interprovincial de transferencias automáticas y discrecionales. Asimismo, a otras jurisdicciones como Córdoba y CABA el cambio les resultaría aproximadamente indistinto en cuanto a los montos totales que recibirían por parte del nivel central de gobierno. En momentos de estrechez fiscal, más allá de la ganancia que traería una mayor automaticidad de las transferencias, los gobernadores cotejan lo que podrían perder por el lado de las transferencias discrecionales versus lo que ganarían por mayores transferencias automáticas. Al no coincidir las participaciones de cada jurisdicción en ambos repartos (automático y discrecional), surgen 13 ganadores, 4 indiferentes y 7 perdedores en caso de avanzar con la modificación del reparto, y bajo el supuesto que la nación lo financie con transferencias discrecionales. 15