Michel Jorratt y proyecto tributario: “Se perdió harto por un

Anuncio

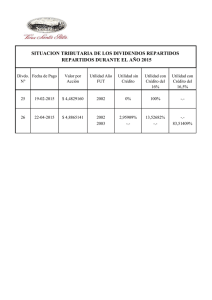

34 ECONOMIA&DINERO @pulso_tw facebook.com/pulsochile Lunes 29 de febrero de 2016 • www.pulso.cl www.pulso.cl • Lunes 29 de febrero de 2016 @pulso_tw facebook.com/pulsochile ECONOMIA&DINERO 35 Tasa de 32%: “Es un perdonazo al FUT histórico, es bueno para los empresarios” ENTREVISTA CON EX DIRECTOR DEL SII Michel Jorratt y proyecto tributario: “Se perdió harto por un lado para ganar poco: pierde en eficiencia y equidad, para ganar un poco de simplicidad” Una entrevista de MIRIAM LEIVA P —Por primera vez el ex director del Servicio de Impuestos Internos (SII) Michel Jorratt asesorará a contribuyentes, ya que comenzará este año a trabajar con algunas empresas. Comenta que está acostumbrado a asesorar gobiernos, opción que mantiene porque este fin de semana viajaba a Nicaragua contratado por el BID (Banco Interamericano de Desarrollo) para apoyar a ese país en administración tributaria, así como lo hizo en Paraguay hace unas semanas. En ese lugar estaba cuando fue invitado a la Comisión de Hacienda a entregar su opinión sobre el proyecto de simplificación que envió el Gobierno y que ya fue aprobado. Envió una carta a los senadores donde criticaba el espíritu de la iniciativa, que era obligar a las empresas formadas por alguna persona jurídica a tributar por sistema semi integrado, que conlleva una tasa mayor de impuesto de 44,45% versus el de renta atribuida, con una máxima de 35%. En conclusión, el texto aprobado no lo convenció. “No me parece bien que se haya restringido demasiado el sistema de renta atribuida, creo que fue un error absoluto, incluso medio absurdo, porque se da la situación en que el sistema simplificado, el 14 ter, admite estructuras más complejas que el atribuido: el 14 ter puede tener como socio a sociedades y el atribuido no”. ¿La razón de que era más difícil atribuir con mallas societarias más complejas, no es suficiente? —El tema de las inversiones cruzadas puede ser un problema, pero sólo a nivel de sociedades anónimas (S.A) abiertas, se da el caso sobre todo con los fondos mutuos, en donde una S.A. puede comprar cuotas de fondos mutuos y a lo mejor el fondo invierte también en la S.A. Pero en el resto de las sociedades, si hay inversiones cruzadas, son fáciles de resolver: hice el ejercicio de escribir una instrucción de cómo resolverlo y es un párrafo. Ahora siempre se puede poner el caso hipotético de cuestiones súper complejas, en que A invierte en B, B en C, C en E y E en A, pero si eso existe es solamente para eludir impuestos, entonces, si yo estuviera a cargo del SII en esos casos aplicaría norma antielusión, porque en Chile tenemos mallas súper sofisticadas porque era la manera de ir escondiendo utilidades. Eliminar una opción no significa simplificar y en la medida que se cambia el sistema, esas mallas automáticamente van a empezar a desaparecer porque van a dejar de tener sentido Pero las mallas se complican, sobre todo cuando son empresas de afuera. —En ninguna parte del mundo se han hecho problema con que haya largas cadenas de sociedades. ¿Por qué? porque el sistema de renta atribuida no es un invento chileno, yo en algún minuto pensé que sí que se me había ocurrido a mí, pero después me di cuenta que en todos los países de la OCDE la norma general es así , y la excepción es el impuesto corporativo para las S.A. Pero la mayoría de esos países tiene sistema desintegrado, que varios economistas y parlamentarios prefieren. —Aquí hay tanto desconocimiento que creen que la norma es el impuesto desintegrado, y no, esa es la excepción. Es una excepción que se origina cuando se inventaron las S.A. porque tenían beneficios que otras empresas no, y con responsabilidad limitada, entonces ahí se inició la idea de que pagaran un impuesto como tal, el corporative income tax .Y para el resto, que no son S.A, al final de año la utilidad de la empresa se les asigna a las personas naturales que son dueñas y cada uno paga su impuesto. ¿No sería mejor caminar hacia un sistema desintegrado? —En el mundo se discute cómo evitar la doble tributación que hoy día tienen las S.A., y Chile con este MENOR POSIBILIDAD DE OPCIÓN “Que se haya restringido demasiado renta atribuida no me parece. Fue un error absoluto, incluso medio absurdo”. DEPRECIACIÓN ACELERADA “Se eliminó. El socio debe dejar la plata dentro de la empresa. Revirtieron la idea para justificar un registro”. IMPACTO DE LA SIMPLIFICACIÓN “Va a haber mucho asesor recomendando transformar la sociedad para cambiar personas jurídicas por naturales”. proyecto de ley de simplificación está yendo contra la corriente porque en vez de eliminar la doble tributación la está expandiendo. ¿Por qué? —Con el sistema semi integrado pasa a haber doble tributación porque esa diferencia entre 44,45% y el 35% que es la máxima del Global Complementario es un impuesto no recuperable de 9,45%. Con la Reforma Tributaria (RT) original, al menos la empresa escogía, pero ahora con el proyecto de ley hay un conjunto de empresas que obligatoriamente se les incorpora la doble tributación y que no son sólo S.A, eso no tenía razón de ser desde mi punto de vista. Hubo algunos críticos que señalaban que con la simplificación el sistema tributario aumentaba la inequidad, ¿es cierto? —El sistema antes de la RT sí era inequitativo, porque los trabajadores tenían un sistema mucho más gravoso que los empresarios, y la RT corrigió eso, pero el semi integrado lo echa un poco para atrás. Es que el semi integrado, a pesar de que su tasa máxima es 44,45%, está pensado para los grandes empresarios, por ejemplo Luksic, que de su renta anual se llevará para su casa ¿un 5%, 3%? Por capacidad de consumo retira poco, entonces siempre va a estar más cerca de un impuesto de 27% que de 44,45% cuando lo equitativo era que hubiese pagado un 35%, igual que un trabajador de renta alta. Y ahora el proyecto del Gobierno nos hace retroceder un poco más en equidad, porque una Pyme con un socio persona jurídica, a lo mejor va a terminar pagando 44,45%, más de lo que pagaría si su renta fuera del trabajo, ahí hay una distorsión. ¿Qué impacto podría tener esta obligatoriedad, entonces? —Veo dos movimientos. Uno, para las empresas chicas, que van a querer transformarse para no caer en el semi integrado, va a haber mucho asesor tributario recomendando el atribuido, y que transforme la FOTO: ROBERTO MORONG —El consultor es crítico además de que se haya cambiado el incentivo a la inversión de la depreciación acelerada a la retención de utilidades. —Advierte sobre una consecuencia del proyecto: “Hay un conjunto de empresas que obligatoriamente se les incorporó la doble tributación, y no son sólo S.A.”. sociedad para sacar a las personas jurídicas y poner personas naturales. Y las grandes van a aumentar la relación deuda-patrimonio que es lo que ocurre en los países con impuesto corporativo, porque como ahora se va gravar con un 9,45%, se hace atractivo endeudarse, aparece el escudo tributario. ¿Qué es eso? —Un tenedor de bonos de una empresa va a pagar sólo un 35% porque va a ganar intereses y va al Global y pagará 35%; pero, si tiene acciones de la empresa, va a pagar 44,45%, va a haber muchas formas de planificación tributaria para que las empresas paguen menos del 44,45%, por la vía de cambiar la estructura de capital. Desde todo punto de vista fue un error promover tanto el semi integrado como lo hizo el proyecto del Gobierno. Hay una distorsión, se pierde neutralidad: por qué razón una empresa que escogió una forma de organizarse tendrá que irse a un sistema más gravoso. También criticó la creación de registros, pero algunos se mantuvieron ¿qué le pareció? —Puede tener que ver con no haber entendido bien la lógica del sistema o con la idea de que estamos acostumbrados a controlar flujos. Desde mi punto de vista, no tienen sentido los registros, porque si existían flujos por encima de la utilidad tributaria había tres explicaciones: evasión, pero nadie va a ser tan gil para declarar evasión en un control de flujos; podría ser flujo de dinero que no corresponde a utilidad como un préstamo que se traspasó al dueño, pero esas cosas no son rentan así que no se pueden gravar; y por último, pueden ser las diferencias temporales, como por ejemplo si la empresa aplicó depreciación acelerada, y le quedó plata y el dueño se la puede llevar, la intención no era gravar eso, entonces no había ninguna razón para los controles de flujos. ¿Pero la depreciación acelerada se mantuvo como incentivo a la inversión? —No está, se eliminó. El socio debe dejar la plata dentro de la empresa, no la puede sacar. Revirtieron la idea para justificar el registro; y se volvió a lo que había antes de la RT, en el sentido de que si los empresarios se llevan la diferencia de la depreciación tienen que pagar impuestos, el beneficio va a tener un menor efecto. Por otro lado, se amplió el incentivo a retener utilidades. —En la RT se introdujo un incentivo para que las empresas, con un cierto límite, retuvieran las utilidades y pudieran descontar de la base imponible un porcentaje de 50% en el semi integrado, y 20% en el atribuido. Y ahora, con el proyecto lo dejaron 50% para los dos, pero eliminaron la depreciación acelerada. ¿Comparte esas decisiones? —Estos sistemas de eximir sobre utilidades retenidas son pésimos. El único sistema razonable para fomentar la inversión es la depreciación acelerada porque se sabe que hay inversión real mientras que el retener utilidades no lo asegura pues puede que la plata igual se saque, es difícil de controlar, es lo que pasa con el FUT. Ahora, estos cambios ¿ayudarán una mejor implementación? —Desde el punto de vista privado hay que reconocer que hubo simplificación porque los registros son menos; y para el SII también puede ser positivo porque los cambios informáticos serán más sencillos. ¿Va bien aspectado? porque se habló de un nuevo Transantiago. —Con esto, uno puede estar seguro que no será otro Transantiago, pero la pregunta es si era necesario. Aquí se perdió harto por un lado para ganar poco por el otro: está perdiendo en neutralidad, eficiencia y equidad, que eran los soportes de la reforma original, para ganar un poco de simplicidad. ¿Con estos cambios se podría pensar que el tema se cerró, o seguirá abierto para 2018 con el cambio de Gobierno? —Pienso que puede cerrarse el tema, porque la posibilidad de volver atrás tanto en términos de recaudación y equidad es poco probable que tenga apoyo. Veo difícil que un Gobierno quiera renunciar a la mayor recaudación cuando ya hay compromisos asumidos. Si bien no quedan grandes reformas, el sistema tributario siempre está en evaluación, e históricamente no hay año que no se presente un proyecto para algunas correcciones. Finalmente ¿cómo queda Chile respecto del mundo? —Chile en ningún caso queda con una tasa excesiva, a nivel de empresarios que puedan acogerse a renta atribuida queda en nivel de tasa normal-baja, y a nivel de S.A. queda un poquito más arriba de la mitad.P ¿Qué le pareció la prórroga de la tasa de 32% para el FUT (Fondo de Utilidad Tributables)? —Ahora hay un tremendo incentivo a usar el sistema porque se eliminaron algunas restricciones, pero desde el punto de vista fiscal creo que no es tan bueno porque puede bajar la recaudación. ¿Qué restricciones se eliminaron en este segundo proyecto? — Originalmente se podían acoger los saldos de FUT que estuvieran por encima de los retiros promedio de las empresas, bajo la lógica de que no se aprovecharan para que los retiros de siempre pagaran una tasa menor. Y la segunda, era que ese FUT que pagaba el impuesto quedaba como un ingreso no renta, es decir no tenía que pagar más impuestos, pero quedaba al final de la cola para retiro, y el contribuyente tenía que sacar todo lo que estaba gravado y después el FUT. Esas dos restricciones se eliminaron, entonces el beneficio pasa a ser bueno para todos los empresarios que tengan tasas de 40% porque el próximo año podrán acogerse a la tasa sustitutiva de 32%. ¿Qué impacto tendría? — Si todos hicieran eso, lejos de recaudar, el fisco va a perder plata, va a recaudar menos por Global Complementario. Como el incentivo es bueno puede que muchos lo aprovechen para, efectivamente, pagar por todo el FUT que tienen y reducir la carga tributaria futura, entonces en la recaudación del próximo año se verá un aumento, pero va a significar una menor recaudación en los años siguientes. ¿Entonces conviene pagar una tasa menor y quedarse sin FUT? — Claro que les va a convenir pagar y limpiarlo porque es una tasa más baja, y nadie sabe que va pasar en el futuro, ¿y si viene otro gobierno y dice “vamos a cobrar un impuesto especial al FUT histórico”? pueden salir perdiendo. Esta es una especie de perdonazo al FUT histórico, desde el punto de vista del fisco es mala idea, pero desde el punto de vista de los empresarios hay una gran oportunidad, ahora el regalo es mucho más grande. ¿Por qué? — Antes no se usó mucho por las restricciones, porque no se podían llevar la plata, ahora sí. Además tiene la ventaja de que cuando los socios son personas naturales no necesariamente pagan 32%, sino que puede llegar a 0% dependiendo del promedio de sus tasas marginales, y hay muchas sociedades de inversión que han hecho planificación tributaria y no tienen tasas marginales altas. Ahí es la papa porque capaz que paguen cero por el FUT. Felizmente el sistema no permite devolución, al menos hay una protección.P Argentum: “Es algo que aparece muy feo, pero no sé si había herramientas para haberlo prohibido” ¿La Contraloría siempre puede ver la legalidad de operaciones, es normal que vise los actos del SII? —De lo que conozco, la Contraloría ve procedimientos administrativos, pero nunca me correspondió ver que se metiera en la legalidad de un plan de fiscalización o en la actuación respecto de un contribuyente. No es frecuente, al menos. Cuando Principal solicitó el cambio de RUT en medio de la fusión con Cuprum, ¿Qué hicieron en el SII? —Lo primero que debo aclarar es que no estuve al tanto de lo que ocurrió porque es un proceso bastante normal, una cosa netamente administrativa que no llega al director. Entiendo que ellos pidieron mantener el RUT antiguo en la sociedad que se estaba creando; ex post consulté y me dijeron que efectivamente lo habían autorizado, y era algo que normalmente se hacía porque no tiene nada que ver con el fondo de la operación. Pero si pedían este cambio era para hacer goodwill y ahorrarse impuestos — Sí, pero este trámite en particular puede entenderse como una petición administrativa que podría no estar ligado a eso, por ende, el tema ni siquiera se escaló, sino que fue resuelto en las instancias operativas normales. Por eso no me enteré. ¿Esa autorización del uso del RUT es transitoria o permanente? — Es permanente, eso ya se otorgó. Pero ahora se la quitaron... — ¿El SII? No lo sabía, pero me imagino que se podrá hacer… es que con el revuelo (que hay). ¿En el SII no se activaban alarmas cuando había algún eventual goodwill para pagar menos impuestos? — Ellos hicieron algo que se utilizó todo el tiempo por muchas empresas, y por eso se eliminó en la Reforma Tributaria (RT). Ahora ellos se aprovecharon de una ventana que dejó la propia RT, claro que es algo que aparece muy feo, pero no sé si había herramientas legales para haberlo prohibido en ese minuto, porque para cambiar esa figura tuvimos que cambiar la Ley. ¿No fue al menos imprudente haberlo planteado cuando ese tema estaba en medio de la discusión de la RT? —Claro. Probablemente, la empresa debió haber evitado usar esta figura sabiendo que justamente estos temas elusivos estaban en la discusión, fue una imprudencia de la empresa pero bueno, ellos tomaron sus decisiones. ¿Entonces el SII aprobó el goodwill? — No, el SII aprueba el cambio de RUT, porque el goodwill no es algo que se autorice. Cuando hay una fusión, una reorganización, hay que informar al SII que estas empresas se fusionan, pero no hay que pedir una autorización expresa para usar el goodwill, sino que eso podría haber sido parte de un plan de fiscalización posterior. Antes de la RT, ¿el SII podía perseguir un goodwill? — No. Si está en derecho, de acuerdo a la ley vigente en ese minuto, no hay mucho que hacer. Por eso digo que el SII podría haber sabido pero no tenía como prohibirlo. ¿Ahora si el Estado decidiera retroceder y no autoriza esta forma de fusión corre algún riesgo? —Si el fisco quiere ahora revertirlo desde el punto tributario, creo que la empresa podrá reclamarlo y patalear. Hasta donde yo entiendo, la actuación de la empresa desde el punto de vista tributario, no desde el punto de vista de AFP, está de acuerdo a la ley, aunque no nos guste.P