Diapositiva 1 - Aguirre Newman

Anuncio

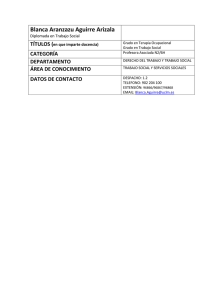

Estudio de mercado Centros comerciales Resumen de situación 2013 y previsiones 2014 Contenidos Centros Comerciales Información de Mercado Aguirre Newman 01 Introducción 02 Conclusiones 03 Perspectivas Queda prohibida la reproducción parcial o total del presente informe sin la autorización previa y por escrito de Aguirre Newman, S.A. El presente documento contiene información de carácter general sin que pueda considerarse que constituye una opinión profesional o asesoramiento profesional de ningún tipo. 2 01 INTRODUCCIÓN • El objeto del presente informe es analizar las características principales del mercado de centros comerciales en España durante el año 2013 y establecer las previsiones para 2014. Durante este período la economía ha salido de la fase de contracción en la que se encontraba inmersa al registrarse, en los dos últimos trimestres del año, crecimientos en tasa intertrimestral positivos. No obstante, en el conjunto del año 2013 la actividad económica ha registrado un nuevo retroceso frente al año 2012, reflejado en un ajuste del PIB del 1,2%. Este descenso en el PIB está íntimamente ligado al mal comportamiento del consumo por parte de las familia/hogares que ha seguido viéndose afectado por la caída de la capacidad de gasto. Consecuentemente con lo anterior, el comercio, tanto en locales en calle como en centros comerciales, ha mostrado un nuevo retroceso a lo largo de los últimos 12 meses. • En el año 2013 el mercado de centros comerciales se ha caracterizado por la baja oferta de nuevos centros comerciales que se han incorporado al mercado y, un año más, por la creciente diferenciación entre aquellos centros comerciales dominantes en su áreas de influencia y aquellos que no los son. En los primeros, las bajas tasas de desocupación y el hecho de que el interés de los principales operadores comerciales esté centrado, en exclusiva, en esta tipología ha generado una estabilización e incluso en algunos casos una ligera presión alcista de las rentas de alquiler. En el caso de aquellos centros peor posicionados, las rentas de alquiler han seguido cayendo en los últimos 12 meses. • Respecto al mercado de inversión, se ha observado un importante incremento en el volumen transaccionado en centros comerciales que ha crecido un 80% en 2013 respecto al nivel registrado en el año 2012. En 2013 el volumen de inversión se ha situado en los 693 millones de euros, no incluyendo en este Variables Clave Stock (m2) Disponibilidad Media Centros Oro (% ) Disponibilidad Media Centros Plata (% ) Disponibilidad Media Centros Bronce (% ) Precio Medio de Alquiler Centros Oro (€/m2/mes) Precio Medio de Alquiler Centros Plata (€/m2/mes) Precio Medio de Alquiler Centros Bronce (€/m2/mes) Nueva Oferta (m2) Volumen de Inversión Rentabilidad Inicial Centros Oro (% ) Rentabilidad Inicial Centros Plata (% ) Rentabilidad Inicial Centros Bonce (% ) Información de Mercado. Abril 2013 volumen las ventas realizadas por parte de ECI de dos inmuebles, uno en Barcelona y otro en Madrid. La mejora del contexto macroeconómico y unas previsiones positivas de crecimiento de PIB y del consumo a partir del presente año 2014, han relajado la percepción del riesgo sobre la economía e impulsado el mercado de inversión. Las operaciones se han centrado principalmente en activos oportunista (plata- y bronce) y activos prime (oro). La tasa de rentabilidad para activos oro se encuentra situada aproximadamente en el 6,50%, mientras que en el caso de los activos “distressed” se sitúa por encima del 10%. • Un año más, para la elaboración del presente informe, se han mantenido entrevistas con varios de los principales protagonistas del mercado de centros comerciales, operadores comerciales, inversores-propietarios y promotores de centros comerciales, con el objeto de recabar sus impresiones sobre la situación del mercado en los últimos 12 meses y las previsiones para 2014. • El informe está organizado en 6 grupos de contenidos: conclusiones sobre la situación del mercado y perspectivas para el año en curso, la coyuntura general del mercado, evolución de la oferta, demanda, precios y disponibilidad, y el mercado de inversión. A continuación se detalla la situación de los principales parámetros del mercado de centros comerciales en un comparativa entre 2011 y 2013: Centros Comerciales 2011 14.291.245 2,5% 13,0% 25,0% 30,00 15,00 11,00 410.132 573,0 6,75% 7,75% 8,25% 2012 14.742.345 3,0% 12,5% 27,5% 30,00 14,00 9,00 531.100 323,0 6,75% 7,50% 8,50% 2013 15.157.225 3% -5% 13,0% 30,0% 30,50 14,00 8,75 250.880 693,0 6,5% -6,75% 7,50% >9% Variación 12-13(% ) 2,8% 0,0% 4,0% 9,1% 1,7% 0,0% -2,8% -52,8% 114,6% 0,0% 0,0% 5,9% #¡DIV/0! AGUIRRE NEWMAN | 3 02 CONCLUSIONES A continuación se enumeran las principales conclusiones de este informe. • Durante 2013 ha continuado ajustándose el consumo por parte de las familias, hecho que se ha visto reflejado en una caída generalizada en las ventas en el comercio minorista y, en concreto, en el sector de los centros comerciales. En los últimos tres meses del año los indicadores de comercio minorista y de consumo por parte de los hogares han mostrado un cambio de tendencia con crecimientos positivos en tasa interanual. • El mercado español de centros comerciales alcanza al término del año 2013 un stock de 15.157.225 m2 de superficie bruta alquilable (SBA) en un total de 566 proyectos operativos con un tamaño medio de 26.780 m2. Cabe señalar que desde el año 2000 se ha desarrollado el 58% de la superficie comercial del territorio nacional. Actualmente, el desarrollo de nueva oferta continua en niveles mínimos de los últimos 10 años. • Durante el año 2013 se han inaugurado 250.880 m² de nueva SBA, de los cuales 226.664 m² han sido consecuencia de la apertura de 9 nuevos proyectos mientras que 24.216 m² provienen de la ampliación del Parque Comercial Carrefour Montequinto, ubicado en Sevilla; Itaroa de Huarte, ubicado en Navarra y Parc Central, ubicado en Tarragona. La superficie comercial media inaugurada en el periodo 2011-2013 se sitúa en los 391.137 m², quedando muy lejos de la media del periodo 2001-2010, que se situó en 755.302 m². • La oferta de nuevos centros comerciales se mantiene en niveles muy ajustados. Sólo se inauguran centros comerciales en los que la viabilidad económica ha sido muy medida y la comercialización ha sido exitosa (Parque Ademuz, El Tablero, Alameda, Gran Jonquera Outlet, Parque Ferrol, Camino Real 1º Fase, Castellana 200, Holea, Ciudad de la Imagen). Son centros comerciales que entran en el mercado con baja tasa de disponibilidad. • La superficie bruta alquilable (SBA) por cada 1.000 habitantes en España se sitúa en los 328 m2, lo que coloca la oferta de centros comerciales de España por encima de los 325 m2 de SBA por cada 1.000 habitantes, la situación teórica de equilibrio. No obstante, es necesario analizar la situación de cada mercado de manera independiente. • Las Comunidades Autónomas de Aragón, Asturias, Canarias, Comunidad Valenciana, Madrid, Murcia y País Vasco, presentan actualmente una situación teórica de saturación de superficie comercial, al presentar ratios de SBA por cada 1.000 habitantes por encima del nivel de equilibrio, 325 m² de SBA por cada 1.000 habitantes. Entre todas ellas destacan los casos de Aragón, con una densidad comercial superior a los 550 m² de SBA por cada 1.000 habitantes y Madrid, con una densidad comercial superior a los 450 m² de SBA por cada 1.000 habitantes. No obstante, es importante tener en cuenta que las comunidades de Asturias, Madrid y País Vasco muestran niveles de renta disponible per cápita muy por encima de la media nacional y por lo tanto presentan una mayor capacidad de gasto. Por otro lado, el fuerte componente turístico de Canarias y Valencia permite justificar mayores niveles de superficie comercial. • Los operadores con planes de expansión activos centran sus búsquedas en los centros comerciales mejor posicionados, es decir, centros comerciales “oro” y “plata +”. Los centros comerciales que más están sufriendo en el actual ciclo económico quedan fuera del interés de los grandes operadores siendo, en todo caso, demandados por operadores locales. • La afluencia a los centros comerciales a lo largo del año 2013 se redujo respecto al año 2012 en un 2,5%* (datos AECC, calculado sobre superficie comparable), hasta situarse en el entorno de las 1.704 millones de visitas (AECC). Mientras que las ventas totales se han mantenido en los 36.770 millones de euros (-2,4% datos AECC, calculado sobre superficie comparable), lo que supone unas ventas medias por metro cuadrado de SBA cercanas a los 2.500 €/m². • La caída de ventas, especialmente centradas en centros “plata” y centros “bronce”, han presionado a la baja las rentas de alquiler de estas tipologías de centros comerciales. En el caso de los centros mejor posicionados, las rentas de alquiler muestran una estabilización o incluso un ligero incremento en sus rentas. Una vez más, las rentas de alquiler deben ser matizadas en base a las carencias, aportaciones obra y bonificaciones que el propietario ofrezca al inquilino. • La tasa de disponibilidad (sobre SBA) muestra niveles muy similares a los de años anteriores con una clara estabilización en los mejores centros comerciales en el entorno del 5%, unos niveles cercanos al 13% en centros de categoría plata, y una situación muy problemática en los centros peor posicionados, con niveles de disponibilidad superior al 25%. En esta última categoría se pueden encontrar determinados centros comerciales con tasas de desocupación mucho más elevados. • Creciente interés por el mercado de inversión español que se ha trasladado durante 2013 a un incremento en el volumen invertido en centros comerciales hasta alcanzar los 693 millones de euros frente a los 322 del año 2012. La tasa de rentabilidad exigida por los inversores varía entre el 6,50%, para los mejores centros comerciales, y niveles superiores al 10,00%, para aquellos centros comerciales con mayor riesgo. • El inversor en centros comerciales durante 2013, ha sido en su gran mayoría institucional y extranjero, y ha estado centrado en la búsqueda de oportunidades, lo que no quiere decir que todos los inversores hayan sido oportunistas. Además de ventas de carácter puramente oportunistas, se ha visto la entrada de inversores institucionales largo placistas centrados en la búsqueda de “oportunidades” dentro de la categoría de activos “core”. • En los primeros meses del año 2014 la actividad inversora sobre el mercado de centros comerciales se ha situado en niveles precrisis, con un volumen de inversión hasta mayo de 567 millones de euros, en los que no se incluyen los aproximadamente 900 millones de la adquisición por parte de Carrefour de las galerias de Klepierre en España. *-3,6% según Índice Nacional Footfall Información de Mercado. Abril 2013 AGUIRRE NEWMAN | 4 03 PERSPECTIVAS A continuación se describen las perspectivas del mercado de centros comerciales para los próximos 12 meses. • Por primera vez en los últimos 6 años las previsiones macroeconómicas para el año 2014 son moderadamente positivas, estimándose un crecimiento del PIB cercano al 1%. La demanda por parte de los consumidores mostrará suaves crecimientos a la vista de la concurrencia de varios factores. Entre ellos cabe destacar, el inicio en la creación de empleo neto (por primera vez desde el inicio de la crisis), la reducción de la presión fiscal, el crecimiento en precios (IPC) prácticamente nulo y una mejora en las expectativas de los consumidores. • Durante el periodo 2014-2016, se prevé que se incorporen al mercado aproximadamente 534.000 m² de nueva SBA, de los que aproximadamente el 23%, 120.000 m² se corresponden con proyectos inicialmente previstos para el año 2014. • La inauguración de todos los proyectos previstos para el periodo 2014-2016 supondría elevar la superficie bruta alquilable (SBA) por cada 1.000 habitantes desde los 328 m² actuales a las 337 m², por encima de la situación teórica de saturación situada en 325 m² de SBA por cada 1.000 habitantes. • La previsión de mejora en el consumo por parte de los hogares se reflejará principalmente en los mejores centros comerciales (“oro” y “plata+”), en los que previsiblemente mejorarán de forma moderada afluencia y ventas respecto a los datos registrados en el año 2013. Los centros peor posicionados mantendrán la tendencia negativa de los últimos años. entrada en estos centros. No hay demanda de grandes y medianos operadores para aquellos centros comerciales denominados “bronce”. Estos se nutrirán, en todo caso, de operadores muy locales y, en términos generales, irán progresivamente perdiendo interés, pudiendo llegar a cerrar algunos de ellos o convertirse en centros “zombies”. • La tasa de disponibilidad y los precios mantendrán un comportamiento divergente según la tipología de centro ante la que estemos. Los centros comerciales peor posicionados (bronce y plata-) mostrarán tasas de disponibilidad crecientes y mayores ajustes en las rentas de alquiler. Mientras, en los mejores centros plata se observará estabilidad en la tasa de disponibilidad y suaves incrementos en las rentas para los nuevos contratos. • Se mantendrá el fuerte interés inversor, especialmente por los centros comerciales “oro” o “plata +”, aunque la escasez de esta tipología de producto en el mercado limitará la actividad inversora sobre estos activos. No obstante, durante los primeros tres meses del año han entrado en el mercado de inversión varios centros dentro de esta tipología, lo que ha impulsado el nivel de inversión sobre esta clase de centros comerciales. • La tasa de rentabilidad inicial para los mejores centros comerciales mantendrá una tendencia bajista, algo que ya se ha observado en las operaciones cerradas en la primera parte de la año. En el resto de activos, se mantendrán en los niveles del año 2013. • Los planes de expansión de los grandes y medianos operadores comerciales seguirán centrados en locales comerciales situados en centros comerciales oro, y en aquellos plata que muestren unas mayores posibilidades de crecimiento. La baja disponibilidad en centros “oro” seguirá dificultando la 04 Información | www.aguirrenewman.es de Mercado. Abril 2013 AGUIRRE NEWMAN | 5 Aguirre Newman Madrid C/ General Lacy, 23 28045 - Madrid Tel +34 91 319 13 14 asesores@aguirrenewman.es Aguirre Newman Barcelona Avenida Diagonal, 615 08028 - Barcelona Tel. +34 93 439 54 54 asesores.barcelona@aguirrenewman.es Aguirre Newman Málaga C/Puerta del Mar, 18, 8º-D 29005 - Málaga Tel. +34 952 062 782 asesores.malaga@aguirrenewman.es Aguirre Newman Lisboa Praça Marquês de Pombal, n.º 16 – 7º 1250 - 163 Lisboa Tel. +351 21 313 9000 portugal@aguirrenewman.pt Aguirre Newman London 10 Stratton Street London W1J 8JR Tel. +44 (0) 2079112918 Cell +44 (0) 7702759023 london@aguirrenewman.com Aguirre Newman México Monte Pelvoux 120, Piso 3 Lomas de Chapultepec, México, D.F. Pelayo Barroso Olazábal. Director Tel. +52 (55) 5202 2045 pelayo.barroso@aguirrenewman.es asesores.mexico@aguirrenewman.com Departamento de Análisis e Investigación de Mercados 6