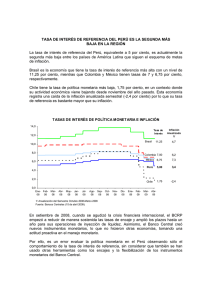

Texto completo - Banco de México

Anuncio