infraestructure private equity - CICCP

Anuncio

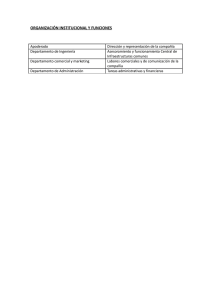

INFRASTRUCTURE PRIVATE EQUITY: VENTANAS DE OPORTUNIDAD ENRIQUE GONZÁLEZ RODRÍGUEZ Ahorro Corporación Financiera S.V., S.A. JAVIER RODRÍGUEZ IGARTUA OHL Concesiones, S.A. RESUMEN Cuando David Broker acuñó la cita que le hizo famoso “Think globally, Act locally”, no pensaba en los Ingenieros de Caminos españoles, aunque sin duda, debería haberlo hecho. La Globalización ha destruido las barreras intelectuales y financieras existentes entre países y las empresas españolas han conseguido posicionarse a la cabeza de esta nueva realidad. En el campo de la Gestión de Infraestructuras, la Ingeniería española está de moda, y los Ingenieros de Caminos españoles estamos de moda como Gestores de Infraestructuras. Es un hecho, y está bien, pero debemos mirar más allá y asomarnos a las nuevas Ventanas de Oportunidad que se están abriendo. Las principales empresas concesionarias españolas son líderes mundiales en la gestión de activos estratégicos como Autopistas, Aeropuertos o Puertos. A medida que estos activos maduran, otros actores aparecen en escena: las Sociedades y Fondos de Capital Riesgo, generalmente conocidos como Infrastructure Private Equity o Infrastructure Funds. La ponencia analiza a las Entidades de Capital Riesgo españolas que invierten en Infraestructuras, los porqués de su creación, su presencia, estructura organizativa y sectores objetivos, y al mercado americano, como posibilidades laborales a tener en cuenta por los Ingenieros de Caminos españoles. 1.- Introducción Analicemos un día cualquiera en la vida de un individuo. Suena el despertador, es hora de levantarse y tomar una ducha rápida, escuchando a ser posible las noticias por la radio. Vestirse, desayunar y marchar al trabajo haciendo uso del coche o del transporte público es lo siguiente. Larga jornada laboral, con uso de Internet y teléfono móvil como herramientas fundamentales. Caída del sol y vuelta a casa. Comida, bebida y de nuevo a la cama. Sin duda, nuestra vida sería muy distinta, y por qué no, bastante incómoda, si nos faltara esta rutina. El denominador común a todas estas actividades tiene un nombre: Infraestructuras. Las Infraestructuras no sólo son importantes para la vida diaria, sino que desempeñan un papel fundamental en la productividad y en el nivel de riqueza de la sociedad. Las carreteras permiten que la gente pueda desplazarse con rapidez. El agua potable y el suministro eficiente de electricidad ayudan a la especialización del trabajo. El acceso al transporte es foco de generación de empleo… 1 El Diccionario de la Real Academia de la Lengua española define Infraestructura como el “Conjunto de elementos o servicios que se consideran necesarios para la creación y funcionamiento de una organización cualquiera”. Y efectivamente, así es. Hoy estamos mejor conectados que nunca, con más carreteras, mejores sistemas de transporte, conexiones rápidas a Internet y una tecnología de telefonía móvil que nos asombra cada día con sus avances. En este sentido, la “organización cualquiera” ha pasado a tener una mayor dimensión, supranacional, mundial, en definitiva, global. Pero el desafío de un mundo con Infraestructuras globales está aún lejos de alcanzarse. Del blanco de algunos proyectos de interés mundial, como la Ampliación del Canal de Panamá, al negro de proyectos locales, como circunvalaciones a distintos pueblos de Castilla, existe una gama de infinitos grises. Desde el nivel municipal hasta el nivel supranacional existen infinitos niveles de inversión que hay que cubrir. Echando la vista atrás, la inversión en Infraestructuras no se ha caracterizado por tener un recorrido sostenible. En España, como ejemplo cercano, se ha producido de manera escalonada, cubriendo los déficits a medida que éstos iban apareciendo. Según el estudio (1) realizado a finales de 2006 por la Asociación de Empresas de Conservación y Explotación de Infraestructuras (ACEX) el déficit estructural en las carreteras españolas asciende a más de 30.000 millones de euros. Y esto es sólo para carreteras. Otros medios de transporte como el aéreo, dejan ver claras deficiencias acentuadas en periodos estivales. Pese a todo, no debemos acomplejarnos, el “gap” existente en Infraestructuras es un problema mundial. Mientras que cada día más ciudades muestran signos de agotamiento y obsolescencia de sus Infraestructuras, la demanda de las mismas sigue en continuo aumento sin que se acompañe con una política de inversiones suficiente. La construcción de proyectos de Infraestructuras requiere fuertes sumas de dinero. La forma de sufragar estas inversiones evoluciona, recayendo siempre en los dos únicos agentes posibles: Estado (Financiación Pública) y Empresa (Financiación Privada). Antiguamente, el Estado asignaba recursos propios para la construcción de Infraestructuras, entendiendo éstas como monopolios naturales. Hoy en día, los grandes grupos constructores se encargan de acometer las obras. Bajos costes de construcción y alta calidad de los activos construidos, son las grandes ventajas llegadas con el mercado. No se entrará a valorar en este documento las ventajas de una financiación respecto a otra. De hecho, cuándo de financiar una obra se trata, la solución nunca es única. Cada proyecto necesita de un estudio particular, de una financiación hecha a medida. El interés de los grupos constructores españoles por las grandes obras es conocido. Los márgenes obtenidos con la construcción son altos, pese a la competencia del mercado, que obliga a realizar importantes bajas en las ofertas. Pero es por todos conocido que el constructor español se caracteriza por “cofraternizar” con la Administración y, entre Modificados y Complementarios se alcanzan finalmente los beneficios esperados. Así lo demuestran los estudios (2) realizados por la Asociación de Empresas Constructoras de Ámbito Nacional, SEOPAN, que arrojan un dato curioso, pese a las fuertes bajas, las obras finalmente cuestan más de lo inicialmente presupuestado. La experiencia internacional de estos grupos es otra historia. Condiciones de contorno cambiantes, estabilidad política y jurídica principalmente, han truncado a menudo las expectativas de beneficio, traduciéndose en experiencias agridulces. 2 Dominando la construcción de grandes obras, ¿cuál es el siguiente reto para los Ingenieros de Caminos españoles? La Gestión de las mismas. Los Ingenieros de Caminos españoles, auténticos artífices de la creación de estos grandes grupos empresariales, siempre a la cabeza del beneficio e interés social (y por qué no, del suyo propio), comienzan a ver a las Infraestructuras como activos dignos de ser gestionados. Un marco legal favorable en España, pionero a nivel mundial, ha posibilitado la entrada del Sector Privado en la gestión de grandes autopistas, puertos, aeropuertos, redes de abastecimiento y saneamiento, y en general, cualquier tipo de Infraestructura, en su sentido más amplio. La Privatización de Infraestructuras es ya una realidad. Empleamos el término Privatización para referirnos a la cesión al Sector Privado de derechos exclusivos de prestación de servicios durante un periodo de tiempo y con unas condiciones preestablecidas durante el mismo. Así, empresas españolas como ACS-Dragados, Ferrovial, Sacyr, FCC y Abertis, se han situado entre las diez primeras gestoras a nivel mundial de Infraestructuras (3), con presencia internacional en los países impulsores de sistemas de financiación con cabida a la empresa privada (Europa, Canadá y Australia, principalmente). Hasta aquí todo claro. La construcción y explotación de Infraestructuras son negocios rentables, feudo de los grandes grupos constructores. La alta liquidez de las empresas constructoras, fruto de su actividad ordinaria, les facilita el inmovilizar en el capital de empresas altas sumas de dinero. Pero, si el Mercado está en equilibrio, ¿por qué aparecen nuevos jugadores? 2.- Las Infraestructuras desde un punto de vista financiero Según reza un dicho anglosajón “If you sell it, they will come”. Sin duda esta afirmación puede aplicarse al campo de las Infraestructuras. Con los gobiernos en dificultades para afrontar el “gap” existente en Infraestructuras sin aumentar la presión fiscal, la gran liquidez existente en el mercado y un marco jurídico favorable, la Privatización de Infraestructuras atrae a nuevos inversores, caminando, sin remedio, hacia convertirse en un verdadero mercado. Además de a los grandes grupos constructores, la inversión en Infraestructuras se orienta fundamentalmente hacia inversores institucionales, como cajas de ahorros y fondos de pensiones, con objetivos de rentabilidad media en el entorno del 10%. Se buscan Proyectos en los que el Sector Privado “adelante” el dinero a cambio de los derechos de cobro de ingresos futuros. Entre las grandes ventajas de invertir en Infraestructuras, pueden citarse cuatro: • Diversificación de los negocios: Los inversores pueden diversificar su cartera de activos, todo lo que el término Infraestructura les permite. La correlación con los vaivenes económicos es menor que con otras carteras de activos empresariales tradicionales. • Estabilidad de los ingresos: Las Infraestructuras esenciales, aeropuertos, carreteras y puertos, presentan una barrera de entrada muy importante, el coste de reemplazo. Esto permite que la volatilidad sea menor, y la permanencia en el capital mayor que en otro tipo de activos. 3 • Altas barreras de entrada: Invertir en Infraestructura es prácticamente inaccesible para personas físicas. Sin embargo, a través de Entidades de Capital Riesgo, Fondos principalmente, el inversor puede tomar una pequeña participación de la cartera de activos. • Fiscalidad favorable: De manera general, las Entidades de Capital Riesgo presentan tipos impositivos más bajos, e incluso inexistentes, que las empresas convencionales. En determinadas ocasiones, están exentos del pago de impuestos hasta vender las posiciones en los activos. La cesión/privatización de una Infraestructura al Sector Privado por parte de una Administración Pública no supone la pérdida de su titularidad, sino simplemente, su gestión temporal y el derecho a cobrar los ingresos futuros asociados, de manera exclusiva o compartida con la Administración cedente. Como cualquier otro negocio, la Gestión de Infraestructuras lleva ligado ciertos riesgos, que impactan directamente en el EBITDA del negocio. Por ejemplo, la evolución del tráfico en una Autopista de Peaje, las TEUS movidas en una Terminal Portuaria, o la energía eléctrica vendida generada por una Central Térmica, son variables críticas en los ingresos de las compañías. Por su naturaleza, las Infraestructuras son activos con gran capacidad de apalancamiento, es decir, de ser financiados con mucha deuda y poco capital en sus balances. La capacidad de confeccionar una deuda a medida de cada proyecto es lo que se ha denominado Ingeniería financiera. Cada Proyecto se analiza de manera individual, y la financiación se sustenta en la bondad tanto técnica cómo económica de generar recursos suficientes para garantizar el repago de la las obligaciones. La Ingeniería financiera ha dado nombre a distintas maneras de afrontar la financiación de un proyecto. Hablamos de Project Finance, Leverage Buyouts, Titulizaciones…, pero todas ellas descansan en el mismo pilar: capacidad de generación de “cash-flows” futuros que repaguen la deuda. Todas estas estructuras minimizan el coste medio ponderado de capital (WACC) de los Proyectos, y buscan el mix de fuentes de financiación, con aprovechamiento de economías fiscales, óptimo. Como cualquier otro negocio que permita apalancarse, las Infraestructuras atraen a inversores financieros, que, ajenos a la operación de las mismas, centran su atención exclusivamente en la capacidad de generación de caja. Conforme el negocio va madurando y los riesgos se van mitigando, la financiación se va abaratando. Por ejemplo, si tenemos que construir una Autopista para operarla durante un plazo de tiempo, en el inicio conseguiremos financiación cara, ya que hay que construir la vía (la construcción acarrea riesgos elevados). Una vez la Autopista entre en explotación, si la evolución del tráfico es favorable, no resultará difícil acceder a una deuda más barata, recibiendo el accionista-inversor un “ReCap” o pago anticipado de “dividendos”. Lo más interesante, por tanto, desde el punto de vista del inversor es que su nivel de riesgo se ve reducido con el tiempo, es decir, es mayor cuando el proyecto está en fase de licitación, menor cuando la obra ya está en marcha y menor todavía cuando la Infraestructura ya funciona. Como inversores financieros que son, las Entidades de Capital Riesgo que invierten en Infraestructuras o Infrastructure Private Equity Firms, tienen como estrategia la alianza con los grupos constructores tradicionales, especialmente con constructoras medianas, a las que aportan 4 asesoramiento y apoyo financiero. No tienen, por tanto, ansias de control, y normalmente toman una posición no mayoritaria en la Sociedad. Sin embargo, sí que les gusta tener voz y peso en la Sociedad, para poder aportar sus conocimientos financieros. 3.- Entidades de Capital Riesgo o Private Equity Firms La inversión en Capital Riesgo realizada en España se encuentra, hasta la fecha, lejos de los volúmenes alcanzados en las economías más avanzadas. Limitaciones legales, subsanadas con la publicación de la Ley actualmente vigente (4), Ley 25/2005, de 24 de noviembre, han sido su principal obstáculo. Las entidades de Capital Riesgo son vehículos de inversión constituidos para tomar participaciones temporales en empresas no financieras o de naturaleza no inmobiliaria, y no cotizadas en los primeros mercados de valores. Este espectro de empresas objetivo es lo que se denomina “empresas aptas”. Las entidades de Capital Riesgo pueden adoptar distintas formas jurídicas. Así, nos encontramos con las Sociedades de Capital Riesgo, verdaderas empresas capaces de actuar de manera autónoma, y con Fondos de Capital Riesgo, instituciones de inversión colectiva sin personalidad jurídica que, como cualquier otro fondo, agrupan el ahorro de inversores particulares aprovechándose de las "economías de escala" presentes en los mercados de capitales. Al tratarse de una inversión indirecta, los rendimientos de los Fondos de Capital Riesgo son función del comportamiento de los activos en los que invierte, cuya gestión se realiza a través de a una entidad gestora. En el caso de los Fondos, las aportaciones deben realizarse en efectivo, mientras que las Sociedades de Capital Riesgo permiten aporte de capital en especie. Independientemente de su forma jurídica, la Ley las distingue también en base al régimen de inversiones, es decir, a los coeficientes de inversión y a las reglas de diversificación de la cartera. Estas reglas deben cumplirse anualmente al cierre de cada ejercicio. Las Entidades de Capital Riesgo de régimen común, deben mantener al menos el 60% de su activo en participaciones en el capital de empresas aptas, pudiendo, no obstante, dedicar hasta el 30% de dicho activo a la concesión de préstamos participativos a dichas empresas. El resto del activo puede mantenerse tanto en participaciones en el capital de empresas no aptas como en valores de renta fija negociados, efectivo, préstamos participativos, financiación de cualquier tipo a empresas participadas aptas y, en el caso de las Sociedades de Capital Riesgo, hasta el 20% de su capital social en elementos que integren su inmovilizado. Para evitar la exposición al riesgo, las entidades de Capital Riesgo no pueden invertir más del 25% de su activo computable en una misma empresa, ni más del 35% en empresas pertenecientes a un mismo grupo de sociedades. La Ley permite también acceder a valores cotizados en mercados nacionales y extranjeros, siempre que se cumplan unos determinados requisitos. Las entidades de Capital Riesgo pueden adquirir participaciones en el capital de empresas negociadas en primeros mercados de valores, considerándose inversiones en empresas aptas siempre que obtengan la exclusión de cotización en el plazo de 1 año. De la misma manera, las entidades de Capital Riesgo pueden continuar computando su inversión durante un plazo máximo de 3 años en empresas que hayan sido admitidas a cotización en un primer mercado. 5 En segundos mercados o mercados destinados a pequeñas y medianas empresas, siempre computan como empresas aptas. Asimismo, se consideran también aptas las inversiones realizadas en sociedades cuyo activo esté constituido en más de un 50% por inmuebles, con la condición de que al menos el 85% del valor contable de los inmuebles esté sujeto al desarrollo de actividades económicas durante el periodo de la inversión. Para no complicarlo más, terminaremos diciendo que la Ley permite también invertir en otras entidades de Capital Riesgo y otros Fondos de Inversión. Las Sociedades y los Fondos de Capital Riesgo de Infraestructuras o Infrastructure Private Equity Firms e Infrastructure Funds no son, por tanto, más que Entidades de Capital Riesgo con objetivos de inversión en Infraestructuras. En España, las Entidades de Capital Riesgo centradas en Infraestructuras son (5): Nombre Santander Infraestrcturas FCR AC Infraestructuras, FCR & AC Infraestructuras 2, SCR, S.A. South Europe Infrastructure Equity Finance (SEIEF) Propública • Forma Jurídica Año creación Importe comprometido Importe mínimo Importe máximo Plazo inversión Fondo 2004 180 MM € 6.000 € 50 MM € 10 años Fondo y Sociedad de Capital Riesgo 2006 169 MM € 15 MM € --- 4 años Fondo Fondo 2006 2005 150 MM € 5 MM € 150 MM € --- --- --- --- --- Preferencia geográfica España, Portugal, UK Infraestructuras / Capital desarrollo UE Infraestructuras Zona Sur de Europa (España, Francia, Portugal e Italia) España (ámbito Autonómico y Municipal) Sectores Hospitales, carreteras y Servicios Públicos Proyectos colaboración PúblicoPrivada Santander Infraestructuras, FCR.: La antigua Santander Capital, llamada ahora Santander Private Equity, fue creada en 2003 como unidad especializada en la gestión de inversiones en infraestructuras y valores no cotizados. Un año después de su constitución, en 2004, lanzaba su primer producto, un Fondo de Capital Riesgo para invertir en Infraestructuras, constituido con un volumen de 183 millones de euros. Su nombre Santander Infraestructuras FCR. Para gestionar este producto, la entidad creó Capital Grupo Santander, una nueva unidad de negocio que pertenece a la división de Gestión de Activos del Grupo Santander. El objetivo del Fondo fue agregar inversores institucionales a empresas no cotizadas, con la intención de inyectar capital para construir infraestructuras de todo tipo, públicas y privadas, buscando diversificación y rentabilidad. Este Fondo nació con una vigencia de diez años y una rentabilidad "similar" a la ofrecida por la renta variable, pero con menor volatilidad. Responde a la demanda de los inversores, que buscan participar en la economía real, y también de las Administraciones, que cada vez tienen menos 6 presupuesto para financiar Infraestructuras y necesitan acudir a la iniciativa privada. Se dirige desde la oficina de Madrid. • Fondo y Sociedad de Capital Riesgo de Ahorro Corporación: 22 Cajas de Ahorros españolas junto con Ahorro Corporación, S.A. (Sociedad cuyos accionistas son todas las Cajas de Ahorros excepto Caja Madrid y La Caixa) comprometieron en 2006 169 millones de euros para invertir en Infraestructuras. A través de AC Infraestructuras, FCR 146 millones, mientras que con AC Infraestructuras 2, SCR, S.A. el resto, 23 millones de euros. Realizan inversiones minoritarias en capital y deuda subordinada con objetivo de 15 a 20 millones por proyecto, y con presencia en los órganos de decisión y pactos de accionistas que protejan las inversiones. Se mantienen en la inversión por un plazo máximo de 4 años, para aprovechar el ramp up de los proyectos, posibles refinanciaciones y otros upsides. Tiene oficina en Madrid. • South Europe Infrastructure Equity Finance (SEIEF): Primer fondo dedicado a inversiones en Proyectos de infraestructuras de tamaño medio para el Sur de Europa. Cuenta con 6 inversores, BEI, Dexia, Banco Sabadell, BPVN, Holding Communal y Caixa Geral de Depositos, que poseen una gran experiencia en proyectos estructurados y tienen acceso privilegiado a las Instituciones locales. El capital comprometido es de 150 millones de euros. Participa en proyectos con un perfil de riesgo medio/bajo y de inversión global entre 40 y 350 millones de euros. Su participación mínima es de 5 millones de euros y nunca toma menos del 10% del capital de la Sociedad Vehículo. Tiene oficinas en Madrid, Roma y París. • ProPública: Creado en 2005 por el banco de inversión español GB y la gestora británica de fondos de infraestructuras Mill Group, este Fondo se está dotado con 150 millones de euros y se orienta hacia proyectos de infraestructura “sociales” (escuelas, hospitales, juzgados, comisarías, centros sociosanitarios, bibliotecas, etc...) en España, en un ámbito autonómico y municipal, de entre 20 y 50 millones. Se gestiona desde una única oficina en Madrid. Los cuatro casos tienen estructuras horizontales, muy poco jerarquizadas. Se estandarizan en tres niveles de mando: Director del Fondo o de la Sociedad de Capital Riesgo, Directores de Inversión y Analistas. Los salarios pagados en el sector del Capital Riesgo son los más altos del Mercado de la Banca de Inversión. Suelen presentar una parte fija y una importante parte variable, en función de la rentabilidad de las inversiones realizadas. Los gestores deben “garantizar” una rentabilidad a sus accionistas o inversores. Por encima de este umbral de rentabilidad los beneficios se reparten con los propios gestores. Por tanto, cuándo se produce la desinversión, la parte variable del salario puede llegar a alcanzar cifras astronómicas. 7 4.- Algunas Operaciones de Infraestructuras con presencia del Capital Riesgo Mostremos, a través de dos ejemplos de plena actualidad, lo comentando en los apartados anteriores. El primer ejemplo corresponde a la Privatización realizada por el Gobierno Mexicano de un paquete de cuatro Autopistas ya en explotación, Proyecto conocido como FARAC (6). En agosto de 1997, tras la crisis financiera que azotó México en 1995, el Gobierno Federal creó un Fideicomiso de Apoyo para el Rescate de Autopistas Concesionadas, conocido como FARAC. Ante los problemas financieros que presentaban algunas empresas concesionarias, el Gobierno Federal rescató 23 empresas concesionarias de Autopistas de Peaje y transfirió 21 de ellas a el FARAC, que pasó a asumir la gestión, explotación y mantenimiento de las mismas. Este Fideicomiso, gestionado por el Banco mexicano Banobras, realizó una emisión de Títulos Gubernamentales, garantizados por el Gobierno Federal mexicano, para hacer frente al repago la deuda viva de las concesiones rescatadas. En 2006, el Gobierno mexicano, a través de su Secretaría de Comunicaciones y Transportes, SCT, comenzó los estudios para transferir de la manera más rentable algunos activos del FARAC al Sector Privado. Finalmente se decidió a hacerlo mediante Concesión Administrativa por un plazo de treinta años. El Concurso de Concesión del primer Paquete de Autopistas se lanzó en noviembre de 2006. Numerosas empresas se interesaron por el concurso, entre otras las españolas OHL, Isolux, Global Vía (Joint Venture de FCC y Caja Madrid), Acciona y ACS. Al tratarse de Autopistas ya en explotación los grupos interesados debían estudiar muy bien el valor de compra que, en caso de ganar, tendrían que pagar al Gobierno Mexicano. El 18 de julio se entregaron las ofertas. Se presentaron 6 Consorcios, dos de ellos con empresas o Fondos de Capital Riesgo. Las ofertas fueron muy ajustadas: • • • • • • Ingenieros Civiles Asociados / Goldman Sachs Infrastructure Partners I – Mx$44bn Ideal/ Macquarie Infrastructure Group – Mx$43.4bn Abertis/ Invex/ Santander Infrastructure (II) – Mx$42bn Global Vía – Mx$41.9bn OHL – Mx$39bn CCR/ Brisa/ Hermes – Mx$29bn El 6 de agosto, la SCT adjudicó el Concurso al Consorcio formado por Goldman Sachs Infrastructure Partners I e Ingenieros Civiles Asociados, S.A., al presentar la oferta más competitiva, es decir, la oferta con un mayor precio por el paquete de Autopistas. Goldman participaba con un 80% en el consorcio, mientras que Ingenieros Civiles Asociados lo hacía con un 20%. Analicemos esta operación. Una empresa constructora, Ingenieros Civiles Asociados, se alía con un Fondo de Capital Riesgo, Goldman Sachs Infrastructure Partners I, y realizan una oferta nominada en pesos mexicanos, totalmente asegurada por el Banco español Santander, por importe de Mx$ 44.000 millones. La Empresa es la constructora mexicana más grande, y el Fondo el de mayor importe comprometido del mundo, con US$ 6.500 millones. La constructora realizará lo que sabe hacer, operar mantener el conjunto de Autopistas. El Fondo de Capital Riesgo, ayudará con la estructuración de la deuda, optimizando la rentabilidad a recibir, es decir, entendiendo el proyecto como una mera inversión financiera. El capital de la nueva sociedad (New Company o NewCo), en este ejemplo más de Mx$ 15.000 millones, se aporta en función 8 de la participación de las dos empresas en el Consorcio. La Empresa constructora obtendrá su rentabilidad del beneficio de las labores de mantenimiento y conservación y de su participación en los beneficios de la concesión, mientras que el Fondo de Capital Riesgo lo hará exclusivamente de la concesión y de su estructura de financiación. En este caso la deuda se ha estructurado a 7 años, con amortización bullet (a vencimiento), y con un Cash-Sweep creciente de la caja disponible que paga los intereses y amortiza algo de principal. El coste de la deuda (spread sobre la base de referencia) varía en función de si el activo alcanza un Rating Investment Grade o no. Este activo presenta un upside importante de refinanciación. Al tratarse de Autopistas ya en explotación y con un sólido track record de tráfico, es posible refinanciar la deuda a los pocos años mediante una emisión de bonos, a un coste menor. Además, el largo plazo concesional otorga a las entidades acreditantes suficiente confort cuándo realizan el ejercicio de analizar a qué plazo se marcha la deuda en caso de no refinanciación, es decir, en cuántos años se amortiza la deuda destinando toda la caja generada. Si la deuda se repaga en un plazo menor al fin de la Concesión, las entidades financieras se sentirán a gusto y el riesgo del proyecto será bajo. El segundo ejemplo muestra la existencia de un auténtico mercado secundario de compra-venta de activos de Infraestructuras, con Empresas/Fondos de Capital Riesgo como contrapartes implicadas. Los Fondos se intercambian los proyectos, una vez han extraído la rentabilidad buscada. En 1998 la Sociedad alemana Autobahn Tank und Rast Group, encargada de explotar más de 390 Estaciones de Servicio a lo largo de más de 12.000 km de Autopistas en Europa, fue privatizada, pasando a ser controlada por la empresa alemana Lufthansa. En 2004 fue vendida a dos empresas, una de ellas la Sociedad europea de Capital Riesgo Terra Firma, que adquirió el 98%. Siguiendo un proceso competitivo, a finales de 2006, el Fondo de Capital Riesgo del banco alemán Deutsche, orientado a las Infraestructuras y el Real Estate, RREEF, logro hacerse con la mitad de la participación que Terra Firma había puesto a la venta, en una transacción de más de 2.200 millones de euros. Esta “desinversión” le otorga a Terra Firma nuevo músculo para analizar otras oportunidades de negocio, una vez han rentabilizado su inversión (en este caso permanecen en el capital de la compañía). Los Gobiernos de algunos países han creado organismos encargados de gestionar las propuestas del Sector Privado, como es el caso del Gobierno británico, e incluso han ido más allá, constituyendo Empresas Públicas para participar en el capital de Sociedades Concesionarias de forma no mayoritaria, como es el caso de la Sociedad Estatal de Infraestructuras del Transporte Terrestre (SEITT) en España. 5.- Ventanas de oportunidad para los Ingenieros de Caminos españoles. Hemos dicho que la inversión en Infraestructuras está de moda en Europa, Canadá y Australia. Quizás en estas zonas el mercado está ya maduro y las oportunidades rentables de inversión son bajas. EEUU, sin embargo, país dónde tradicionalmente se han financiado las grandes obras mediante la emisión de bonos públicos e impuestos sobre combustibles, se enfrenta a unas necesidades de inversión valoradas en 1,6 trillones (sí, sí, 109) de dólares, según el estudio realizado para el Gobierno americano por Deutsche Bank (7). 9 Un país expuesto por su extensión a catástrofes naturales, con unas Infraestructuras infradimensionadas para la demanda que soportan, y con un mercado de bonos saturado, debe plantearse alternativas para financiar sus activos. Los gestores de Entidades de Capital Riesgo en Infraestructuras han “echado el ojo” a esta oportunidad de oro. Por ejemplo, Carlyle Group, ha levantado un Fondo de 1.000 millones de dólares para invertir en Infraestructuras, y fuentes de empresas españolas de Capital Riesgo revelan que están estudiando la creación de nuevos fondos para atacar este mercado. Sin duda, el mercado más interesante para los Ingenieros de Caminos españoles es el de Estados Unidos, donde las principales empresas concesionarias españolas ya se están situando, y cuentan con reconocido prestigio. ¿Por qué EEUU resulta tan atractivo? Una de las razones fundamentales es que “no” existe riesgo país. Los Proyectos son respaldados por unas autoridades competentes propias de la primera potencia mundial. Es una obligación para las constructoras españolas salir fuera de nuestras fronteras en busca de nuevas oportunidades de negocio. En pleno siglo XXI, los Ingenieros de Caminos españoles somos capaces de desenvolvernos en campos como la gestión, la financiación y adquisición de todo tipo de Infraestructuras. En el Mercado del Capital Riesgo, a parte de aportar los conocimientos técnicos siempre valorables, se demanda capacidad de trabajo, y ahí, no tenemos competencia. Sin ánimo de convertir esta ponencia en una ensalada de números, se citan a continuación algunas cifras que ponen de manifiesto lo citado anteriormente. En 1999 Estados Unidos contaba con 6,3 millones de Km. de Carreteras y Autopistas. Destacan las Autopistas Interestatales, con 74.807 km de longitud, que conectan las principales ciudades y absorben una quinta parte de todo el tráfico. La problemática existente se refleja con la evolución del tráfico y la red en los últimos 20 años: • • El crecimiento del tráfico en veh·km ha sido del 80%. El crecimiento de la capacidad de la red ha sido del 2%. La congestión de tráfico tiene un coste anual de 168.000 MM de US$, según datos del Departamento de Transportes (DOT) estadounidense. Por otra parte, un estudio (8) realizado por Reason Foundation obtenía los siguientes resultados: • • • • Objetivo: eliminar la alta congestión para 2030, mediante la expansión de la capacidad de autopistas urbanas. Necesidad: 104.000 nuevas millas-carril urbanas. Coste total: 533.000 MM de US$ (durante 25 años). El equivalente a un 10-15 % del gasto previsto en Autopistas. Problemas: consumo de 21.000 millones de litros de combustibles. El número de horas perdidas se estima en 3.500 millones, con un coste económico de 70.000 millones de dólares. 10 Bibliografía (1) Asociación de Empresas de Conservación y Explotación de Infraestructuras (ACEX) (2006). Déficit estructural en las carreteras españolas. (2) Asociación de Empresas Constructoras de Ámbito Nacional (SEOPAN). Informe Anual del Sector de la Construcción 2006. Conclusiones. (3) Project Finance Magazine (PFM). Ranking Concesionarias 2006. (4) Ley 25/2005, de 24 de noviembre, reguladora de las entidades de capital-riesgo y sus sociedades gestoras. (5) Memorias de los distintos fondos. (6) Infranews (2007). Proyecto Privatización de Autopistas Mexicanas. (7) Deloitte (2006).Closing America´s Infrastructure Gap. (8) Reason Foundation (2006). 16th Annual Report on the Performance of State Highway Systems (1984–2005). 11