big data y turismo: nuevos indicadores para la

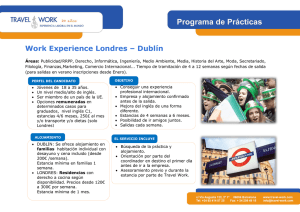

Anuncio