Protección del inversor extranjero y arbitraje internacional en los

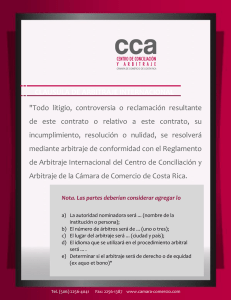

Anuncio