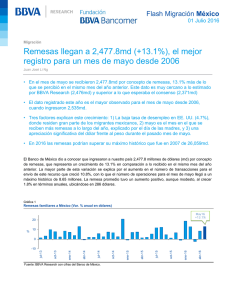

Situación Migración

Anuncio